Cuadernos de Información Económica, N.º 303

(noviembre-diciembre 2024)

Fecha: noviembre 2024

Autor

Ramon Xifré*

Etiquetas

Alta tecnología, exportaciones, España, importaciones

Las exportaciones españolas de productos de alta tecnología: evolución hasta 2023

Este trabajo analiza las exportaciones e importaciones españolas de productos de alta tecnología. En 2022, España ocupaba el puesto 16 en intensidad exportadora en la UE27, mejorando respecto a 2014 y 2018. A pesar de este avance, el déficit comercial en este sector alcanzó los 16.800 millones de euros en 2023, siendo la electrónica y las telecomunicaciones las principales responsables (déficit de 11.100 millones), seguidas del equipo informático y el instrumental científico. En los sectores superavitarios (armamentístico, maquinaria no eléctrica, aeronáutico y farmacéutico), los saldos positivos no superaron los 700 millones. En el sector farmacéutico destacaron las elevadas y atípicas exportaciones a Bélgica entre 2021 y 2023. Dado el papel clave de la industria tecnológica para la competitividad, resulta esencial implementar una estrategia que consolide los avances recientes, permita cerrar la brecha tecnológica con el exterior y refuerce el posicionamiento de España en este ámbito.

Introducción

La conexión entre las exportaciones de productos de alta tecnología y el crecimiento económico está bien establecida (Falck, 2009) y recientemente ha crecido el interés sobre los determinantes de este tipo de exportaciones. Sepehrdoust et al. (2021) analizan la influencia de la productividad científica, Özsoy et al. (2022) ponen el foco en el uso de las tecnologías de información y comunicación, Navarro Zapata et al. (2022) encuentran impactos positivos de una serie de factores asociados a la economía del conocimiento, Adbullah et al. (2023) des- tacan el impacto positivo de la participación en las cadenas globales de valor y Manzetti y Osang (2024) se centran en estudiar el impacto de la calidad de la gobernanza y la estabilidad de la regulación y el ordenamiento jurídico.

El tema también es relevante para la política económica. El reciente informe de Mario Draghi sobre el futuro de la competitividad en la UE encuentra que la ausencia de clústeres (formados por universidades y centros de investigación, grandes empresas, start-ups e inversores) orientados a la comercialización de productos de alta tecnología es una de las principales barreras para que la UE mejore su competitividad (Draghi, 2024, p. 25). Las exportaciones de pro- ductos tecnológicos se pueden considerar como un buen indicador de la presencia e efectividad de dichos clústeres.

Para contribuir a este debate, el presente trabajo pretende aportar los datos más recientes sobre las exportaciones españolas de alta tecnología, dando continuidad y a la vez proponiendo nuevos análisis respecto de trabajos previos (Xifré, 2014, 2018, 2020, 2023).

Este trabajo utiliza la definición de sectores de alta tecnología según el criterio de la OCDE y Eurostat, contemplándose nueve sectores: aeroespacial, equipos informáticos, electrónica y telecomunicaciones, farmacia, instrumental científico, maquinaria eléctrica, químico, maquinaria no eléctrica y armamento. Se recurre a dos fuentes de datos de Eurostat. En primer lugar, la estadística específica que mide la intensidad exportadora en productos de alta tecnología. En segundo lugar, y para la mayor parte del trabajo, se trabaja con los microdatos, debidamente tratados, provenientes de Comext que proporciona datos de comercio internacional a nivel desagregado (HS de 6 dígitos).

Intensidad exportadora en productos alta tecnología en relación a la UE

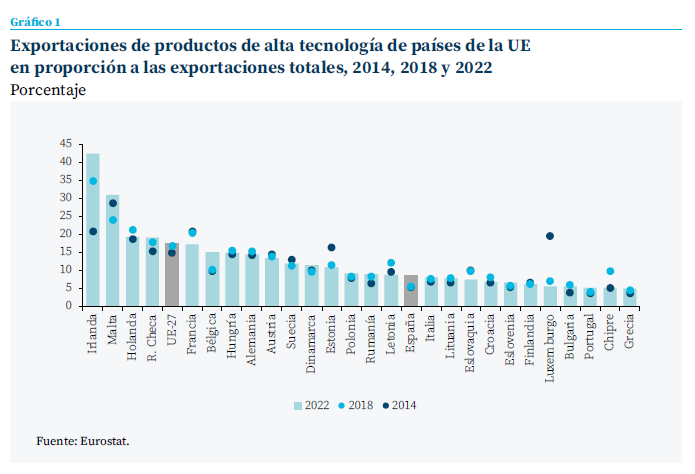

El gráfico 1 muestra la proporción que las exportaciones de productos de alta tecnología representan sobre el total de exportaciones de bienes para los países de la UE en los años 2014, 2018 y 2022 (dato más reciente disponible). En 2022 España ocupaba el puesto 16 con una intensidad del 8,46 %. Este puesto, aunque está en la parte baja de la distribución, supone un considerable progreso con relación al año 2018 (posición 25, con una intensidad del 5,5 %) y 2014 (posición 24, con una intensidad del 5,1 %). Como dato de contexto hay que tener en cuenta que la UE en su conjunto ha aumentado progresivamente su intensidad exportadora en productos de alta tecnología, desde el 15,3 % en 2014 hasta el 17,3 % en 2022.

En la cabeza de la distribución en 2022 se sitúan dos economías de pequeño tamaño (Irlanda y Malta) y la primera economía de tamaño notable es Holanda, que ha logrado mantener una intensidad exportadora del 20 % en los tres años considerados. Alemania presenta un perfil aún más estable con una concentración prácticamente fija en el 15 %. Francia siempre se ha situado por delante de España, mientras que Italia ha estado por delante de España en 2014 y 2018, pero en 2022 España la ha adelantado en una posición.

Saldo neto de las exportaciones españolas de alta tecnología

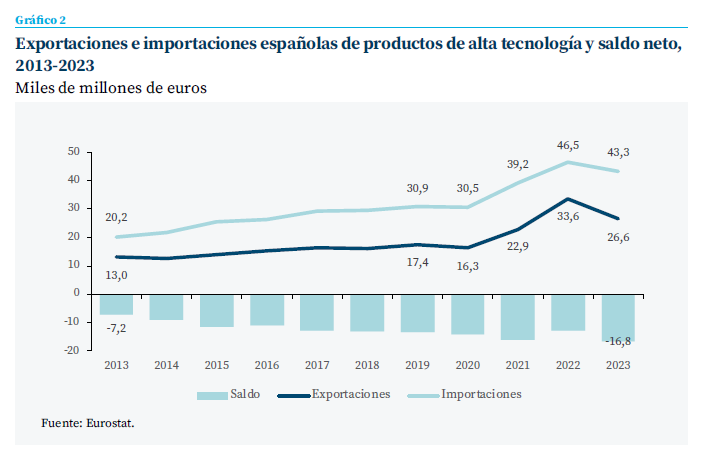

El gráfico 2 representa las exportaciones e importaciones españolas y el saldo neto de los productos de alta tecnología entre los años 2013 y 2023. La fuente de datos a partir de este momento y para el resto del trabajo son los datos desagregados proporcionados por Comext de Eurostat.

Se aprecia cómo el saldo de la balanza de productos tecnológicos ha sido siempre deficitario en el periodo estudiado y ha venido sufriendo un progresivo deterioro. El déficit de 7,2 miles de millones de euros en 2013 se ha más que duplicado en 2023 situándose en 16,8 miles de millones. En la serie estudiada, tanto las exportaciones como las importaciones experimentaron en los años posteriores a la crisis del COVID-19, 2021 y 2022, unos crecimientos muy superiores a los crecimientos previos. De hecho, en 2023 se observa la mayor caída de toda la serie en ambos flujos, lo cual probablemente indique que se produjo un proceso de ajuste o corrección propiciado por lo atípico de los dos ejercicios precedentes.

Se aprecia cómo el saldo de la balanza de productos tecnológicos ha sido siempre deficitario en el periodo estudiado y ha venido sufriendo un progresivo deterioro. El déficit de 7,2 miles de millones de euros en 2013 se ha más que duplicado en 2023 situándose en 16,8 miles de millones

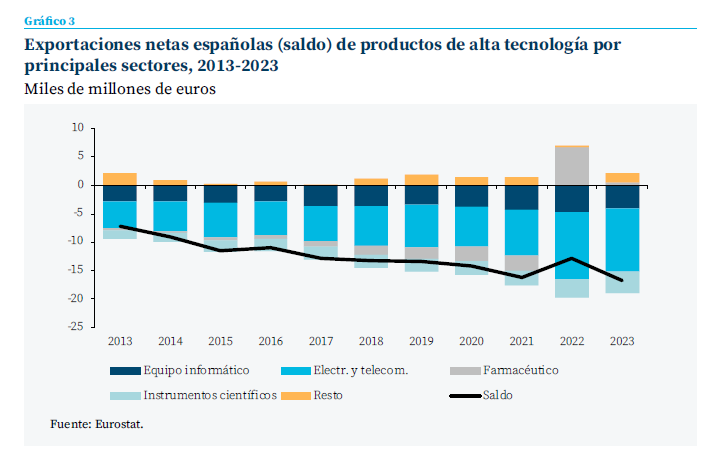

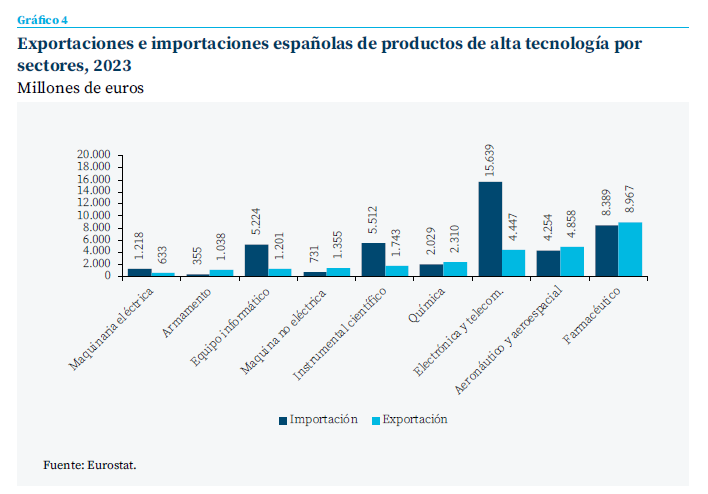

El gráfico 3 descompone el déficit agregado de las exportaciones españolas en las contribuciones de los principales grupos de productos para el periodo 2013–2023 y el gráfico 4 desglosa las exportaciones e importaciones en 2023 para todos los grupos de productos presentados en orden descendente según el valor de las exportaciones.

Los dos gráficos muestran que el sector que explica la mayor parte del déficit total es la electrónica y telecomunicaciones, que ha pasado de generar un déficit de 4,8 miles de millones de euros en 2013 a 11,1 miles de millones en 2023, lo cual representa dos tercios del déficit total de ese año. Los siguientes sectores que más contribuyeron al déficit total en 2023 fueron el del equipo informático (déficit de 4.000 millones) y el instrumental científico (3,7 mil millones).

En sentido contrario, considerando los sectores que están en superávit, ninguno de ellos llega a alcanzar los 700 millones de saldo positivo. Los cuatro principales son el armamento (683 millones) seguido de la maquinaria no eléctrica (624 millones), el aeronáutico (603 millones) y el farmacéutico (578 millones). El otro sector superavitario es el químico, con valor sensiblemente inferior (281 millones).

La evolución temporal que registra el gráfico 3 permite observar un comportamiento anómalo del sector farmacéutico en el año 2022 consistente en un saldo positivo de 6.787 millones de euros que contrasta con los déficits sistemáticos que se registraron entre 2013 y 2021 y con el modesto superávit de 579 millones en 2023. Este comportamiento se estudiará más adelante.

Concentración geográfica de las exportaciones y las importaciones

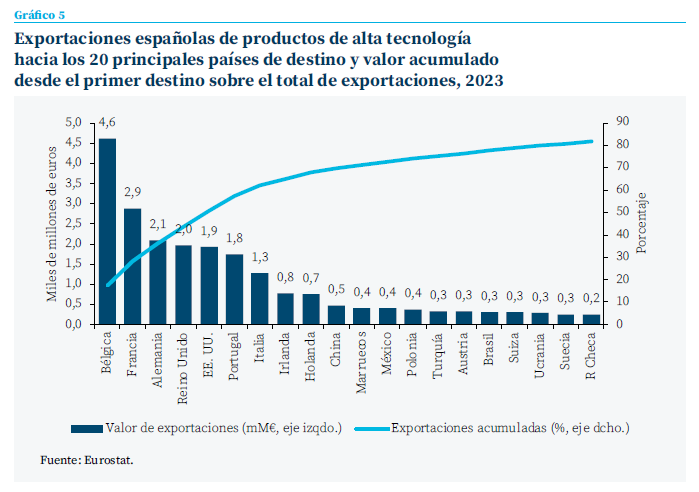

El gráfico 5 representa, para el año 2023, las exportaciones españolas de productos de alta tecnología a los 20 principales países de des- tino, como barras, y, como línea, la parte que representa la suma acumulada de exportaciones desde el primer país hasta el país en cuestión sobre las exportaciones totales.

Los seis primeros mercados acumulan cerca del 60 % de las exportaciones españolas totales. Destaca el primer destino, Bélgica, que representa el 17,4 % del total, seguido por Francia (cercano al 11 %) y Alemania (cercano al 8 %). De hecho, siete de los nueve primeros destinos forman parte de la UE, a excepción del Reino Unido y los EE. UU. Tomados en su conjunto, los 20 principales destinos representan cerca del 82 % de las exportaciones totales.

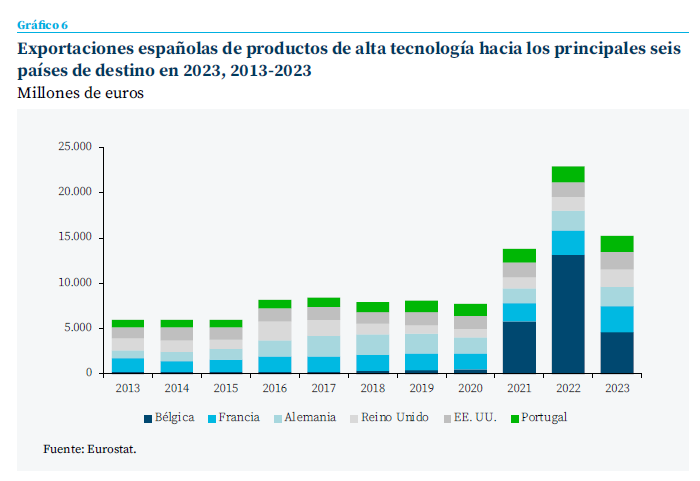

Entre 2013 y 2020, los principales mercados han sido Francia y Alemania. La presencia de Bélgica irrumpe, con fuerza y sin precedentes, en 2021 (5.792 millones de euros), es arrolladora en 2022 (13.158 millones) y se mantiene por delante del resto de países en 2023 (4.624 millones)

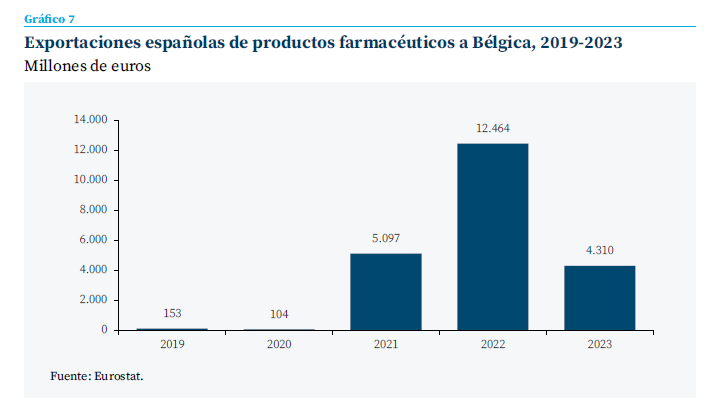

Centrando la atención en los principales seis destinos (Bélgica, Francia, Alemania, R. Unido, EE. UU. y Portugal), el gráfico 6 muestra las exportaciones españolas a estos destinos entre 2013 y 2023. Como se puede apreciar, entre 2013 y 2020, los principales mercados han sido Francia y Alemania. La presencia de Bélgica irrumpe, con fuerza y sin precedentes, en 2021 (5.792 millones de euros), es arrolladora en 2022 (13.158 millones) y se mantiene por delante del resto de países en 2023 (4.624 millones). Un análisis detallado de este crecimiento de las exportaciones españolas a Bélgica muestra que el sector farmacéutico es el que genera este comportamiento. El gráfico 7 representa las exportaciones españolas a Bélgica de esta rúbrica de productos entre 2019 y 2023.

Como se puede apreciar poniendo en relación los datos del gráfico 7 con los del gráfico 2, se produce una concentración atípica y elevadísima de las exportaciones españolas de productos de alta tecnología al mundo en las exportaciones a Bélgica de productos farmacéuticos. En el año 2022 esta combinación de sector-país representó por sí sola el 37 % de las exportaciones totales (representó el 22 % en 2021 y el 16 % en 2023). Aunque es preciso estudiar con más detalle las causas de este comportamiento atípico, parece razonable suponer que no responda únicamente a la satisfacción del mercado belga por parte de productos españoles sino que tenga que ver con algún tipo de reasignación de la actividad productiva en este sector.

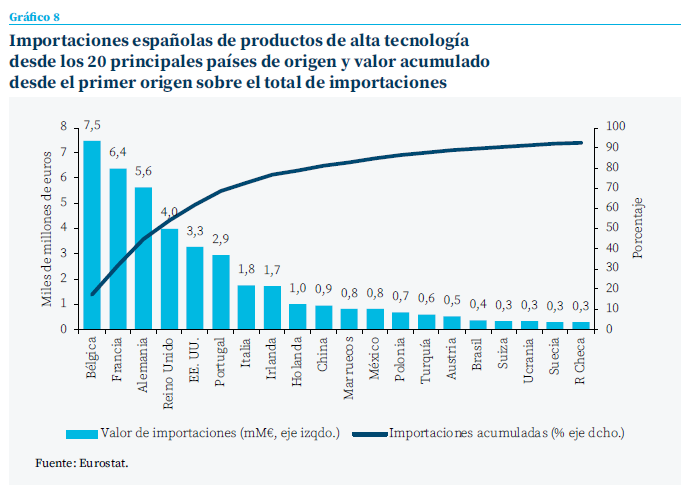

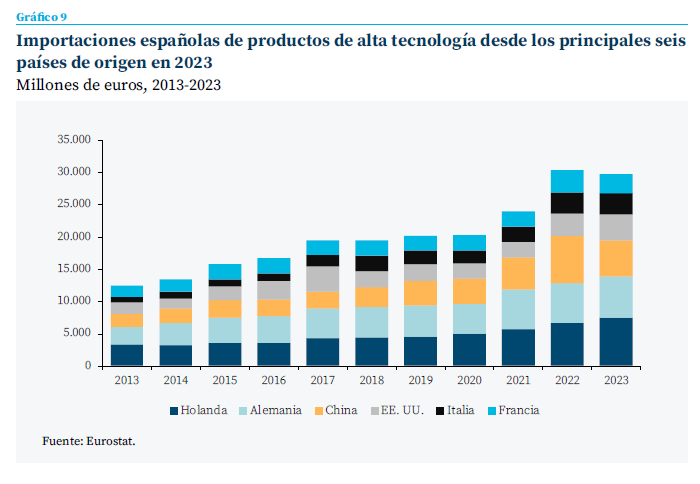

Para completar el estudio, nos ocupamos de la concentración de las importaciones que realiza España de productos de alta tecnología. El gráfico 8 es análogo al gráfico 5 pero representando el valor de las importaciones. Como se aprecia, las importaciones españolas están aún más concentradas que las exportaciones, de forma que los seis principales países de origen (Holanda, Alemania, China, EE. UU., Italia y Francia) representan cerca del 70 % de las importaciones totales.

En diez de los once años considerados el principal origen de las importaciones españolas ha sido Holanda, seguido de Alemania y en tercer lugar de China

El gráfico 9 es a su vez una versión análoga a el gráfico 6 y presenta las importaciones españolas provenientes de los seis principales países de origen. Como se puede apreciar, el patrón geográfico de las importaciones es más estable que el de exportaciones. En diez de los once años considerados el principal origen de las importaciones españolas ha sido Holanda, seguido de Alemania y en tercer lugar de China. La excepción se produjo en el año 2022 cuando fue precisamente China el principal origen de productos importados de alta tecnología (con 7.307 millones de euros), siendo el principal componente de este flujo los productos de electrónica y telecomunicaciones.

Conclusiones

Las exportaciones de productos tecnológicos, más allá de su impacto directo en la generación de riqueza y progreso, son un muy buen indicador de la salud del ecosistema, o clúster, innovador de un país. Para poder exportar productos tecnológicos hay que poder completar todo el ciclo tecnológico y de innovación: acceso a la ciencia básica, capacidad de adaptación de las innovaciones y conocimiento adecuado de los mercados internacionales para estos productos de nicho.

Desde esta perspectiva, el análisis del periodo 2013–2023 muestra resultados ambivalentes. Por un lado, España claramente ha convergido con el resto de la UE-27 en términos de la intensidad tecnológica de sus exportaciones. En 2014 y 2018 ocupaba posiciones de cola y en 2022 ocupó la posición 16. Pero estos buenos resultados conviven con un creciente déficit de la balanza exterior tecnológica: cada año España es más dependiente del exterior en materia de tecnología. Esta dependencia es aguda en electrónica, telecomunicaciones, equipo informático e instrumental científico. Por otro lado, hay superávits modestos en el armamento, la maquinaria no eléctrica, el sector aeronáutico y el farmacéutico; en este último caso, debido al atípico incremento de las exportaciones hacia Bélgica.

Como ha señalado recientemente Mario Draghi (Draghi, 2024), la inversión en tecnología y la mejora de productividad son críticas para poder mantener el modelo social europeo y, tal vez, para la supervivencia de la propia UE. En su informe, Draghi propone diversas medidas específicas que se dirigen en varios casos precisamente a los sectores tecnológicos en los que España es deficitaria. Tampoco hay que perder de vista que son necesarias políticas transversales (en educación, estabilidad de la inversión en I+D y mejora de la regulación) para que las políticas sectoriales tengan éxito. Nos enfrentamos a unos retos ciertamente importantes, pero contamos con diagnósticos y recomendaciones bien calibradas.

Notas

* IQS School of Management, Universitat Ramon Llull

Referencias

Addullah, A., Ibrahim Avsar, I., y Turan, T. (2023). Does global value chain participation boost high technology exports? Journal of International Development, 35, 820-837.

Draghi, M. (2024). The future of European competitiveness. Part A. A competitiveness strategy for Europe. European Commission.

Falck, M. (2009). High-tech exports and economic growth in industrialized countries. Applied Economics Letters, 16, 1025-1028.

Manzetti, L., y Osang, T. (2024). High-Tech Exports and Governance Institutions. PS: Political Science & Politics, 57(3), pp. 346–355.

Navarro Zapata, A., Arrazola, M., y de Hevia, J. (2022). Determinants of High-tech Exports: New Evidence from OECD Countries. Journal of the Knowledge Economy, 15,1103-1117.

Özsoy, S., Şehvez Ergüzel, O., Yağmur Ersoy, A., y Saygili, M. (2022). The impact of digitalization on export of high technology products: A panel data approach. The Journal of International Trade & Economic Development, 31(2), 277-298.

Sepehrdoust, H., Tartar, M., y Davarikish, R. (2021). Does scientific productivity stimulate intensified technology exports in developing economies. Journal of Knowledge Economy, 12, 2111–2135.

Xifré, R. (2014). Cuatro años de reformas económicas en España: un análisis de los resultados desde la perspectiva de la UE. Cuadernos de Información Económica, 242, 49-57. https://www.funcas.es/wp-content/uploads/Migracion/Articulos/FUNCAS_CIE/242art07.pdf

Xifré, R. (2018). La inversión en I+ D y la innovación después de la crisis: sector público y sector privado. Cuadernos de Información económica, 265, 13-24. https://www.funcas.es/wp-content/uploads/Migracion/Articulos/FUNCAS_CIE/265art03.pdf

Xifré, R. (2020). Las exportaciones españolas de alta tecnología. Cuadernos de Información Económica, 278, pp. 69-75. https://www.funcas.es/articulos/las-exportaciones-espanolas-de-alta-tecnologia/

Xifré. R. (2023). Política industrial en la UE y España: debates recientes. Cuadernos de Información económica, 295, 41-48. https://www.funcas.es/articulos/politica-industrial-en-la-ue-y-espana-debates-recientes/

Sumario

- Carta de la redacción

- Perspectivas económicas y fiscales para España 2024-2025

- La reforma de la financiación autonómica y el pacto catalán

- Presupuesto de 2025: en punto muerto por el acuerdo de financiación en Cataluña

- La producción industrial en la zona del euro: debilidades y desafíos

- Nuevo manual monetario

- Capital contracíclico en la banca española: su revisión en el marco de los colchones de capital

- Las exportaciones españolas de productos de alta tecnología: evolución hasta 2023

- Brecha salarial de género en España

- Los incentivos a la I+D+i en la reforma de la legislación europea del medicamento