Cuadernos de Información Económica, N.º 303

(noviembre-diciembre 2024)

Fecha: noviembre 2024

Autores

Santiago Carbó Valverde* y Francisco Rodríguez Fernández**

Etiquetas

Política monetaria, BCE, estabilidad de precios, crecimiento

Nuevo manual monetario

Este artículo analiza la evolución de la política monetaria del Banco Central Europeo en 2024, resaltando su transición hacia un enfoque más adaptativo y flexible, a un “nuevo manual monetario”. Se exploran los cambios en los tipos de interés, las reformas en el marco operativo del BCE, el uso de la comunicación para gestionar las expectativas del mercado y el dilema de mantener la estabilidad de precios sin sacrificar el crecimiento. También se examinan los desafíos de implementar una política monetaria efectiva en un entorno volátil y globalizado, así como las herramientas que el BCE utiliza para equilibrar entre una política de tipos y operaciones de liquidez más controladas. Finalmente, se destaca cómo esta estrategia marca una nueva etapa, una en la que el BCE se adapta continuamente a las condiciones económicas actuales, manteniendo su compromiso de estabilidad y crecimiento a largo plazo.

Cambios estratégicos en la política monetaria del BCE

La política monetaria del Banco Central Europeo (BCE) ha evolucionado en respuesta a un contexto económico cada vez más complejo y desafiante. Tradicionalmente, se enfocaba en el control de la inflación y en la estabilidad financiera mediante herramientas convencionales, como los tipos de interés y las operaciones de refinanciación a corto plazo. Sin embargo, el BCE ha estado realizando ajustes significativos en su marco operativo en 2024, reflejando su transición hacia un enfoque más equilibrado y adaptativo que intenta reconectar con los principios clásicos, pero con la flexibilidad que demandan las condiciones actuales.

En este nuevo enfoque, el BCE ha adoptado cambios específicos en los tipos de interés para facilitar la transmisión de sus políticas monetarias y mantener controlada la inflación. En octubre de 2024, recortó el tipo de la facilidad de depósito en 25 puntos básicos, dejándolo en el 3,25 %, y ajustó también los tipos de las operaciones principales de financiación al 3,4 % y de la facilidad marginal de crédito al 3,65 %. Esta serie de ajustes, iniciada a mediados de año, responde a una estrategia progresiva orientada a mitigar presiones inflacionarias, que a su vez se han moderado con el reciente alivio en los incrementos salariales y en el ritmo económico general. Christine Lagarde, presidenta del BCE, ha indicado que el banco continuará con una postura prudente, evaluando cada paso en función de los datos económicos, para evitar compromisos que limiten la flexibilidad futura.

Además de los ajustes en los tipos, el BCE ha modificado su marco operativo para optimizar la liquidez y reducir la volatilidad del mercado de dinero. Uno de los cambios más importantes ha sido la reducción del diferencial entre el tipo de la facilidad de depósito y el tipo de las operaciones principales de financiación a solo 15 puntos básicos, en lugar de los 50 anteriores. Este cambio, efectivo desde septiembre, tiene como objetivo incentivar que los bancos participen más activamente en las subastas semanales de refinanciación, reduciendo así la dependencia de instrumentos menos estables y promoviendo una mayor alineación con las herramientas convencionales de política monetaria. Estos ajustes buscan devolver a las operaciones principales de financiación un papel central, permitiendo al BCE influir de manera más directa en la estabilidad financiera del sistema.

La comunicación es también una parte crucial de este “nuevo manual” que impulsa el BCE. Lagarde y el Consejo de Gobierno han insistido en la importancia de la transparencia y la claridad en los mensajes para evitar interpretaciones erróneas que podrían desestabilizar los mercados. En esta línea, el BCE ha anunciado que revisará su marco operativo en 2026, manteniendo abierta la posibilidad de ajustar sus políticas según lo demanden las condiciones económicas. Este enfoque de “dependencia de datos” permite al BCE adaptarse a fluctuaciones del mercado sin comprometerse con una política de tipos rígida, aumentando así la confianza del público y los inversores en la efectividad y la adaptabilidad de la política monetaria.

El regreso al marco operativo clásico no es inmediato ni sencillo, ya que los bancos se han adaptado a un sistema en el que el tipo de facilidad de depósito juega un rol dominante

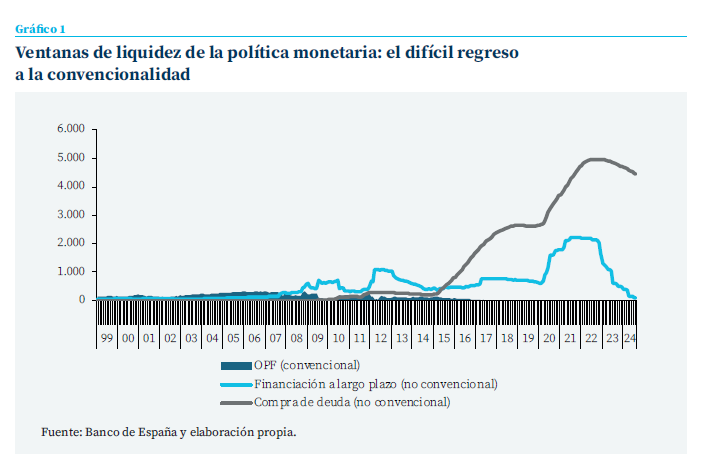

El gráfico 1 puede ilustrar visualmente la difícil transición. En él, se observa cómo la influencia del tipo de facilidad de depósito, en lugar del tipo de refinanciación de las OPF, ha ganado protagonismo desde la implementación de programas de compra masiva de bonos en 2014. Estos programas, diseñados para inyectar liquidez y estabilizar los mercados durante la crisis, consolidaron el uso de la facilidad de depósito y minimizaron la necesidad de que los bancos recurran a las OPF para obtener financiación a corto plazo. Ahora, tras años de dependencia de instrumentos de QE, el BCE enfrenta el desafío de reintroducir la relevancia de las OPF en su política monetaria. El regreso al marco operativo clásico no es inmediato ni sencillo, ya que los bancos se han adaptado a un sistema en el que el tipo de facilidad de depósito juega un rol dominante. Este gráfico, por tanto, no solo muestra la evolución de los tipos de interés, sino que también simboliza la dificultad de “volver al manual”, una transición que requiere ajustes graduales y un enfoque estratégico.

La paradoja de la política monetaria moderna: ni contigo ni sin ti

La reciente evolución en la política monetaria del BCE no solo ha afectado los tipos de interés, sino que también ha expuesto un aspecto central en el manejo de la política económica: la necesidad de adaptar las herramientas convencionales a un sistema financiero caracterizado por un exceso de liquidez y una sensibilidad extrema a las variaciones del mercado. En este contexto, el BCE ha enfrentado la paradoja de cómo aplicar medidas efectivas en una economía que, a pesar de sus ciclos de crecimiento, presenta volatilidades marcadas y presiones inflacionarias que desafían el manual monetario tradicional.

El objetivo ahora es reenfocar los esfuerzos en mantener un equilibrio entre el control de la inflación y el sostenimiento del crecimiento, en un entorno que se ha vuelto cada vez más complejo. Las decisiones del BCE, especialmente en cuanto a la reducción del tipo de depósito y la modificación en el marco operativo de las operaciones de refinanciación, reflejan un intento deliberado de estabilizar los mercados de dinero y de reducir la dependencia de instrumentos extraordinarios, como las operaciones a largo plazo que caracterizaron la década pasada. Este ajuste busca reforzar el papel de las operaciones principales de financiación y la facilidad de depósito como pilares fundamentales de su política monetaria, permitiendo una mejor orientación del crédito hacia la economía real.

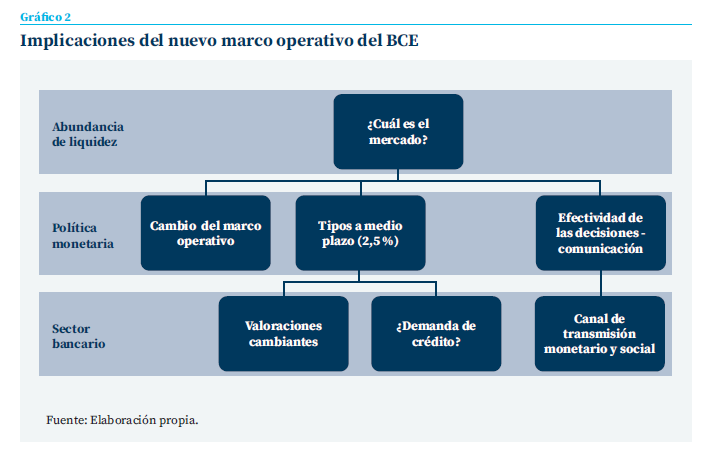

La paradoja de la política monetaria actual también se manifiesta en la relación entre la inflación y los tipos de interés (gráfico 2). A diferencia de otros periodos de ajuste, donde la reducción de tipos respondía a un contexto de demanda débil, en 2024 el BCE ha tenido que ajustar sus políticas en un entorno de inflación incierta, pero que hasta hace poco era elevada. Esta situación ha requerido una planificación cuidadosa y un análisis exhaustivo del mercado para evitar alimentar la inflación mediante una inyección descontrolada de liquidez, mientras al mismo tiempo se aseguran condiciones de financiación sostenibles para los hogares y las empresas.

La narrativa en torno a las decisiones de tipos, por ejemplo, ha sido cuidadosa en destacar que la política monetaria seguirá un enfoque basado en datos, manteniendo su capacidad de respuesta ante cambios abruptos en el escenario económico. En este momento, la expectativa es un tipo natural a medio plazo del 2,5 % a finales de 2025

El papel del BCE en la gestión de expectativas también ha cobrado una importancia inusitada. La volatilidad en los mercados y la alta sensibilidad de los inversores a cualquier indicio de cambio han hecho que la comunicación del BCE no sea solo una herramienta complementaria, sino un instrumento esencial para la estabilidad. En varias ocasiones, Christine Lagarde ha enfatizado la importancia de mensajes claros que orienten las expectativas del mercado hacia el largo plazo, evitando fluctuaciones excesivas. La narrativa en torno a las decisiones de tipos, por ejemplo, ha sido cuidadosa en destacar que la política monetaria seguirá un enfoque basado en datos, manteniendo su capacidad de respuesta ante cambios abruptos en el escenario económico. En este momento, la expectativa es un tipo natural a medio plazo del 2,5 % a finales de 2025.

El dilema de los tipos de interés

La política de tipos de interés del BCE enfrenta las complejidades de la economía actual, donde el ajuste de tipos tiene efectos más amplios y a veces contradictorios sobre el sistema financiero. La reducción reciente de los tipos responde al objetivo de aliviar las condiciones de financiación y estimular la economía. Sin embargo, esta medida también plantea el riesgo de avivar las presiones inflacionarias si el ritmo de reducción no se administra con cuidado y en sintonía con los indicadores económicos. El BCE ha decidido seguir un enfoque gradualista, aplicando recortes moderados en el tipo de la facilidad de depósito, lo que evita cambios bruscos y mantiene la estabilidad en las expectativas de los mercados. En un contexto de exceso de liquidez y tipos altos, esta política persigue mantener el control sobre los tipos a corto plazo sin fomentar una expansión desmedida del crédito que podría aumentar la inflación. Además, el BCE ha adoptado un método de ajuste “dependiente de datos”, en el cual cada decisión sobre tipos considera la evolución de la inflación subyacente, el crecimiento económico y las condiciones en el mercado laboral.

A diferencia de otros ciclos de reducción de tipos, este no se ha visto impulsado únicamente por una caída de la demanda o una recesión inminente, sino por la necesidad de estabilizar un entorno de crecimiento lento e inflación aún algo incierta. Este enfoque cauteloso en la política de tipos refleja el aprendizaje del BCE sobre los límites de sus herramientas tradicionales, ya que un ajuste excesivo podría tener consecuencias indeseadas, como una marcada depreciación del euro o una sobrecarga en la deuda. La volatilidad de los mercados internacionales, impulsada por eventos geopolíticos y el impacto de factores externos en la inflación, también representa un riesgo que el BCE debe gestionar.

A diferencia de otros ciclos de reducción de tipos, este no se ha visto impulsado únicamente por una caída de la demanda o una recesión inminente, sino por la necesidad de estabilizar un entorno de crecimiento lento e inflación aún algo incierta

La aplicación de este enfoque en los tipos de interés también ha tenido implicaciones directas para los consumidores y las empresas. Para los hogares con hipotecas a tipo variable, la reducción de los tipos puede ofrecer un cierto alivio, ya que el euríbor, que sirve como referencia para muchos préstamos, ha comenzado a reflejar estos ajustes. Sin embargo, el efecto en el coste de las hipotecas no es siempre inmediato y depende, en gran medida, de las condiciones de los préstamos (como los plazos de revisión de tipos). Del mismo modo, para las empresas, los ajustes en los tipos pueden representar oportunidades de inversión y crecimiento, siempre y cuando las condiciones financieras se mantengan estables y predecibles.

Hacia una política monetaria adaptativa

El BCE ha tenido que asumir en los últimos años que la política monetaria ya no puede basarse en recetas rígidas o manuales inflexibles. En un entorno global caracterizado por fluctuaciones económicas rápidas, tensiones geopolíticas y volatilidad de mercado, el BCE ha optado por una estrategia adaptativa que combina herramientas convencionales con nuevos enfoques. Este modelo adaptativo responde a la necesidad de una política monetaria que no solo controle la inflación, sino que también esté preparada para abordar cambios estructurales en la economía europea y mundial.

Una característica clave de esta política adaptativa es la capacidad de ajustar los tipos de interés y las operaciones de refinanciación de forma más reactiva, considerando un rango amplio de datos macroeconómicos, que incluye la inflación subyacente, la actividad en el mercado laboral y la estabilidad financiera general. Esta visión más flexible permite al BCE moverse rápidamente frente a presiones inesperadas, sin depender exclusivamente de modelos predictivos a largo plazo que pueden resultar insuficientes en un contexto volátil. En este sentido, el BCE ha buscado una política menos dependiente de herramientas extraordinarias como la compra masiva de activos y más enfocada en el uso efectivo de sus tipos de interés y operaciones de liquidez. Cosa distinta es que la transmisión de estas políticas se produzca en la intensidad, tiempo y forma deseables.

Además de los cambios en las herramientas, el BCE ha integrado factores externos en sus análisis. A diferencia de políticas anteriores que se centraban en indicadores internos, esta política monetaria adaptativa toma en cuenta elementos como la estabilidad energética, los precios de las materias primas y las fluctuaciones de monedas clave. Esto le permite al BCE anticipar con mayor precisión los posibles impactos de eventos internacionales, desde guerras comerciales hasta tensiones energéticas, y responder con medidas específicas que mitiguen riesgos de manera efectiva.

Otro componente importante de esta adaptabilidad es la capacidad de aplicar revisiones periódicas al marco operativo. Este ajuste continuo implica que, cada cierto tiempo, el BCE evalúa la efectividad de sus políticas y redefine los parámetros que considera centrales en su estrategia monetaria. Un ejemplo de ello es la próxima revisión del marco operativo prevista para 2026, que tiene como objetivo analizar los resultados de las decisiones tomadas desde 2024 y realizar los ajustes necesarios para fortalecer la estabilidad a largo plazo.

Reflexiones finales

El BCE ha mostrado en estos últimos años que la política monetaria, en un mundo cada vez más interconectado y volátil, requiere un enfoque de constante adaptación. Este “nuevo manual” no representa una vuelta a lo que funcionó en el pasado, sino una reformulación que combina el conocimiento acumulado con herramientas rediseñadas para hacer frente a los retos contemporáneos. Desde los ajustes en los tipos de interés y el marco operativo hasta la importancia de una comunicación clara y estratégica, el BCE ha dado pasos significativos hacia una política que responda tanto a las demandas de estabilidad como a la necesidad de crecimiento económico.

Este modelo adaptativo no es una solución definitiva ni garantiza un éxito sin desafíos. Al contrario, marca el inicio de un camino en el que la prudencia y la flexibilidad deberán ser constantes para enfrentar cambios globales, desde las fluctuaciones geopolíticas hasta las transformaciones en los mercados financieros. En un entorno donde cada decisión puede tener implicaciones profundas y de largo alcance, el BCE parece comprometido con una estrategia que prioriza la estabilidad y la confianza pública.

Este “nuevo manual monetario” es, en esencia, una declaración de la capacidad del BCE para evolucionar. En un contexto donde las certezas son cada vez más escasas, el BCE reafirma que su misión es tan dinámica como los tiempos que enfrenta, y que la política monetaria, lejos de ser un libro cerrado, se escribe continua mente en respuesta a los desafíos del momento.

Notas

* Universidad de Valencia y Funcas.

** Universidad de Granada y Funcas.

Sumario

- Carta de la redacción

- Perspectivas económicas y fiscales para España 2024-2025

- La reforma de la financiación autonómica y el pacto catalán

- Presupuesto de 2025: en punto muerto por el acuerdo de financiación en Cataluña

- La producción industrial en la zona del euro: debilidades y desafíos

- Nuevo manual monetario

- Capital contracíclico en la banca española: su revisión en el marco de los colchones de capital

- Las exportaciones españolas de productos de alta tecnología: evolución hasta 2023

- Brecha salarial de género en España

- Los incentivos a la I+D+i en la reforma de la legislación europea del medicamento