Cuadernos de Información Económica, N.º 301

(julio-agosto 2024)

Fecha: julio 2024

Autor

Daniel Manzano*

Etiquetas

Sector seguros, Tipos de interés, Ramo de vida, Inflación

Balance del seguro español en 2023 y perspectivas 2024

Como era de esperar por el extraordinariamente rápido e intenso cambio de rumbo de la política monetaria en un contexto de fuerte crecimiento de los precios, el pasado año supuso un punto de inflexión en el comportamiento de algunas líneas de negocio del sector seguros. Un aterrizaje más suave que el esperado, unido a una reconducción de las tensiones inflacionistas, que permitirá que la política monetaria gire en sentido contrario, proporciona un nuevo escenario para los próximos trimestres. En el artículo, tras analizar los grandes cambios operados en el sector seguros durante 2023, después de varios años operando en un régimen bien distinto, abordamos las implicaciones de este nuevo giro para un negocio que, por otra parte, mantiene su robustez y su significativa aportación a las cuentas del negocio bancario. Las condiciones y las perspectivas siguen siendo bastante buenas para el conjunto del negocio asegurador.

Introducción

Conocidas tanto las cifras de negocio como los resultados agregados del sector seguros en 2023, en el presente artículo hacemos una evaluación de su comportamiento, seguida de un análisis prospectivo vinculado a la alteración del contexto macroeconómico y de las condiciones financieras que se está operando. En efecto, durante el pasado ejercicio, el marco macroeconómico estuvo condicionado por el mantenimiento de la decidida respuesta que acometieron los bancos centrales, elevando sus tipos de referencia, para hacer frente al comportamiento desbocado de la inflación tras la pandemia y el impacto de la guerra de Ucrania. Fruto de ello, el crecimiento económico global se ha resentido.

Pero no es menos cierto que al mismo tiempo las tensiones inflacionistas se han encauzado, incluso a una velocidad mayor que la esperada inicialmente. De hecho, los bancos centrales han comenzado a reducir sus tipos de referencia, desde los máximos alcanzados hace un año, cuando las tasas de inflación se acercan progresivamente a sus niveles objetivos. Este giro viene avalado por cuanto que el crecimiento, fundamentalmente en Europa, se ha desacelerado significativamente. España, en cualquier caso, está resistiendo mucho mejor y mantiene un crecimiento relativamente pujante. El horizonte de mayor control de la inflación, que afianza la esperada senda de bajadas de tipos, está dando soporte a los mercados. Y a pesar de la inestabilidad geopolítica, las bolsas se sitúan en zona de máximos, estando acompañado su comportamiento por unos spreads crediticios moderados.

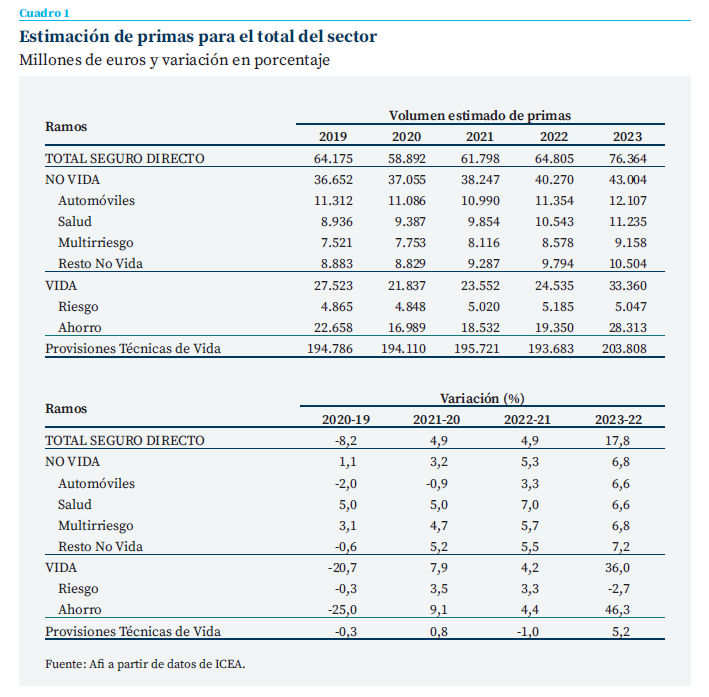

El negocio

En el contexto mencionado de tipos elevados, los más de 76.000 millones de euros de ingresos por primas registrados por el sector de seguros español en 2023 constituye una cifra histórica. Es fruto de un fuerte crecimiento, superior al 18 % sobre el año anterior, impulsado fundamentalmente por el ramo de Vida. Este desempeño del negocio de Vida se ha producido al calor del atractivo que, para los productos comercializados, supuso la “normalización” de los niveles de tipos de interés, tras muchos años de tipos cero e incluso negativos. En particular para los productos de vida-ahorro más tradicionales, muchos de los cuales dejaron de tener interés para los tomadores en dichas condiciones.

Además, los productos de vida-ahorro con riesgo tomador (unit-linked), con mucha menos penetración en nuestro país que en los de nuestro entorno, pero que se comportaron bastante bien en dichos años, han seguido manteniendo su pujanza durante 2023. Todo ello ha propiciado que, globalmente, la comercialización de productos de vida-ahorro haya escalado nada menos que casi un 50 % sobre las cifras de 2022. Por el contrario, los productos de vida-riesgo, que en términos de primas representan alrededor de un 15 % del negocio de Vida (aun cuando son especialmente rentables para el sector), se estancaron o incluso sufrieron un cierto retroceso, lo que sin duda está relacionado con el proceso de contención de las concesiones de hipotecas al que dicha modalidad está ligada mayoritariamente.

Globalmente, la comercialización de productos de vida-ahorro ha escalado nada menos que casi un 50 % sobre las cifras de 2022.

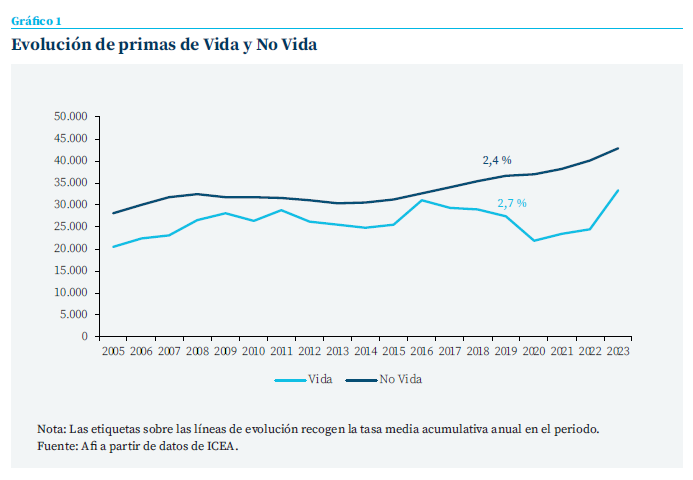

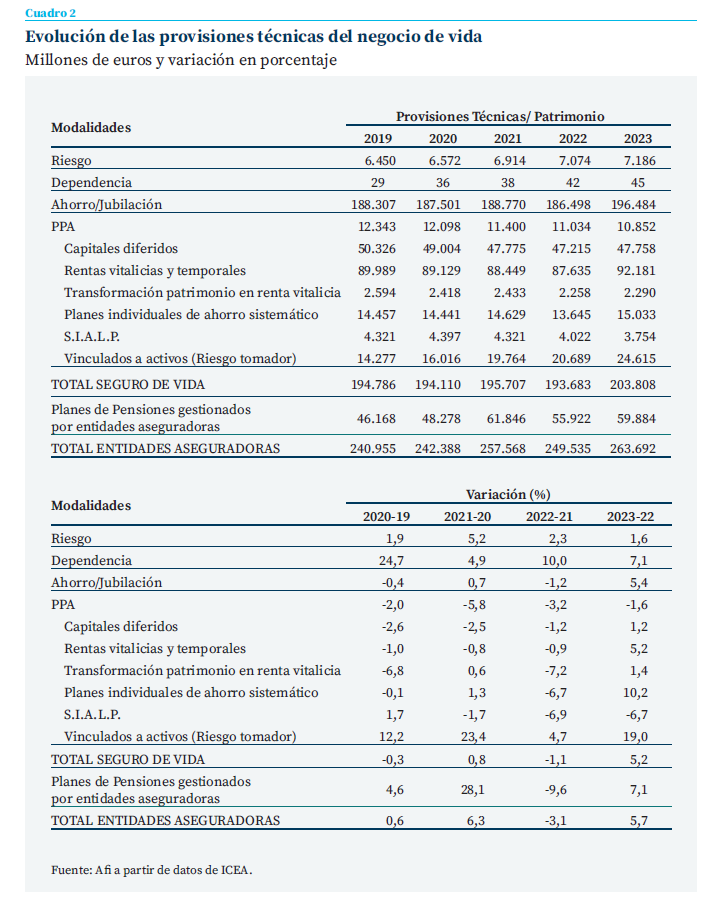

Esa combinación de los crecimientos del vida-ahorro y de vida-riesgo se traduce en el resurgimiento ya señalado del total del negocio de Vida, con una expansión espectacular del 36 % en el conjunto del año, que se pone de manifiesto en el gráfico 1 y el cuadro 1. En términos de provisiones, que es un indicador más relevante para el seguimiento del negocio de Vida, su aumento del 5,25 % en 2023 es indicativo del importante crecimiento del negocio después de años de práctico estancamiento, tal y como puede verse en el cuadro 2.

En lo que se refiere al negocio de No Vida sigue destacando la solidez del crecimiento de sus ingresos por primas, el mayor de los últimos años, con una tasa que se acerca al 7 %. Este aumento tan notable viene inducido por un crecimiento del negocio en términos reales, pero probablemente más, incluso, por la revaluación de las primas de las pólizas como consecuencia del adverso impacto de la inflación, cuyos efectos ya se venían arrastrando desde 2022. El aumento de los costes de la siniestralidad afectó singularmente a algunos ramos (autos, por ejemplo, pero no solo). Curiosamente, como puede observarse, el aumento de las primas fue muy similar en las cuatro grandes modalidades que utilizamos para categorizar los seguros de No Vida (auto, multirriesgo, salud y el resto), situándose en todas ellas en torno al 6,8 % que lo hace el conjunto. Las tres últimas modalidades mantienen la pujanza de los últimos años, en tanto que en el caso de auto se produce una aceleración después de años de debilidad, cierto que en buena medida como consecuencia de la mencionada revaluación de las primas de las pólizas.

Los márgenes y la cuenta de resultados del sector

Al igual que en 2022, el buen comportamiento de los ingresos de los productos de No Vida no ha venido acompañado en 2023 por uno análogo de las cifras de siniestralidad. Tanto el ramo auto como el ramo multirriesgo registraron un aumento significativo, aumento anual que es el tercero consecutivo tras el año de pandemia, y que sitúa la siniestralidad el pasado ejercicio en una de las tasas más elevadas de los últimos años. Especialmente alta, superior al 80 %, fue la tasa de siniestralidad en auto, la más elevada de los últimos quince años. El proceso inflacionista impactó especialmente en el aumento de los costes de siniestros, afectando tanto a este ramo como a multirriesgo. Dicho proceso, que solo empezó a moderarse de manera significativa en la segunda mitad de año, ha tenido bastante menor impacto en salud y resto de seguros de No Vida (que probablemente han podido repercutir en mayor medida dicho efecto), de tal modo que sus tasas de siniestralidad se mostraron relativamente estables.

Especialmente alta, superior al 80 %, fue la tasa de siniestralidad en auto, la más elevada de los últimos quince años.

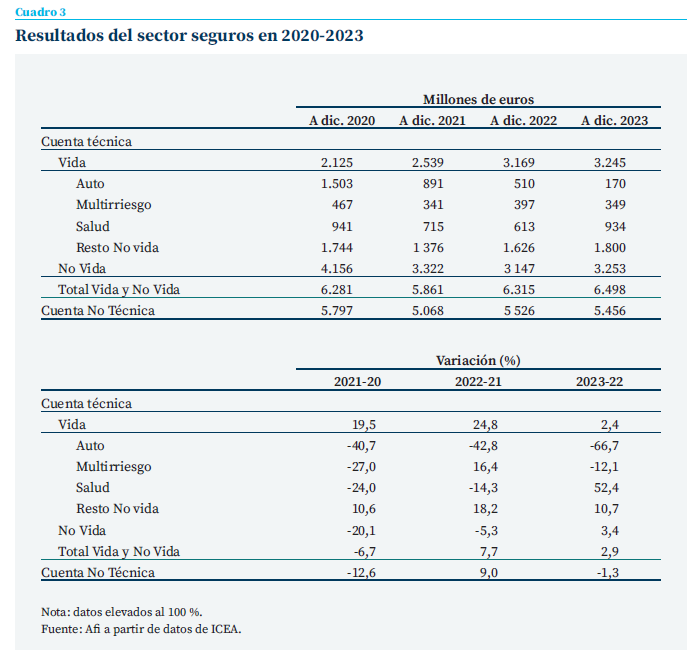

El margen que arroja la cuenta técnica del conjunto negocio de No Vida, en relación con las primas imputadas del negocio retenido, es resultado en buena medida de este dispar comportamiento por ramos de la siniestralidad (cuadro 3). El hundimiento del resultado de la cuenta técnica sobre primas del conjunto del negocio de No Vida (del 5,06 % a solo el 1,63 %1) es compensado básicamente por la mejora de la ratio en salud (del 6,07 % al 8,70 %). Coherente con ello ha sido la evolución de los resultados agregados de la cuenta técnica del sector del negocio de No Vida, que se sitúa, con 3.253 millones de euros, en niveles similares a los dos años anteriores.

Por su parte, en el favorable contexto de tipos de interés durante el ejercicio, la cuenta técnica del negocio de Vida aportó, por segundo año consecutivo, unos resultados similares en magnitud a los del negocio de No Vida (3.245 millones), después de un largo periodo histórico en los que venían siendo sustancialmente inferiores. Si en 2022, más allá del proceso de “normalización” de tipos que ya se había iniciado, contribuyó significativamente la liberación extraordinaria de importantes provisiones de carteras antiguas de productos con compromisos actuariales a tipos elevados en algunas entidades, en 2023 lo ha hecho el mayor volumen de productos comercializados.

La combinación del comportamiento de los ramos Vida y No Vida se ha traducido en un resultado agregado del sector que vuelve a cerrar en máximos históricos, rozando 6.500 millones en la cuenta técnica y 5.500 millones en los beneficios estimados (margen de la cuenta no técnica). Esta referencia solo es ligeramente inferior, en perspectiva histórica, al excepcional resultado de 2020 (año de la pandemia) en el que se alcanzaron casi 5.800 millones de euros en unas circunstancias muy anómalas.

Los algo más de 5.456 millones de euros de beneficios agregados del sector en 2023 permiten situar su rentabilidad (ROE) en el 12,86 %.

Los algo más de 5.456 millones de euros de beneficios agregados del sector en 2023 permiten situar su rentabilidad (ROE) en el 12,86 %, solo ligeramente por debajo del año anterior, manteniendo su cómoda posición por encima de los dos dígitos, que no ha abandonado a lo largo de su historia reciente. No menos cómoda y robusta es su ratio de solvencia de 241,9 % al cierre de 2023, dos puntos por encima de la ratio de 239,8 % que la DGSFP contabilizó para el ejercicio precedente 2022.

Perspectivas

Finalmente, en lo que se refiere a la evolución que cabe esperar para el presente ejercicio, nuestras previsiones apuntan a un escenario que seguirá siendo favorable para el sector. Aun cuando el proceso de desaceleración de las principales economías, y especialmente las europeas, se mantendrá en los próximos trimestres, la economía española seguirá liderando el crecimiento dentro de las grandes con una expansión del PIB que se acercará mucho al 2,5 % de 2023, si tenemos en cuenta los buenos indicadores conocidos durante esta primera mitad de año. Simultáneamente, la tasa de inflación continuará moderándose, si bien habrá que esperar al próximo año para acercarnos a tasas ya cercanas al 2 % del objetivo del Banco Central Europeo.

Lógicamente, esta resistencia del ritmo de actividad económica mantendrá su impacto positivo sobre el crecimiento de los ingresos de los ramos del seguro más expuestos al ciclo; en el caso de No Vida, el de auto y en el caso de Vida el de vida-riesgo. Por lo que se refiere a vida-ahorro las favorables condiciones de tipos de interés para el desarrollo del negocio se mantendrán. No obstante, es previsible que su nivel se ajuste ya de manera más ostensible a la bajada de los tipos de interés en la segunda mitad del año. También ha aumentado, en cierta medida, la competencia derivada de la mejora de la retribución relativa reciente de los depósitos bancarios.

En consecuencia, para el conjunto de No Vida pensamos que se va a seguir manteniendo un crecimiento robusto de los ingresos por primas cercano al 5 % (en torno a dos puntos menos que en 2023). Por su parte, después de su explosivo crecimiento del 36 % el pasado año, para el ramo de Vida se mantendría una buena dinámica, pero lógicamente ya a tasas menores, que pensamos podría rondar el 10 %. De este modo esperaríamos que el volumen total de ingreso por primas del sector definiese un nuevo récord superando en 2024 los 80.000 millones de euros.

Junto a este crecimiento de los ingresos, esperaríamos también un mejor comportamiento de los costes de la siniestralidad en los seguros de No Vida, en virtud de la moderación anticipada de la inflación. Es previsible además que los márgenes mejoren una vez que se han ido ajustando las primas al aumento desbocado inicial de la inflación. A ello también contribuiría, salvo sorpresas en los mercados, la mejora alcanzada en la rentabilidad de las carteras de inversión, tras su comportamiento en los últimos trimestres. En definitiva, parece razonable esperar asimismo una cierta mejora de la rentabilidad del negocio en un contexto de crecimiento de este razonablemente bueno y consistente, aunque lógicamente alejado de su excepcional comportamiento del pasado año.

Notas

* Doctor en Economía y socio de Afi.

1 Nótese que en los años previos a la pandemia se situaba por encima del 8 %, lo que da idea del gran deterioro que ha tenido lugar en el margen de negocio de este ramo.

Sumario

- Carta de la redacción

- Previsiones económicas para España 2024-2025

- El impacto de la pandemia sobre la economía sumergida y el fraude fiscal: ¿qué es lo que sabemos?

- Cambios en la política monetaria: recorrido e implicaciones

- Efecto precio, volumen y composición en el margen bancario: España frente a Europa

- Balance del seguro español en 2023 y perspectivas 2024

- El apoyo público al despliegue de la banda ancha: efectos en la conectividad y competencia

- Diversidad de género en los consejos de administración: mejora de los resultados de sostenibilidad en España de las empresas del IBEX 35

- La reorganización de las instituciones europeas de salud tras la pandemia de la COVID-19

- Iniciativas recientes de Funcas en educación financiera