Competencia financiera de los estudiantes en PISA 2022 y su relación con el contexto socioeconómico: un enfoque de España

Fecha: septiembre 2024

Ismael Sanz*

Competencia financiera, PISA 2022, Educación financiera, España

Cuadernos de Información Económica, N.º 302 (septiembre-octubre 2024)

El Informe PISA 2022 revela que en España el 17,1 % de los estudiantes de 15 años no alcanza el nivel básico de competencia financiera, similar al promedio de la OCDE. Además, solo el 4,7 % llega al nivel más alto, menos de la mitad del promedio de la OCDE. Estos resultados destacan la necesidad de mejorar la alfabetización financiera en España. El informe también muestra la diferencia en el rendimiento entre estudiantes de contextos socioeconómicos favorecidos y desfavorecidos, aunque la brecha en España es menor que en otros países. Las conversaciones con los padres sobre temas financieros mejoran el desempeño de los estudiantes en esta área.

Introducción

En el mundo actual, donde la globalización y la digitalización avanzan rápidamente, la alfabetización financiera se ha vuelto una competencia fundamental para que los individuos puedan gestionar sus recursos de manera efectiva y tomar decisiones informadas. La educación financiera es crucial no solo para el bienestar económico personal, sino también para el desarrollo económico de las sociedades. El Informe PISA 2022 de la OCDE publicado el 27 de junio de 2024, ofrece una visión integral sobre el nivel de competencias financieras de los estudiantes de 15 años en 20 países, entre ellos España, des- tacando tanto sus fortalezas como sus áreas de mejora. PISA proporciona además información de la distribución de estudiantes por niveles de competencia financiera, de modo que podemos conocer el porcentaje de estudiantes que no alcanzan la alfabetización básica.

Este artículo analiza los resultados de los estudiantes en la parte de competencia financiera de PISA 2022, con un enfoque particular en nuestro país, y explora cómo el nivel socioeconómico y las interacciones familiares influyen en el desarrollo de estas competencias esenciales. Los estudiantes de 15 años frecuentemente buscan la guía de sus padres en muchos aspectos de sus vidas, incluidos los temas relacionados con el dinero.

Sin embargo, a medida que se convierten en adultos, necesitan estar preparados para asumir la responsabilidad de decisiones financieras que se irán haciendo cada vez más complejas. Los datos del Informe PISA 2022 muestran que los estudiantes pueden mejorar su alfabetización financiera de varias maneras, incluyendo la educación en los centros educativos, las interacciones con padres y amigos, y las experiencias personales con el dinero.

Estudiantes que no alcanzan el nivel básico de competencia financiera

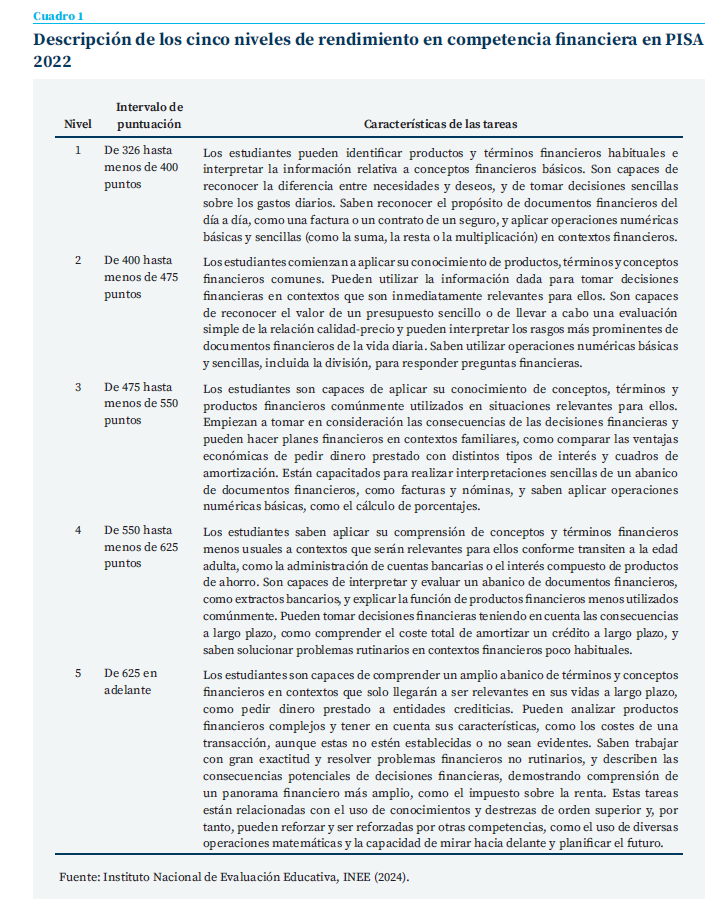

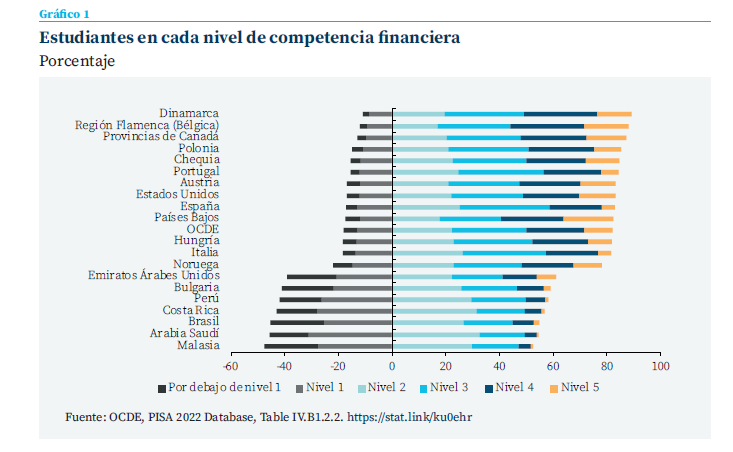

PISA define la alfabetización financiera básica como alcanzar al menos el Nivel 2 (400 o más puntos) en la evaluación. Son aquellos estudiantes que “comienzan a aplicar su conocimiento de productos, términos y conceptos financieros comunes. Pueden utilizar la información dada para tomar decisiones financieras en contextos que son inmediatamente relevantes para ellos. Son capaces de reconocer el valor de un presupuesto sencillo o de llevar a cabo una evaluación simple de la relación calidad-precio y pueden interpretar los rasgos más prominentes de documentos financieros de la vida diaria. Saben utilizar operaciones numéricas básicas y sencillas, incluida la división, para responder preguntas financieras.” Los estudiantes que obtienen una puntuación por debajo del Nivel 2 aún no son capaces de aplicar sus conocimientos financieros a situaciones y decisiones de la vida real. El cuadro 1 describe las tareas que desarrolla un estudiante según el nivel de competencias en el que se encuentra. En promedio, en los países y economías de la OCDE, casi uno de cada cinco estudiantes (17,9 %) no alcanzó el Nivel 2 de competencia básica en alfabetización financiera. En España, el 17,1 % de los estudiantes se encuentran en esta franja por debajo del Nivel 2 (gráfico 1). Es decir, que nuestro país tiene una proporción similar, si cabe algo más reducida, de estudiantes rezagados en el nivel más básico de competencia financiera (17,1 %) que la OCDE (17,9 %). Al otro lado, en el Nivel 5 de estudiantes excelentes, España tiene sólo un 4,7 % de su alumnado, un porcentaje de menos de la mitad que el promedio de la OCDE del 10,6 %. Es decir, que en PISA competencia financiera se registra el mismo patrón que en PISA matemáticas, lectura o ciencias: España tiene menos estudiantes rezagados (aunque en competencia financiera la diferencia es muy limitada) pero también dispone de muchos menos estudiantes excelentes. El alumnado del Nivel 5 es el que alcanza 625 puntos o más en PISA y es ”capaz de comprender un amplio abanico de términos y conceptos financieros en contextos que solo llegarán a ser relevantes en sus vidas a largo plazo, como pedir dinero prestado a entidades crediticias. Puede analizar productos financieros complejos y tener en cuenta sus características, como los costes de una transacción, aunque estas no estén establecidas o no sean evidentes. Sabe trabajar con gran exactitud y resolver problemas financieros no rutinarios, y describe las consecuencias potenciales de decisiones financieras, demostrando comprensión de un panorama financiero más amplio, como el impuesto sobre la renta. Estas tareas están relacionadas con el uso de conocimientos y destrezas de orden superior y, por tanto, pueden reforzar y ser reforzadas por otras competencias, como el uso de diversas operaciones matemáticas y la capacidad de mirar hacia delante y planificar el futuro”. La carencia de estudiantes españoles en los niveles más elevados sugiere que hay margen de mejora para fomentar la excelencia en competencia financiera, asegurando que más estudiantes adquieran no solo las habilidades básicas, sino también las más avanzadas que les permitan manejar situaciones financieras complejas en el futuro.

España tiene menos estudiantes rezagados (aunque en competencia financiera la diferencia es muy limitada) pero también dispone de muchos menos estudiantes excelentes.

El Informe PISA 2022 revela que la puntuación media de los estudiantes españoles en alfabetización financiera es de 486 puntos, situándose por debajo del promedio de la OCDE de 498 puntos. Este resultado coloca a España en un nivel intermedio en comparación con otros países y economías evaluados. Mientras que algunas regiones como la comunidad flamenca de Bélgica, Dinamarca, y ciertas provincias de Canadá muestran una alta competencia financiera con más del 85 % de los estudiantes alcanzando al menos el Nivel 2, en España, solo el 75 % de los estudiantes alcanza este nivel de competencia o superior. Esto sugiere que una proporción significativa de estudiantes españoles necesita mejorar sus habilidades básicas en finanzas.

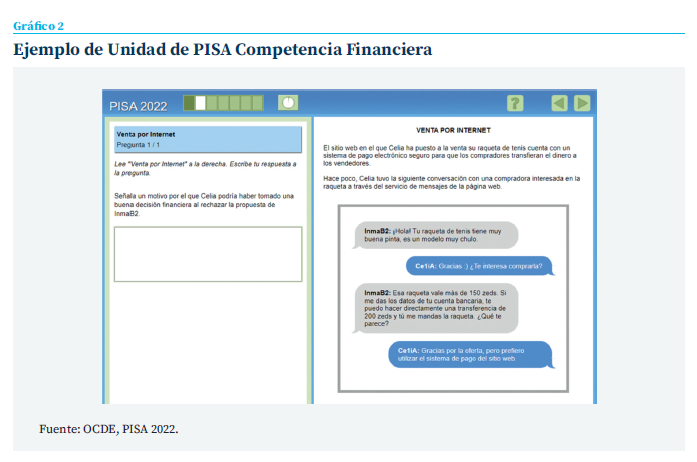

El gráfico 2 presenta un ejemplo de pregunta de la prueba de PISA Competencia Financiera que pertenece al Nivel 2, considerado el umbral básico para aplicar conocimientos financieros a situaciones de la vida real según la OCDE. La pregunta evalúa la capacidad del estudiante para identificar riesgos financieros en una transacción en línea.

Para obtener la puntuación máxima, los estudiantes deben reconocer varios aspectos de riesgo, como la posibilidad de que el comprador intente estafarle, el peligro de compartir detalles de la cuenta bancaria, la seguridad de usar el sistema de pago del sitio web, y las posibles penalizaciones por no seguir los métodos de pago del sitio. Respuestas como “InmaB2 puede estar tratando de estafarle” o “Compartir los detalles de su cuenta puede ser peligroso” son ejemplos que obtendrían la puntuación máxima. Por otro lado, respuestas que no abordan directamente los riesgos financieros o no explican claramente el problema, como “Es arriesgado” o “puede negociar el precio con otros compradores potenciales,” no recibirían puntuación. Las respuestas que no se proporcionan o no se relacionan con los riesgos específicos también reciben una puntuación de cero.

La relación entre el estatus socioeconómico de los estudiantes y su rendimiento en competencia financiera

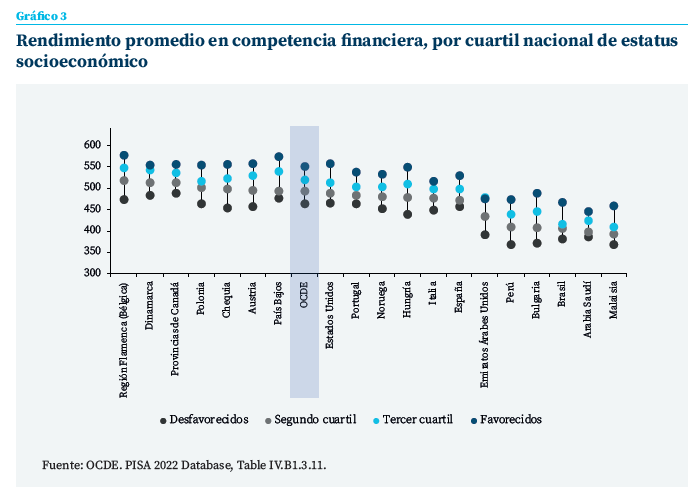

En todos los países y economías que participaron en la evaluación de competencia financiera de PISA 2022, los estudiantes favorecidos obtuvieron resultados significativamente mejores que sus compañeros desfavorecidos (OCDE, 2024). Este patrón también se observa de manera consistente en matemáticas, lectura y ciencias. PISA resume el estatus socioeconómico a través del índice de estatus económico, social y cultural. Este índice es un valor único que refleja las respuestas del estudiante en el cuestionario de contexto que acompaña a la prueba en relación con tres componentes: la educación de los padres, las ocupaciones de los padres y los bienes del hogar (el número de libros en el hogar, por ejemplo, un coche, una habitación para estudiar, acceso a Internet). Los estudiantes en cada país se consideran como favorecidos (en su contexto nacional) si se encuentran dentro del cuartil superior (25 %) de la distribución del índice socioeconómico en su país; y se consideran como desfavorecidos si están dentro del cuartil inferior de la distribución del índice. En promedio, en los países y economías de la OCDE, los estudiantes favorecidos obtuvieron 87,1 puntos más que los estudiantes desfavorecidos (gráfico 3). En el caso específico de España, la diferencia de rendimiento entre estudiantes favorecidos y desfavorecidos es menos pronunciada, con una brecha de 72,9 puntos, lo que indica que, aunque persisten las disparidades, no son tan marcadas como en otros países participantes. Esta brecha relativamente menor sugiere que el sistema educativo español logra mitigar, en parte, el impacto del nivel socioeconómico en el rendimiento en competencia financiera, como ocurre también en el caso de PISA matemáticas, lectura o ciencias. En promedio, en los países y economías de la OCDE, el 12 % de las diferencias en el rendimiento de los estudiantes en competencia financiera se pueden explicar por su nivel socioeconómico.

En promedio, en los países y economías de la OCDE, el 12 % de las diferencias en el rendimiento de los estudiantes en competencia financiera se pueden explicar por su nivel socioeconómico.

Este menor grado de desigualdad en España también se observa en otras áreas de evaluación de PISA, como matemáticas, lectura y ciencias, lo que sugiere que el sistema educativo español tiene mecanismos que promueven la equidad en el aprendizaje. La falta de una diferencia significativa en el rendimiento entre chicos y chicas en España refuerza la noción de equidad de género en la adquisición de competencias financieras, un aspecto importante dado el enfoque global hacia la igualdad de oportunidades en la educación.

Otro indicador que utiliza la OCDE para medir equidad es la fortaleza de la relación entre el índice de estatus económico, social y cultural y el rendimiento educativo (en este caso, en competencia financiera). Cuanto mayor sea el porcentaje de la varianza en el rendimiento en esta competencia que es explicado por ese nivel socioeconómico, menor será la equidad. Lo ideal sería que no existiera ninguna relación entre el índice de estatus económico, social y cultural y el rendimiento educativo, y que fueran dos aspectos independientes. En promedio, en los países de la OCDE, la variación en el estatus socioeconómico de los estudiantes explicó el 11,6 % de la variación en el rendimiento de los estudiantes en competencia financiera. El esta- tus socioeconómico de un estudiante explicó un poco menos en España, 10,1 %, confirmado que nuestro país tiene un sistema más equitativo que el de los países desarrollados en su conjunto, porque el estatus socioeconómico de un estudiante está menos asociado a su rendimiento en competencia financiera (Tabla IV.B1.3.12, Volume IV de PISA).

Como se discutió anteriormente, hubo grandes diferencias en el rendimiento promedio entre estudiantes de diferentes estatus socioeconómicos dentro de un país o economía, es decir, la pendiente del gradiente socioeconómico correspondía a diferencias sustanciales en lo que el estudiante promedio podía hacer en diferentes niveles del índice ESCS. Sin embargo, el hecho de que aproximadamente el 90 % del rendimiento de los estudiantes permaneciera sin explicar después de tener en cuenta el estatus socioeconómico indica que todavía hay mucha variación en el rendimiento en competencia financiera entre estudiantes del mismo estatus socioeconómico. Por lo tanto, muchos factores más allá del estatus socioeconómico influyen en el rendimiento de los estudiantes en competencia financiera.

En promedio, en los países y economías de la OCDE, el estatus socioeconómico explicó un porcentaje similar de la variación en el rendimiento en competencia financiera que en lectura (ambos con un 12 %), pero menos que en matemáticas (15 %) (Tabla IV.B1.3.13).

Interacción con los padres y su impacto en la alfabetización financiera

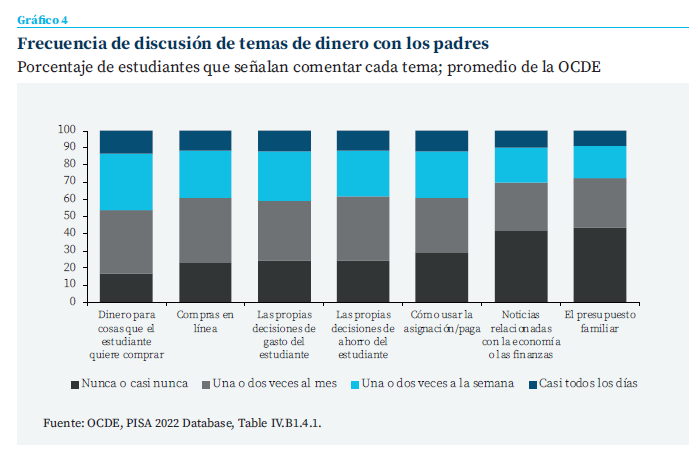

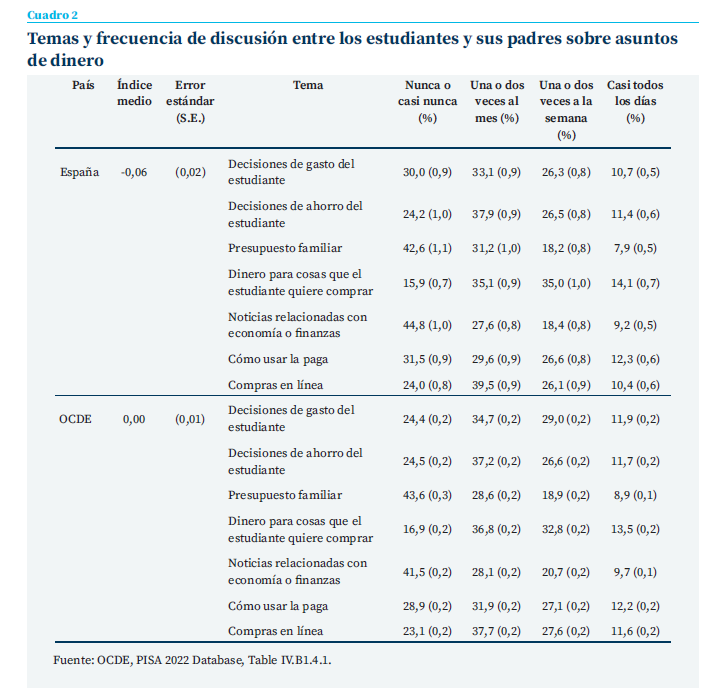

La interacción entre estudiantes y padres sobre temas financieros emerge como un factor clave en el desarrollo de la alfabetización financiera, y el Informe PISA 2022 arroja luz sobre cómo estas discusiones pueden influir en el rendimiento de los estudiantes. El índice medio de interacción con los padres sobre asuntos financieros, que es un compuesto de todos los aspectos reflejados en el gráfico 4 y cuadro 2, y es significativamente más bajo en España (-0,06) en comparación con el promedio de la OCDE (0,00). Este índice se calcula combinando las respuestas de los estudiantes sobre la frecuencia con la que discuten siete aspectos de decisiones financieras con sus padres: decisiones de gasto, decisiones de ahorro, el presupuesto familiar, el dinero para cosas que quieren comprar, noticias relacionadas con finanzas y economía, cómo usar la paga o dinero de bolsillo, y las compras online. Las respuestas se categorizaron en cuatro niveles de frecuencia: nunca o casi nunca, una o dos veces al mes, una o dos veces a la semana, y casi todos los días. Estas respuestas se combinaron en una escala única, el índice de participación parental en temas de alfabetización financiera, que fue estandarizado con una media de 0 y una desviación estándar de 1 en promedio entre los países de la OCDE.

En los países de la OCDE, un 83,1 % de los estudiantes menciona hablar con sus padres al menos una vez al mes sobre el dinero para cosas que desean comprar, y el 75,6 % habla sobre sus propias decisiones de gasto (gráfico 4 y cuadro 2). Además, otros temas comunes de conversación incluyen las decisiones de ahorro y las compras en línea, donde el 76,9 % y el 76,8 % de los estudiantes, respectivamente, discuten estos temas al menos mensualmente. Sin embargo, es menos frecuente que los estudiantes hablen con sus padres sobre temas como noticias económicas (58,5 %) o el presupuesto familiar (56,4 %), lo que podría reflejar una percepción de menor relevancia o una falta de interés en estos temas más complejos para los adolescentes.

En comparación con estos promedios de la OCDE, España muestra una implicación parental en la formación de sus hijos en ámbitos financieros ligeramente inferior. En España, el 30 % de los estudiantes indica que nunca o casi nunca habla con sus padres sobre sus decisiones de gasto, una cifra superior al promedio de la OCDE del 24,4 %. No obstante, un 33,1 % de los estudiantes en España comenta sobre estos temas con sus padres una o dos veces al mes, y un 26,3 % lo hace semanalmente, el línea con los promedios de la OCDE. En cuanto a las decisiones de ahorro, un 24,2 % de los estudiantes españoles nunca o casi nunca habla de ello con sus padres, en comparación con el 24,5 % del promedio de la OCDE. Sin embargo, un 37,9 % de los estudiantes en España comenta este tema mensualmente, ligeramente por encima del promedio de la OCDE de 37,2 %, mientras que un 26,5 % lo hace semanalmente, similar al 26,6 % en la OCDE.

Un 42,6 % de los estudiantes españoles nunca o casi nunca comenta el presupuesto familiar, comparado con el 43,6 % en la OCDE.

En términos de otros temas financieros, España también muestra diferencias. Por ejemplo, un 42,6 % de los estudiantes españoles nunca o casi nunca comenta el presupuesto familiar, comparado con el 43,6 % en la OCDE, y un 31,5 % nunca o casi nunca habla sobre cómo usar la paga, en comparación con el 28,9 % en la OCDE. Las cifras sugieren que en España las conversaciones sobre temas como el presupuesto familiar y la paga son ligeramente menos frecuentes que en la media de la OCDE.

En conclusión, los datos del Informe PISA 2022 muestran que, aunque los estudiantes españoles tienen niveles de interacción con sus padres sobre temas financieros similares a los de otros países de la OCDE, la frecuencia de estas discusiones es ligeramente menor en ciertos aspectos. España está en línea con las tendencias globales en términos de educación financiera en el hogar.

Los datos del Informe PISA 2022 sugieren que estas interacciones pueden tener un impacto significativo en el rendimiento de los estudiantes en alfabetización financiera. Los estudiantes que tienen conversaciones frecuentes con sus padres sobre el manejo del dinero tienden a mostrar un mayor rendimiento en la evaluación de PISA en comparación con aquellos que rara vez o nunca discuten estos temas. Un diálogo abierto sobre finanzas en el hogar puede proporcionar a los estudiantes una mejor comprensión del valor del dinero y ayudarles a desarrollar habilidades críticas para la toma de decisiones financieras. Además, estas conversaciones pueden servir como un vehículo para introducir conceptos financieros más complejos y preparar mejor a los jóvenes para gestionar sus finanzas de manera efectiva.

En los países de la OCDE, los estudiantes que indicaron conversar semanal o mensualmente con sus padres sobre dinero para compras, compras en línea y decisiones personales de gasto tuvieron un mejor desempeño en competencia financiera en comparación con aquellos que nunca abordan estos temas en casa. Estos tres aspectos relacionados con el gasto son, además, los temas más frecuentemente tratados entre estudiantes y padres. En concreto, los estudiantes que discutieron sus decisiones de gasto con sus padres de manera semanal o mensual obtuvieron, en promedio, 12 puntos más en competencia financiera que aquellos que nunca hablan sobre este tema, incluso después de descontar econométricamente variables como género, estatus socioeconómico y origen inmigrante.

Si bien los datos de PISA no permiten establecer relaciones causales directas, los resultados sugieren que hablar con los padres sobre temas de gasto puede estar vinculado a una mayor competencia financiera. Alternativamente, es posible que los estudiantes con mejor rendimiento académico tiendan a iniciar más conversaciones sobre cómo administrar su dinero en comparación con sus compañeros con menor rendimiento.

No todas las conversaciones entre padres e hijos sobre aspectos financieros se asocian positivamente con el rendimiento en esta competencia. Hablar sobre el presupuesto familiar se relaciona negativamente con el rendimiento en competencia financiera en muchos países. Además, discutir temas financieros con mucha frecuencia, como a diario, se relaciona con un rendimiento más bajo que hacerlo de forma mensual o semanal.

En definitiva, PISA 2022 concluye que aún no está claro si las conversaciones sobre aspectos financieros realmente afectan las habilidades y los comportamientos de los niños, o si el conocimiento que adquieren es preciso y confiable (OCDE, 2024b).

Conclusiones

Los resultados del Informe PISA 2022 ponen de manifiesto desafíos importantes y oportunidades para mejorar la competencia financiera de los estudiantes de 15 años, tanto en España como en otros países de la OCDE. En el caso de España, el 17,1 % de los estudiantes no alcanza el Nivel 2 de competencia básica, un porcentaje cercano al promedio de la OCDE del 17,9 %. Esta cifra indica que una proporción significativa de jóvenes no posee las habilidades financieras mínimas necesarias para enfrentarse a situaciones cotidianas que requieren conocimientos básicos de finanzas. Además, la diferencia en el rendimiento entre estudiantes de contextos socioeconómicos favorecidos y desfavorecidos sigue siendo un problema importante. En España, esta brecha es de 72,9 puntos, ligeramente inferior a la media de la OCDE, pero aún notable. Aunque el sistema educativo español mitiga algunas desigualdades, todavía hay un trabajo considerable por hacer para asegurar que todos los estudiantes, independientemente de su contexto socioeconómico, tengan las mismas oportunidades para desarrollar competencias financieras críticas.

Los datos muestran que los estudiantes que discuten temas financieros con sus padres al menos una vez al mes, como el manejo del dinero para compras, las decisiones de ahorro y las compras online, suelen obtener mejores resultados en las evaluaciones de competencia financiera. Por ejemplo, aquellos que hablan con sus padres semanal o mensualmente sobre sus decisiones de gasto tienen, en promedio, 12 puntos más en competencia financiera que quienes no abordan estos temas en casa. Sin embargo, las conversaciones sobre otros aspectos, como el presupuesto familiar, las decisiones de ahorro de los estudiantes, o las noticias relacionadas con la economía o las finanzas, no muestran una asociación positiva clara con el rendimiento en competencia financiera y, de hecho, a menudo tienden a estar vinculadas a un menor rendimiento. Es decir, parece que son las conversaciones de aspectos financieros que más directa y personalmente afectan a los estudiantes en su día a día (manejo del dinero para compras, las decisiones de ahorro o compras online) las que se asocian a un mejor rendimiento en competencia financiera. Por el contrario, tratar de temas que puedan creer que no les influye directamente a ellos –como el presupuesto familiar, o las noticias relacionadas con la economía o las finanzas– o que vean lejos en el tiempo –las decisiones de ahorro de los estudiantes– no se relaciona positivamente con los resultados de PISA financiero.

Como concluye la OCDE (2024a) los padres desempeñan un papel fundamental en la mejora de la competencia financiera de los estudiantes, no solo al influir en el entorno económico, social y cultural en el que viven, sino también al hablar sobre temas financieros y permitir que sus hijos tengan cierta autonomía en sus decisiones de gasto. Los gobiernos deben garantizar que todos los estudiantes, especialmente aquellos de entornos socioeconómicamente desfavorecidos, tengan acceso a oportunidades para adquirir habilidades de educación financiera. Abordar las desigualdades socioeconómicas en habilidades y comportamientos financieros desde una edad temprana puede ayudar a evitar que los estudiantes tomen malas decisiones financieras en el futuro.

La creciente importancia de mejorar la educación financiera entre los jóvenes ha llevado a muchos países, incluidos España, a integrar estos contenidos en el currículo escolar de la Educación Secundaria Obligatoria, siguiendo las recomendaciones de la OCDE (Martínez et al., 2023; Molina; López-Agudo, y Marcenaro-Gutiérrez, 2021). Además, España ha desarrollado iniciativas gestionadas por entidades financieras y organismos públicos, como el Plan de Educación Financiera impulsado por la Comisión Nacional del Mercado de Valores y el Banco de España, que sigue los principios de la OCDE para estrategias nacionales de educación financiera (Caballero, 2022). Este plan, apoyado por un Convenio de Colaboración entre varias instituciones, busca reforzar la educación financiera en todos los niveles educativos, desde la primaria hasta la formación profesional.

Al abordar la competencia financiera en las aulas, sería importante tener en cuenta la propuesta que realizaba Antonio Cabrales (2024) al publicarse PISA Competencia Financiera el 27 de junio cuando proponía “integrar más la discusión de temas financieros en Matemáticas y Ciencias Sociales. Entender la magia del interés compuesto es fácil hablando de sucesiones y progresiones, y comprender medias y varianzas es esencial para hablar de riesgo y retorno en el mercado de valores. O abordar el índice de Gini para medir la desigualdad, que explica las curvas y hasta las integrales: ayuda a los alumnos a entender las finanzas y a hacer las Matemáticas menos abstractas. Es un win-win.

Referencias

Caballero, G. (2022). Los planes de educación financiera en España. Panorama Social, 35, 9-22. https://www.funcas.es/articulos/los-planes-de-educacion-financiera-en-espana/

Cabrales, A. (2024). El agujero de educación financiera en España: Muchos alumnos creen que el dinero que presta el banco no se devuelve. El Mundo, 28 de junio de 2024. https://www.elmundo.es/espana/2024/06/28/667db17dfc6c83a47f8b4585.html

Instituto Nacional de Evaluación Educativa, INEE. (2024). PISA 2022. Competencia Financiera. Informe Español. https://www.libreria.educacion.gob.es/libro/pisa-2022-competencia-financiera-informe- espanol_184455/

Martínez, I., López, F., y Gómez, S. (2023). Educación Financiera en la Educación Secundaria Obligatoria: impacto, normativa, los programas de educación financiera y desigualdades territoriales. Madrid: Funcas. https://www.funcas.es/wp-content/uploads/2023/09/Educacion-financiera-en-la-educacion-secundaria.pdf

Molina, J. A., López-Agudo, L., y Marcenaro-Gutiérrez, Ó. D. (2021). ¿Es la educación financiera una asignatura pendiente en el sistema educativo español? Cuadernos de Información Económica, 285 (noviembre-diciembre), 65-73. https://www.funcas.es/articulos/es-la-educacion-financiera-una-asignatura-pendiente-en-el-sistema-educativo-espanol/

OCDE. (2024a), PISA in Focus. Shaping students’ financial literacy. Paris: OECD Publishing. https://www.oecd-ilibrary.org/education/shaping-students-financial-literacy_c3f3dc74-en

OCDE. (2024b), PISA 2022 Results (Volume IV): How Financially Smart Are Students?, PISA, OECD Publishing, Paris. https://doi.org/10.1787/5a849c2a-en

Notas

* URJC, Funcas y LSE.