Los planes de educación financiera en España

Fecha: julio 2022

Gloria Caballero Núñez*

Planes de educación financiera, Estrategia nacional, Educación financiera

Panorama Social, N.º 35 (julio 2022)

En este artículo se explican las principales acciones y líneas de actuación seguidas por los promotores del Plan de Educación Financiera en España desde su nacimiento, en 2008. Para ello, se toman como referencia los Principios de Alto Nivel de la OCDE para el desarrollo de una estrategia nacional de educación financiera, que ofrecen orientaciones para su implementación y detallan las fases que debe comprender la definición, puesta en marcha y desarrollo de la estrategia. En España hemos aplicado estos Principios, situándonos a la cabeza de los países de la OCDE desde el punto de vista de la organización de la estrategia, la cooperación entre instituciones, el desarrollo de iniciativas y la orientación al ciudadano. Sin embargo, queda aún por hacer una evaluación global que ayude a verificar y mejorar la calidad, eficiencia y efectividad de la estrategia nacional y que sirva como fuente de aprendizaje de cara a futuras acciones.

1. La estrategia nacional de educación financiera: sucesivos planes de educación financiera desde 2008

Con el respaldo de la presidencia mexicana del G-20 y atendiendo a la solicitud formulada por los ministros de finanzas y los gobernadores de los bancos centrales del G-20 en las reuniones celebradas en febrero y abril de 2012, los Principios de Alto Nivel sobre Estrategias Nacionales de Educación Financiera de la OCDE/INFE (International Network on Financial Education) fueron presentados y aprobados por los líderes del G-20 en la cumbre que tuvo lugar en Los Cabos en junio de 2012. A solicitud de la presidencia rusa de APEC (Foro de Cooperación Económica Asia-Pacífico), estos Principios también se presentaron ante sus ministros de finanzas, que los aprobaron en su reunión del 30 de agosto de 2012.

Los Principios constituyen un instrumento orientativo de carácter global para la educación y concienciación financieras y deben considerarse conjuntamente, con una serie de recomendaciones ya formuladas y aprobadas por la INFE y el Consejo de la OCDE que tienen como objetivo asistir a los gobiernos y autoridades públicas en sus esfuerzos por diseñar, implementar y evaluar las políticas de educación financiera.

Una estrategia nacional de educación financiera se define como “un enfoque coordinado a escala nacional para la educación financiera que consta de un programa que:

- reconoce la importancia de la educación financiera, en su caso, a través de la legislación, y define su alcance a escala nacional en relación con las necesidades y lagunas identificadas;

- implica la cooperación de diferentes partes interesadas, así como la designación de un responsable nacional o de un órgano/consejo de coordinación;

- establece una hoja de ruta para lograr objetivos específicos y preestablecidos conforme a un plazo de tiempo definido, y

- proporciona orientaciones para la aplicación de programas individuales, con el fin de que contribuyan a la estrategia nacional de manera eficiente y adecuada.

No existe un modelo o un proceso único para el desarrollo de una estrategia nacional. El proceso de desarrollo de la estrategia y el diseño de su marco deben abordarse teniendo en cuenta las circunstancias nacionales y adaptarse a los objetivos de política pública a corto y largo plazo.

La estrategia nacional puede complementar o formar parte de un enfoque holístico encaminado a dotar a los consumidores e inversores de la capacidad financiera necesaria a través de un mejor acceso a diversos servicios financieros regulados o de una inclusión financiera adecuada y/o de un marco mejorado de protección de los consumidores financieros; o, en términos más generales, promover el desarrollo de unos mercados financieros sólidos y equitativos, y contribuir a la estabilidad financiera.

España inició su andadura en el ámbito de la educación financiera en el año 2008, mediante la asunción por parte del Banco de España y de la Comisión Nacional del Mercado de Valores (CNMV) de la responsabilidad de impulsar una estrategia nacional de educación financiera. Las directrices de la estrategia nacional quedaron plasmadas en el denominado “Plan de Educación Financiera 2008-2012” que recogía el compromiso de “impulsar y realizar actuaciones con el objetivo de contribuir a que los ciudadanos adopten decisiones financieras ajustadas a sus características personales y familiares, a sus necesidades y expectativas y gestionen mejor los riesgos”. En junio de 2013, la CNMV y el Banco de España renovaron el compromiso asumido en 2008, en los términos recogidos en el “Plan de Educación Financiera 2013-2017”, dando continuidad a las acciones iniciadas en 2008.

Posteriormente, en octubre de 2017, ambas instituciones, a través de la firma de un nuevo convenio de colaboración, ratificaron su voluntad de continuar con el desarrollo de la estrategia nacional de educación financiera hasta el año 2021, cuyas líneas de actuación se publicaron en el “Plan de Educación Financiera 2018-2021”.

El 14 de enero de 2022 se firmó la renovación del Plan de Educación Financiera (en adelante, también “el Plan”) para el periodo 2022-2025, al que se incorpora como promotor el Ministerio de Asuntos Económicos y Transformación Digital, que ya venía colaborando en el Plan desde sus inicios.

A continuación, se detallan las diferentes fases que debe comprender la definición, la puesta en marcha y el desarrollo de una estrategia nacional de educación financiera y cómo se ha implementado en España. Veremos que el desarrollo de la estrategia nacional de educación financiera sigue las recomendaciones establecidas por la OCDE para cada una de estas fases.

2. Las cuatro fases de la estrategia nacional de educación financiera

2.1. Fase 1 – Preparación: definición de alcance y objetivos

De acuerdo con los Principios de Alto Nivel de la OCDE (2012: 9-10), la fase de preparación de una estrategia nacional debe incluir la realización de un inventario y la revisión de las iniciativas de educación financiera ya existentes, promovidas por instituciones públicas y privadas y por representantes de la sociedad civil, los trabajos de investigación y literatura relevantes y las prácticas internacionales (incluidos los instrumentos, los estudios analíticos y comparativos, las conclusiones y las recomendaciones de la OCDE y la INFE).

También deben llevarse a cabo evaluaciones de las necesidades de alfabetización financiera de la población y de las principales limitaciones de las políticas nacionales. Estas evaluaciones deben basarse, en la medida de lo posible, en una medición de la alfabetización financiera a escala nacional. Puede, asimismo, obtenerse información de fuentes tales como encuestas de consumidores y estudios de mercado, encuestas de opinión, reclamaciones de consumidores, encuestas de los mercados financieros e indicadores económicos y financieros u otros procedimientos de consulta. Las evaluaciones deben contribuir a definir mejor las principales metas, las prioridades y los objetivos a corto y largo plazo de la estrategia nacional, así como proporcionar una base de referencia con respecto a la cual poder medir el cambio. Además, durante la fase de preparación, las partes interesadas que participan en la estrategia nacional deben consultarse y coordinarse entre sí y trabajar en una estrategia de comunicación que contribuya a aumentar la concienciación respecto a la importancia de la educación financiera y la estrategia nacional asociada.

Por lo que hace a la estrategia nacional de España, la definición de su alcance y objetivos en 2008 respondió a los principios y recomendaciones de la OCDE (2005a) y de la Comisión Europea (2007), a fin de impulsar la implicación de los Estados miembros en esta materia. La estrategia también se definió tomando como referencia la estrategia de educación financiera desarrollada por entonces por la FSA británica1.

Los principios y buenas prácticas de la OCDE reconocen la necesidad de impulsar programas de educación financiera dirigidos a todos los ciudadanos, comenzando por la escuela, adaptados a las necesidades y características de cada grupo de población, y la Comisión Europea encarece a los Estados miembros a preparar planes de educación financiera de alta calidad, entre otras cosas, mediante el intercambio de las mejores prácticas y el desarrollo de algunas herramientas de ayuda práctica.

Para determinar el alcance y los objetivos de la estrategia nacional, los promotores del Plan también se basaron en diversas fuentes de información, en particular encuestas internacionales y nacionales, además de desarrollos normativos.

- Numerosos estudios internacionales mostraban el insuficiente nivel de cultura financiera de los consumidores. Así, por ejemplo, el estudio de la OCDE Improving financial literacy: Analysis of issues and policies (2005) analizó el nivel de educación financiera de los ciudadanos en 15 países y el impacto de los programas de educación llevados a cabo. En todos ellos, se constató la dificultad de los ciudadanos para gestionar su situación financiera y evaluar los riesgos que están asumiendo, habiéndose observado cambios positivos en los comportamientos de los consumidores que participaron en programas de educación financiera.

- En España, a partir de la información de la Encuesta Financiera de las Familias que elabora el Banco de España (EFF)2, se analizaron algunos de los rasgos de comportamiento, así como también las preferencias de las familias españolas. La conclusión fue que, en general, las familias españolas mantenían un perfil bastante conservador en todos los grupos de edad y de renta, declarando las tres cuartas partes tener una aversión total al riesgo. Ante esta situación, a la que se añade la mayor complejidad de los productos y mercados de capitales, los cambios en la pirámide demográfica y las posibles repercusiones en los sistemas de protección social y en las pensiones, con una disminución de los ingresos por jubilación en relación con los salarios, quedó patente la necesidad de promover entre el público un mayor conocimiento de los instrumentos de previsión complementaria y alternativos.

- En el ámbito normativo, la Directiva de Mercados e Instrumentos Financieros (MiFID), transpuesta al ordenamiento jurídico español por la Ley 47/2007, de 19 de diciembre, además de imponer obligaciones a los intermediarios, exigía de los inversores un papel mucho más activo, basado en su capacidad para comprender y asimilar los riesgos de las inversiones, por lo que se consideró preciso incidir en su formación y en la calidad de la información que se les suministra.

Con base en todo lo anterior, la necesidad de elevar el nivel de cultura financiera del público determina que la CNMV y el Banco de España pusieran en marcha, en 2008, el Plan de Educación Financiera dirigido a los inversores y a los consumidores y usuarios de servicios financieros. Con ocasión del lanzamiento del Plan y bajo la marca “Finanzas para Todos”, se promovieron numerosas acciones de comunicación, con intervenciones en diversos medios de comunicación y una campaña publicitaria de alcance nacional. Asimismo, se impulsó la presencia de “Finanzas para Todos” en redes sociales y buscadores de internet.

Las líneas estratégicas que ha ido definiendo el Plan a lo largo del tiempo se sustentan en los siguientes principios básicos:

- Generalidad: el Plan no excluye a ningún segmento de la población y cubre todos los productos y servicios financieros.

- Cooperación: el Plan supone la asunción de un compromiso público por parte de los promotores de los cuales exige una intensa cooperación y apertura a la participación de otros agentes e instituciones que puedan contribuir a la educación financiera.

- Continuidad: por la propia naturaleza de los objetivos, las actuaciones del Plan se deben mantener a lo largo del tiempo.

- Diversidad: el Plan debe llegar a cada segmento de población teniendo en cuenta sus características, necesidades y canales de acceso adecuados a cada uno de ellos.

- Conocimiento y accesibilidad: el Plan ha de ofrecer a todos los ciudadanos el acceso a la información y a las herramientas necesarias que permitan el refuerzo de sus capacidades.

- Medición y evaluación: mediante evaluaciones continuas del trabajo se ha de medir la efectividad del Plan e identificar áreas de mejora.

- Coordinación: las actuaciones de educación financiera incluidas en el Plan deben desarrollarse de manera coordinada, evitando el solapamiento de esfuerzos, con objeto de perseguir la eficacia de dichas actuaciones y, al propio tiempo, la eficiencia en la utilización de los recursos disponibles.

- Responsabilidad: todas las autoridades y organismos públicos y privados comparten la responsabilidad de desarrollar los planes de educación financiera y conseguir sus objetivos.

2.2. Fase 2 - Estructura de gobierno y funciones de las principales partes interesadas en la estrategia nacional

En sus Principios de Alto Nivel, la OCDE (2012: 11-13) recomienda que una autoridad de reconocida credibilidad e imparcialidad o un mecanismo rector se ocupe de la puesta en marcha, el desarrollo y el seguimiento de la estrategia nacional, que cuente con experiencia y, preferiblemente, con un mandato específico en educación financiera o en cuestiones relativas a la capacitación de los consumidores que incluya la educación financiera. También debe disponer de los recursos necesarios y, en la medida de lo posible, poderes ejecutivos que le permitan desarrollar y asegurar la correcta implantación de una estrategia nacional sostenible y efectiva. En la medida de lo posible, deben participar todas las autoridades públicas potencialmente relevantes, incluidos ministerios (en particular, los ministerios de finanzas y de educación), el banco central, los reguladores y supervisores financieros, así como otras autoridades públicas nacionales, regionales y locales. Las actuaciones de las autoridades públicas deben de coordinar, promover, reforzar y garantizar la calidad de las acciones de todas las partes interesadas.

Por otro lado, habida cuenta de la experiencia y los recursos de los participantes en el mercado y, en particular, de las instituciones financieras, se debe fomentar su participación en la educación financiera y en el desarrollo de la estrategia nacional asociada como un elemento de su responsabilidad social y de buen gobierno. Al mismo tiempo, la contribución del sector privado a la educación financiera debe someterse a un seguimiento y orientarse de forma que facilite la gestión de posibles conflictos de interés. Deben desarrollarse normas de calidad, estatutos y/o códigos de conducta nacionales y/o internacionales específicos para la elaboración e implantación de programas de educación financiera por parte del sector privado, así como apoyar activamente su puesta en práctica. Asimismo, deben participar en el desarrollo y/o la implantación del marco de la estrategia nacional otros agentes interesados, como organizaciones no gubernamentales, sindicatos, asociaciones de consumidores, empresarios, medios de comunicación, etcétera.

En España, la firma del primer convenio de colaboración para el desarrollo de la estrategia nacional de educación financiera entre el Banco de España y la CNMV se produjo tras la aprobación por la Comisión y el Comité Ejecutivo de cada uno de los organismos. Aunque no suscribieron este primer convenio, la Secretaría General del Tesoro y Política Financiera y la Dirección General de Seguros y Fondos de Pensiones, organismos de la Administración Central, se sumaron a la iniciativa.

Para asegurar la correcta y ordenada implantación de la estrategia nacional, el Plan de Educación financiera cuenta con un Estatuto de Gobierno, que define sus órganos de gobierno, regula su funcionamiento y recoge el conjunto de reglas, prácticas y procedimientos aplicables a los miembros de dichos órganos. La estructura orgánica y funcional es la siguiente:

- Comisión Mixta de Seguimiento: es el máximo órgano rector del Plan y tiene como principal finalidad el seguimiento y evaluación de la aplicación del convenio, la interpretación de su contenido y la resolución, en su caso, de los conflictos resultantes de su aplicación.

- Grupos de trabajo: el desarrollo de las actividades realizadas en el marco de los planes cuatrienales está encomendado a un grupo de trabajo del que forman parte representantes de la CNMV, del Banco de España y del Ministerio de Asuntos Económicos y Transformación Digital. Este grupo de trabajo mantiene reuniones periódicas con el fin de establecer objetivos y realizar las acciones necesarias para su ejecución, que se encomiendan a miembros concretos del grupo o a subgrupos creados ad hoc para desarrollar un determinado proyecto.

- Asamblea de colaboradores: el Plan cuenta con una Asamblea de colaboradores, que se convoca periódicamente, cuyos objetivos principales consisten en intercambiar conocimiento y experiencia en materia de educación financiera y colaborar activamente en el desarrollo de actividades.

Teniendo en cuenta los principios de cooperación, diversidad y coordinación que rigen el Plan y siguiendo también las recomendaciones de la OCDE, desde los inicios se ha puesto especial énfasis en trabajar con entidades u organismos públicos y privados comprometidos con la educación financiera para incorporarlos al Plan en calidad de “colaboradores”. La participación de estos colaboradores ha contribuido a mejorar la difusión y la infraestructura de la educación financiera a nivel nacional. Una amplia red de colaboradores implica llegar a más público objetivo y, por tanto, lograr un mayor impacto de las iniciativas, intercambiar experiencias y compartir recursos.

Con carácter general, se pretende la colaboración de entidades o instituciones que puedan trasladar al Plan las sensibilidades sociales de los colectivos en los que se concentran los principales problemas de falta de educación financiera, como pueden ser los usuarios especialmente vulnerables, los deudores en dificultad y las personas con bajo nivel de inclusión financiera.

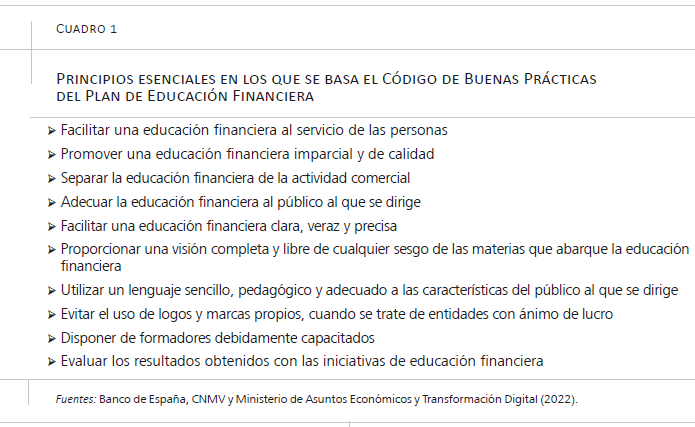

Como indica la OCDE, la contribución de los colaboradores a la educación financiera debe orientarse de forma que facilite la gestión de los conflictos de interés. Con el objetivo de apoyar el desarrollo de las iniciativas de educación financiera de los colaboradores y gestionar o mitigar dichos conflictos de interés, el Plan ha elaborado un Código de Buenas Prácticas, cuyos principios esenciales quedan recogidos en el cuadro 1. Este código, que fue sometido a audiencia de todas las entidades colaboradores del Plan antes de su publicación, constituyó una experiencia pionera a nivel internacional3 en la implantación de este tipo de mecanismos para iniciativas de educación financiera.

Para la realización de las actividades, el Plan ha dispuesto desde sus orígenes con una dotación económica. Actualmente cuenta con un presupuesto anual de 900.000 euros y con el apoyo material y humano de los expertos de la CNMV, del Banco de España y del Ministerio de Asuntos Económicos y Transformación Digital.

2.3. Fase 3 - La hoja de ruta: prioridades, destinatarios, evaluación de impacto y recursos

Según los Principios de Alto Nivel de la OCDE (2012: 14-16), el marco de la estrategia nacional debe fijar objetivos generales, realistas y cuantificables. Es conveniente que estos objetivos y prioridades de las políticas de educación financiera incluyan el diseño de una hoja de ruta adaptada a las circunstancias que contemple resultados a corto y a medio plazo, así como resultados esperados a más largo plazo, y la fijación de objetivos cuantitativos y, si es posible, cualitativos, de la estrategia nacional general y de las principales prioridades de la política de educación financiera. Asimismo, la hoja de ruta debe incluir un calendario para la consecución de estos objetivos y las principales prioridades de dicha política.

Por lo demás, el marco de la estrategia nacional y su hoja de ruta deben instar a que la educación financiera se incorpore lo antes posible a la vida de los ciudadanos y, preferiblemente, mediante su inclusión en los currículos escolares. Basándose en los resultados de las encuestas preparatorias, el marco también debe indicar cuáles son los principales grupos de destinatarios y las prioridades de la estrategia nacional y, en su caso, centrarse en grupos especialmente vulnerables de la población. En el marco de la estrategia nacional y en su hoja de ruta deben identificarse métodos de evaluación de la implantación de la estrategia nacional y obtenerse una medida de su impacto general. Es preferible que el impacto global se evalúe mediante el desarrollo de encuestas nacionales sobre alfabetización financiera, que deben planificarse al empezar la estrategia nacional y realizarse periódicamente (por ejemplo, con intervalos de tres a siete años). Los Principios de Alto Nivel consideran asimismo conveniente que se destinen recursos financieros y materiales al desarrollo, a la implantación y evaluación de la estrategia nacional, si no para el conjunto de la estrategia, al menos en lo que respecta a sus partes principales. Este aspecto es especialmente importante si la hoja de ruta define algunos proyectos concretos.

Por lo que se refiere a España, desde el lanzamiento del Plan y con una periodicidad cuatrienal, sus promotores han hecho balance de los objetivos del periodo anterior y publican los principales propósitos, objetivos y acciones previstas para el siguiente periodo. Uno de los trabajos con mayor repercusión y que sirvió para fijar objetivos y actuaciones posteriores al identificar colectivos especialmente necesitados de educación financiera fue, sin duda, la realización de una Encuesta de Competencias Financieras (ECF) en los años 2016-2017. La ECF, incluida en el Plan Estadístico Nacional, ha permitido una descripción rigurosa y comprensiva de los conocimientos financieros de la población adulta en España y de su relación con el sistema financiero. La ECF midió el conocimiento y la comprensión de conceptos financieros de la población española de entre 18 y 79 años, así como la tenencia y el uso de distintos vehículos de ahorro, deuda y aseguramiento. Esta encuesta, además, formó parte de un proyecto internacional coordinado por la INFE que –bajo los auspicios de la OCDE– midió los conocimientos, las actitudes y el comportamiento financiero de la población de un amplio conjunto de países entre 2015 y 2016.

Las conclusiones obtenidas a partir de los resultados de la ECF posibilitaron la identificación de una serie de colectivos prioritarios a la hora de orientar la estrategia del Plan, tales como las personas de entre 18 y 34 años, los mayores de 65, las personas con rentas inferiores a 14.500 euros anuales, las mujeres, inmigrantes o las personas que únicamente habían cursado educación primaria.

En este sentido, muchas iniciativas que se desarrollan a partir de entonces en el ámbito del Plan tienen como objetivo llegar a estos colectivos. En concreto, se ha decidido fomentar la educación financiera entre los estudiantes universitarios, promover la realización de iniciativas de formación dirigidas a los colectivos más vulnerables (mujeres, personas mayores, con escasos recursos, etc.) y desarrollar iniciativas dirigidas a los nuevos usuarios de servicios financieros por medios digitales, enfocadas principalmente a prevenir fraudes financieros.

Al margen de lo anterior, siguen siendo acciones prioritarias para el Plan aquellas dirigidas a escolares en las diversas etapas educativas y las orientadas a mejorar las culturas inversora y aseguradora. Además, la pandemia de COVID-19 ha puesto sobre la mesa la necesidad de estrategias integrales de educación financiera que busquen apoyar la resiliencia financiera y el bienestar a largo plazo.

Actualmente, el Banco de España está trabajando en una segunda ola de la ECF. La realización de este estudio, cuyos resultados se pondrán a disposición del Plan, permitirá medir a evolución en el nivel de competencias financieras de la población española desde 2017. Esta segunda evaluación introducirá como elementos novedosos adicionales la medición de otras competencias como las estadísticas y económicas, la familiaridad, tenencia y adquisición de criptomonedas, o el uso de banca móvil y nuevas tecnologías.

A continuación, se ofrece una relación de las iniciativas y acciones que ha realizado el Plan de Educación Financiera desde su nacimiento, algunas de ellas consolidadas desde los inicios y que se consideran estratégicas.

- Lanzamiento y mantenimiento de un portal de referencia en materia de educación financiera

En mayo de 2010 se abrió al público la web www.finanzasparatodos.es, como primer hito visible del Plan. Además de los contenidos teóricos, la web incorpora herramientas prácticas disponibles para los usuarios, como calculadoras, simuladores, etc4. El crecimiento y la evolución del Plan han impulsado la renovación de la web, y en 2021 se han incorporado mejoras en el diseño, en la arquitectura de contenidos y en la experiencia de usuario. Como novedades más relevantes, se han creado dos espacios reservados: uno para los colaboradores del Plan, cuya finalidad es servir de espacio de intercambio y colaboración entre las distintas instituciones y facilitar la difusión de actividades y materiales de educación financiera; y otra, para los profesores que participan en el programa escolar y en el concurso de conocimientos financieros, donde cuentan con distintas herramientas y juegos para utilizar en el aula. Además, finanzasparatodos.es está presente en las principales redes sociales: Instagram, Facebook, twitter y youtube. - Colaboración con el Ministerio de Educación, Cultura y Deporte

En 2009 se firmó el convenio con el entonces denominado Ministerio de Educación, Cultura y Deporte en el que se establecieron dos líneas de actuación: el desarrollo y evaluación de un programa escolar de Educación Financiera para los últimos años de la ESO y la coordinación para incluir contenidos de educación financiera en el currículo escolar.

En 2020 se renovó el convenio con el Ministerio de Educación y Formación Profesional para continuar trabajando con el objetivo de incrementar la presencia de la educación financiera en el currículo escolar, promover la evaluación de la competencia financiera en las ediciones de PISA, reforzar el desarrollo del Programa de Educación Financiera en el área de educación primaria, secundaria, formación profesional y formación de adultos, y favorecer y promover las actuaciones y acciones directas con las comunidades autónomas para reforzar la colaboración en la formación del profesorado.

Entre las iniciativas desarrolladas bajo el paraguas de estos convenios destacan las recogidas en los siguientes párrafos.

○ Programa escolar de educación financiera. Dirigido principalmente a alumnos de 3º y 4º de la ESO, Bachillerato y Formación Profesional, el programa se lanzó por primera vez en el curso 2010-2011, con contenidos que se han ido renovando y actualizando a lo largo del tiempo. Los centros participantes cuentan con unos manuales para el profesorado y el alumnado –divididos en diez temas adaptados al marco de aprendizaje que establece PISA en competencia financiera–, que versan fundamentalmente sobre el ahorro, los medios de pago, las relaciones bancarias y el consumo responsable. La finalidad reside en capacitar a los jóvenes para extrapolar estos conocimientos y habilidades a su vida cotidiana, personal y familiar.

El programa se difunde anualmente a través de las distintas asociaciones educativas5 que aglutinan a los centros privados, concertados y públicos de toda España y de las consejerías de educación de las comunidades autónomas. Una media de 500 centros participa cada año en el programa escolar. Dado que la competencia financiera es una competencia transversal, se recomienda que los contenidos se integren en diversas áreas de conocimiento, como Matemáticas o Ciencias Sociales.

La evaluación del programa en varias ediciones ha arrojado siempre resultados positivos. La última evaluación realizada, durante el curso 2014-2015, pone de manifiesto un impacto positivo en diversos ámbitos. Así aumentó el conocimiento financiero de los alumnos, ya que los que recibieron el curso de educación financiera obtuvieron mejores resultados en diversos test de conocimientos que los que no recibieron la formación. También se comprobó un aumento del conocimiento de los alumnos en materia de relaciones bancarias, en concreto, en lo relativo a la apertura y cancelación de cuentas, las consecuencias de incurrir en descubierto (siendo el impacto menos evidente en lo referido al tema del ahorro, de los medios de pago o del consumo responsable). Asimismo, aumentaron las proporciones de alumnos que afirmaron hablar con sus padres sobre economía y la de los que, puestos ante la alternativa de consumo presente o futuro, eligió la segunda opción, incrementando su paciencia a la hora de enfrentarse a elecciones monetarias hipotéticas.

○ Concurso de conocimientos financieros. La participación en el programa permite a los centros inscribirse en un concurso de conocimientos financieros cuya finalidad consiste en sensibilizar a los alumnos de la importancia de la educación financiera.

○ Inclusión de la educación financiera en el currículo escolar. Uno de los éxitos más importantes del Plan de Educación Financiera ha sido su contribución a la inclusión de contenidos de educación financiera en el currículo escolar, tanto con ocasión de la aprobación de la LOMCE como, más recientemente, con la aprobación de la LOMLOE. Se trata de un logro impulsado por el Ministerio de Educación y Formación Profesional, con el apoyo activo del Banco de España, la CNMV y Ministerio de Asuntos Económicos y Transformación Digital. Entre los avances más importantes destaca la inclusión en la normativa educativa de la educación financiera como un saber básico de la competencia matemática6, tanto en Educación Primaria como en Educación Secundaria. En Educación Primaria se han incorporado contenidos de educación financiera en las asignaturas de Conocimiento del medio, social y cultural y en Matemáticas. En Educación Secundaria se han ampliado los contenidos de educación financiera de la asignatura de Economía y Emprendimiento, y se han incluido nuevas competencias de educación financiera en Matemáticas y en Educación en valores cívicos y éticos. La ampliación y/o el desarrollo de los saberes básicos corresponde a las administraciones educativas (50 por ciento para comunidades con lengua propia y 40 por ciento para el resto), por lo que queda en manos de las autoridades autonómicas la incorporación de más contenidos de educación financiera a los currículos.

○ PISA Competencia Financiera. España ha participado en todas las ediciones de “PISA competencia financiera” realizados hasta la fecha por la OCDE7 y el Plan ha seguido y analizado activamente sus resultados8. La evaluación de la competencia financiera se centra en medir la capacidad de los estudiantes de 15-16 años para demostrar y aplicar conocimientos, destrezas y actitudes, a situaciones a las que van a tener que enfrentarse a lo largo de su vida.

De acuerdo con la última evaluación, en España, como en la OCDE, el 15 por ciento del alumnado no alcanza el nivel básico de rendimiento en competencia financiera. Las evaluaciones de PISA Competencia Financiera ponen de manifiesto, por tanto, que queda mucho trabajo por hacer con los jóvenes en el ámbito de la educación financiera.

○ Formación del profesorado. Entre 2015 y 2018 el Plan colaboró con el INTEF9 en la elaboración de varios NOOC (Nano Curso Abierto, Masivo y En Línea)10, que persiguen los objetivos de sensibilizar a los profesores de educación primaria sobre la importancia de la educación financiera como competencia básica de la vida y ponerlos al día sobre las nuevas obligaciones curriculares en educación financiera impuestas por la Ley Orgánica para la Mejora de la Calidad Educativa (LOMCE).

Adicionalmente, en 2019 el Plan participó en un programa de formación de profesorado en la Comunidad de Madrid, denominado “Contante y sonante: finanzas infantiles en el aula”, con el propósito de formar en conceptos financieros básicos en las áreas del crédito, los seguros y los valores, dar a conocer las herramientas digitales disponibles en la web de “Finanzas para Todos” y extraer, a través de la participación activa de los asistentes, ideas docentes para desarrollar en el aula. - Colaboración con el Ministerio de Consumo.

En 2011 el Plan firmó un convenio con el Ministerio de Consumo, con el objetivo de reducir la exclusión financiera y la brecha digital entre los sectores vulnerables. La firma del convenio supuso la incorporación de nuevas líneas de trabajo formativas y educativas en el sector financiero dirigidas a jóvenes, personas de la tercera edad, familias con sobreendeudamiento o familias monoparentales. La firma de este convenio también implicó la continuidad de la colaboración iniciada en 2008 con el Instituto Nacional de Consumo, con quien se diseñó y se impartió un programa específico de “formación de formadores” para capacitar a profesionales del consumo en el ámbito de la educación financiera y la atención al consumidor financiero. De esta forma, los profesionales que desarrollan su actividad en las consejerías de las comunidades autónomas con competencias o en las oficinas municipales de consumo, son capaces de impartir, a su vez, formación a sus empleados. Esta actuación ha facilitado la capilaridad y ha amplificado el alcance y la difusión de la formación financiera a lo largo de toda la geografía española. - Colaboración con instituciones públicas y privadas

Para el desarrollo y la ejecución del Plan es imprescindible la colaboración de todos los actores implicados en la educación financiera, tales como administraciones públicas, industria financiera, empresas, instituciones de investigación y del sistema educativo, y asociaciones de consumidores. Su cooperación resulta esencial para conseguir los objetivos del Plan y para llegar a todos los segmentos de población, incrementando sus niveles de cultura financiera. Desde 2008, y con mayor intensidad a partir de 2013, se han firmado acuerdos de colaboración con 47 instituciones11.

La colaboración no implica ningún tipo de contraprestación económica ni compromiso concreto exigible. El colaborador asume íntegramente los costes de realización de las acciones que lleva a cabo y también algunas obligaciones, como la de realizar al menos una iniciativa de educación financiera al año, participar en el Día de la Educación Financiera con la planificación y ejecución de actividades de acuerdo con sus posibilidades materiales o remitir anualmente a los promotores la memoria de las actividades de educación financiera realizadas durante el año12.

En 2020 los colaboradores han comunicado un total de 4.265 iniciativas de educación financiera basadas en materias muy variadas: desde las relativas al ahorro, el control del gasto o el consumo responsable, hasta otras temáticas más actuales, como las referentes a las finanzas sostenibles, fintech y finanzas digitales. - Celebración de un Día de la Educación Financiera

Esta iniciativa, realizada por primera vez en 2015, tiene como finalidad dedicar el primer lunes del mes de octubre a recordar y concienciar a los ciudadanos de la importancia de adquirir un adecuado nivel de cultura financiera. Cuenta con el apoyo de las instituciones y asociaciones que colaboran con el Plan de Educación Financiera y que, durante ese día o a lo largo de varios días, participan activamente en un gran número de actividades por toda la geografía. Con ocasión de este día se celebra un acto central presidido por las máximas autoridades de la CNMV, el Banco de España y el Ministerio de Asuntos Económicos y Transformación Digital. Entre las actividades que se desarrollan cada año en torno a este día destacan los talleres y cursos para el público en general sobre temas como el endeudamiento, el uso de tarjetas, la economía doméstica, el uso de nuevas tecnologías, los productos de inversión y la planificación financiera; talleres en colegios y centros educativos y de formación profesional; lanzamiento de webs o microsites de educación financiera; publicación de estudios o artículos especializados en prensa o revistas; stands a pie de calle para resolver dudas a los ciudadanos; líneas telefónicas de consultas sobre temas del ámbito de los valores, bancario y de seguros; cursos educativos online y en redes sociales; programas de radio y conferencias en universidades. - Celebración de la Global Money Week

Desde el año 2021, el Plan participa en la Global Money Week13, campaña mundial anual de concienciación, organizada por la OCDE y dirigida a los jóvenes para que, desde una edad temprana, sean conscientes de la importancia de prestar atención a sus finanzas y adquieran los conocimientos, las habilidades, las actitudes y los comportamientos necesarios para tomar decisiones financieras sólidas y, en última instancia, para que puedan lograr el bienestar financiero y ser financieramente resilientes. Numerosos colaboradores del Plan y diferentes ONG han participado en esta campaña, realizando talleres, cuestionarios online, campañas en tik-tok, etc. Las iniciativas han alcanzado, de manera directa o indirecta, a cerca de 45.000 jóvenes. - Premios “Finanzas para todos”

Estos premios, que nacieron en 2016, tienen como vocación impulsar la calidad, excelencia e imparcialidad de las iniciativas de educación financiera desarrolladas en España y pretende reconocer cada año la labor de las instituciones o personas, colaboradoras o no colaboradoras del Plan, que han mostrado una dedicación y compromiso excepcionales en el ámbito de la educación financiera. - Acciones divulgativas diversas

Con el objetivo de concienciar al consumidor financiero sobre la importancia de la educación financiera, desde 2008 el Plan desarrolla numerosas acciones divulgativas, promoviendo la colaboración con las administraciones públicas, así como con las instituciones y agentes sociales. Estas acciones consisten en la participación en multitud de encuentros y eventos de contenido social, tanto a nivel nacional (ferias, seminarios, congresos) como en foros más profesionales, especializados en compartir experiencias e iniciativas a nivel internacional.

También se difunden publicaciones, infografías, cuestionarios o vídeos con contenidos de educación financiera a través de internet, redes sociales, lo que no significa que no sigan utilizándose otros medios de difusión más tradicionales (como prensa, radio y televisión), ya que hoy en día aún existen sectores de población con limitado su acceso a las nuevas tecnologías.

2.4. Fase 4 - Implantación: mecanismos de ejecución y evaluación de los programas

De acuerdo con los Principios de Alto Nivel de la OCDE (2012: 17-18), el marco de la estrategia nacional y su hoja de ruta deben proporcionar directrices sobre la ejecución, puesta en práctica y evaluación de programas de educación financiera específicos. Es conveniente que el marco de la estrategia nacional formule recomendaciones generales sobre los métodos y herramientas de ejecución más eficientes basados en las buenas prácticas identificadas. Además, debe promoverse activamente la realización de un seguimiento y una evaluación del impacto de los programas individuales de educación financiera que contribuyan a la estrategia nacional en su conjunto. La evaluación de los programas de Educación Financiera es un asunto de máximo interés para la red INFE de la OCDE, ya que, a pesar de su importancia, hay pocos países que tengan un método de evaluación sistemática de sus propios programas y estrategias.

Aunque en el marco de los planes españoles de educación financiera se han realizado diversos análisis sobre su organización y funcionamiento, se ha medido el impacto del Programa Escolar de Educación Financiera y se ha evaluado el nivel de competencias financieras de la población española, no se dispone aún de un método sistemático de evaluación de las diferentes actuaciones. Por esta razón, durante el periodo 2022-2025 se va a realizar una evaluación del Plan que no solo ha de servir para definir y hacer un seguimiento de sus objetivos, sino también para orientar el diseño de futuras actuaciones y decisiones. La evaluación ayudará a verificar y mejorar su calidad, eficiencia y efectividad y puede ser una importante fuente de aprendizaje de cara a futuras acciones.

Una de las herramientas que utilizará el Plan de Educación Financiera será la adopción del Marco de Competencias Financieras para adultos, elaborado por la Comisión Europea con la OCDE-INFE, junto con los Estados Miembros. En el Plan de Acción para impulsar la Unión de los Mercados de Capitales14, aprobado en 2020, la Comisión se comprometió a desarrollar este marco de competencias15, que cubre todos los aspectos relevantes del

conocimiento financiero y complementa los marcos ya existentes de la OCDE-INFE. En realidad, el Marco de Competencias incluye tanto a adultos como a jóvenes, y pone un especial énfasis en los aspectos derivados de la digitalización y las finanzas sostenibles. En concreto, este marco recoge las reglas válidas para medir los niveles de educación financiera, desarrollar el contenido de iniciativas en educación financiera, así como materiales de aprendizaje incluidos en el currículo, evaluar y monitorizar iniciativas de educación financiera, y actualizar la estrategia nacional de educación financiera.

Es responsabilidad de los impulsores del Plan de Educación Financiera adaptar, en la medida en que se estime necesario, la ejecución del Plan al Marco de Competencias Financieras, con el objetivo de mantener actualizados los contenidos, desarrollar nuevos materiales y evaluar y actualizar la estrategia nacional.

3. A MODO DE CONCLUSIÓN

Desde el año 2008 se han conseguido grandes avances en España en el ámbito de la educación financiera. El trabajo realizado por el Banco de España, la CNMV, el Ministerio de Asuntos Económicos y Transformación Digital, así como también por los colaboradores del Plan y otros agentes, muestra que la educación financiera es una herramienta que produce cambios y mejoras de comportamientos. Es necesario, por tanto, seguir promoviendo la sensibilidad social con respecto a la importancia de la educación financiera.

El impacto de estas iniciativas formativas se podrá valorar más globalmente en el medio y largo plazo, observando la forma de actuar de los consumidores financieros actuales y futuros. En este sentido, la evaluación del Plan de Educación Financiera ha de servir a verificar su calidad, eficiencia y efectividad, constituyendo una importante fuente de aprendizaje de cara a futuras acciones.

BIBLIOGRAFÍA

Banco de España (2007). Encuesta Financiera de las Familias (EFF) 2005: métodos, resultados y cambios entre 2002 y 2005. Boletín económico, 12/2007.

Banco de España y CNMV (2008). Plan de Educación Financiera 2008-2012.

Banco de España y CNMV (2013). Plan de Educación Financiera 2013-2017.

Banco de España y CNMV (2018). Plan de Educación Financiera 2018-2021.

Banco de España, CNMV y Ministerio de Asuntos Económicos y Transformación Digital (2022). Plan de Educación Financiera 2022-2025.

Bover, O., Hospido, L. y Villanueva, E. (2018a). Encuesta de competencias financieras (ECF) 2016. Principales resultados. https://www.bde.es/f/webbde/SES/estadis/otras_estadis/2016/ECF2016-Prest.pdf

Bover, O., Hospido, L. y Villanueva, E. (2018b). The impact of High School financial education on financial knowledge and choices: evidence from a randomized Trial in Spain. Documento de trabajo, nº 1801. Banco de España.

Comisión de las Comunidades Europeas (2007). Comunicación de la Comisión: La Educación Financiera (COM(2007) 808 final). https://eur-lex.europa.eu/legal-content/ES/TXT/PDF/?uri=CELEX:52007DC0808&from=ES

Ministerio de Educación y Formación Profesional (2020). PISA 2018. Competencia Financiera. Informe español. Madrid: Secretaría de Estado de Educación, Dirección General de Evaluación y Cooperación Territorial, Instituto Nacional de Evaluación Educativa.

OCDE (2005a). Recommendation of the Council on principles and good practices for financial education and awareness. https://www.oecd.org/finance/financial-education/35108560.pdf

OCDE (2005b). Improving financial literacy: analysis of issues and policies. París: OCDE.

OCDE (2012). OECD/INFE High-level Principles on National Strategies for Financial Education. https://www.oecd.org/finance/financial-education/OECD-INFE-Principles-National-Strategies-Financial-Education.pdf

OCDE (2022a). Recommendation of the Council on financial literacy. OECD/LEGAL/0461. https://legalinstruments.oecd.org/en/instruments/OECD-LEGAL-0461

OECD (2022b). Evaluation of national strategies for financial literacy. https://www.oecd.org/financial/education/evaluation-of-national-strategies-for-financial-literacy.htm

NOTAS

* Comisión Nacional del Mercado de Valores (CNMV), Departamento de Estrategia, Innovación y Finanzas Sostenibles (caballe@cnmv.es).

1 Actual FCA (Financial Conduct Authority) de Reino Unido.

2 Se analizaron las ediciones de 2002 y 2005.

3 En 2016, únicamente Portugal, Japón y Sudáfrica contaban con un código o mecanismo similar.

4 Tanto la CNMV como el Banco de España desarrollan contenidos de educación financiera en sus respectivos ámbitos. Véase el Portal del Cliente Bancario del Banco de España (PS35_Caballero_ed_echMG.docx) y el apartado de Inversores y educación financiera de la web de la CNMV (https://www.cnmv.es/portal/Inversor/Indice.aspx).

5 En concreto, ACADE (Asociación de Centros Autónomos de Enseñanza Privada), CECE (Confederación Española de Centros de Enseñanza), CICAE (Asociación de Colegios Privados en Independientes), FERE-CECA (Federación Española de Religiosos de la Enseñanza) y UECOE (Unión de Cooperativas de Enseñanza).

6 “Saber básico” se define como los conocimientos, destrezas y actitudes cuyo aprendizaje es necesario para la adquisición de las competencias específicas de cada área.

7 Concretamente, en los años 2012, 2015 y 2018.

8 En 2014, el Banco de España y la CNMV participaron con el Ministerio de Educación, Cultura y Deporte en un acto de presentación de los resultados de la primera evaluación de PISA competencia financiera (2012).

9 Instituto Nacional de Tecnologías Educativas y de Formación del Profesorado, unidad del Ministerio de Educación y Formación Profesional.

10 Los NOOC se presentaron bajo los siguientes títulos: “Educación en finanzas para la vida”, “Ahorro porque yo lo merezco”, “Importancia de la educación financiera”, “Psicología de las finanzas”, “Tarjetas, ¿amigas o enemigas?”, “Crédito: usar sin abusar” y “Comercio electrónico, ¿oportunidad o riesgo?”.

11 Véase https://finanzasparatodos.es/miembros-de-la-red-de-colaboradores

12 Se puede consultar la Memoria de colaboradores en https://finanzasparatodos.es/red-de-colaboradores

13 Véase https://www.globalmoneyweek.org

14 https://eur-lex.europa.eu/legal-content/ES/TXT/HTML/?uri=CELEX:52020DC0590&from=ES

15 https://www.oecd.org/finance/financial-competence-framework-for-adults-in-the-european-union.htm