¿Es la educación financiera una asignatura pendiente en el sistema educativo español?

Fecha: noviembre 2021

José Antonio Molina Marfil**, Luis Alejandro López-Agudo*** y Oscar David Marcenaro-Gutiérrez***

Educación financiera, PISA, Competencia financiera, Sistema educativo

Cuadernos de Información Económica, N.º 285 (noviembre-diciembre 2021)

La profunda crisis económica iniciada a finales de 2008 alertó tanto a la población como a las instituciones sobre la importancia de la competencia financiera y de establecer mecanismos para su desarrollo en los sistemas educativos. En este artículo se utilizan datos procedentes del Programa Internacional para la Evaluación del Alumnado (PISA) para el caso de España, con el fin de comprobar si la formación que reciben los estudiantes de educación secundaria en este campo está marcando una diferencia. Los resultados obtenidos muestran que la implementación de esta competencia en el sistema educativo español se encuentra aún en su etapa inicial y que carece de un modelo uniforme. Si bien hay que ser cautelosos por las singularidades del tratamiento de esta competencia en España, este trabajo demuestra que algunas modalidades de formación en educación financiera pueden estar teniendo una asociación negativa con la competencia financiera de los estudiantes, mientras que otras no resultan significativas. Todo ello revela la necesidad de reestructurar la forma en que se imparte la educación financiera en España.

Las cuestiones económicas son importantes en la vida de las personas. Además, esta importancia ha ido aumentando debido a los altos niveles de endeudamiento, la falta de comprensión de las condiciones contractuales establecidas en algunos productos financieros de creciente complejidad y el impacto de la crisis económica iniciada en 2008, que alertó a la opinión pública y a las instituciones sobre la “falta de alfabetización financiera de gran parte de la población” (Atkinson y Messy, 2011). Como resultado, la necesidad de adoptar iniciativas de educación financiera para mejorar el conocimiento de la ciudadanía de esta materia es un tema muy relevante.

Las principales razones que ilustran esa relevancia son dos. Primero, las decisiones financieras en los campos personales, laborales y sociales son cada vez más complejas. El proceso de internacionalización del sistema financiero y la extensión del uso de las tecnologías de la información y la comunicación (TIC) establecen un marco en el que la ciudadanía toma decisiones que afectan, por ejemplo, a sus ahorros, inversiones en diferentes tipos de productos, préstamos hipotecarios, planes de pensiones, etc. Así, la población debe poder tomar decisiones financieras en su vida diaria y también en sus potenciales proyectos emprendedores, utilizando criterios bien fundamentados. Además, deberían poder comprender las medidas de política económica para tomar decisiones informadas.

Un segundo grupo de razones está relacionado con los problemas de equidad. Diferentes estudios muestran que las personas integradas en familias de menor nivel socioeconómico se ven especial- mente afectadas por no tener acceso a la educación financiera; se endeudan más y ahorran menos (Agarwal y Mazumder, 2013), contratan fondos de inversión menos rentables (Von Gaudecker, 2015) o planifican peor sus necesidades financieras para la jubilación (Van Rooij, Lusardi y Alessie, 2011). En resumen, el conocimiento financiero afecta a la capacidad personal de acumular riqueza a lo largo del ciclo de vida (Lusardi, Michaud y Mitchell, 2017).

La educación financiera en los sistemas educativos

En el entorno escolar, hay evidencia empírica de la relación entre las experiencias de educación financiera y el comportamiento posterior a lo largo de la vida de los estudiantes (Friedline, Elliott y Nam, 2011). Asimismo, se ha verificado la relación entre la educación financiera recibida en este contexto académico y el desarrollo de la competencia financiera en algunos programas específicos (por ejemplo, Walstad, Rebeck y MacDonald, 2010, para Estados Unidos, o Lacuesta, Martínez y Moral, 2014, para España). Pero, incluso en estos casos, es necesario profundizar en esta relación, dado que los proyectos de innovación metodológica y curricular suelen ser implementados por profesorado o por centros educativos muy comprometidos con la experimentación didáctica, pero en ocasiones sus resultados no pueden extrapolarse a la población escolar en general (Hattie, 2009).

La OCDE ha establecido una definición de educación financiera y ha aprobado diferentes iniciativas para concretar su implementación y evaluación en los sistemas educativos, destacando que el modelo debe estar centrado en la educación impartida en los centros de educación primaria/secundaria (OCDE, 2013). Sin embargo, los resultados han sido muy diferentes, ya que los modelos adoptados por diferentes países no obedecen a un patrón uniforme. Coexisten fuertes diferencias entre escuelas y territorios, incluso dentro de un mismo país (Atkinson y Messy, 2013; OCDE, 2017). En algunos países —o regiones— existe un tratamiento transversal de la educación financiera, atribuyendo su docencia a asignaturas como Matemáticas o Ciencias Sociales. Algunas actividades también son realizadas por agentes externos como organizaciones no gubernamentales, instituciones financieras o instituciones públicas (por ejemplo, bancos centrales). En otras ocasiones, aún escasas, se han implementado asignaturas específicas relacionadas con la formación financiera y económica y, cuando son obligatorias, han demostrado su validez (Lusardi y Mitchell, 2014). López (2015) indica que esta educación financiera también podría ser brindada por entidades financieras como parte de su responsabilidad social, siempre y cuando no excedan la línea roja de realizar actividades de marketing (por ejemplo, para vender sus productos financieros) entre los estudiantes, orientar sus decisiones hacia la correcta instrucción de los estudiantes. Con frecuencia, el enfoque para implementar la educación financiera es una combinación de todas o algunas de estas iniciativas.

En este sentido, Molina, Marcenaro y Martín (2015) demostraron la disparidad de la influencia de estos programas en el rendimiento académico de los estudiantes en diferentes contextos nacionales. Además, Way y Holden (2009) verificaron las repercusiones negativas de estos programas cuando se asignan a docentes que no cuentan con una formación específica en la materia. Estas circunstancias evidencian el tratamiento especial que se le da a la educación financiera, que contrasta con la presencia duradera y obligatoria en los planes de estudio de las otras competencias habitualmente evaluadas (lectura, matemáticas y ciencias), impartidas principalmente por profesorado con formación universitaria específica y con fuerte presencia en los horarios escolares.

La inclusión de datos sobre competencia financiera desde la edición 2012 del Programa de Evaluación Internacional del Alumnado (PISA) abrió una puerta para el análisis de la competencia financiera entre los adolescentes de la población escolar en general. Si bien la competencia financiera mantiene asociaciones con las competencias en lectura, matemáticas y ciencias, tiene una entidad diferenciada, en la medida en que el 38 % de las puntuaciones de alfabetización financiera refleja factores que no son capturados por las puntuaciones en los test de lectura y matemáticas.

La educación financiera en España

El ciclo 2012 de PISA, que se centraba especialmente en la evaluación de la competencia financiera mostró que, a pesar de los esfuerzos realizados, España era el país de la OCDE con menos formación en educación financiera disponible para los estudiantes: el 84,2 % de estos no recibió este tipo de formación (OCDE, 2014). Este dato es consistente con resultados desfavorables en evaluaciones inter- nacionales obtenidas por estudiantes españoles. En PISA 2015, la puntuación media de los estudiantes españoles (469) se sitúa por debajo del conjunto de países y economías participantes (489) y ocupa el octavo lugar entre los diez países de la OCDE que participaron en PISA 2015 (OCDE, 2017); además, la puntuación española ha empeorado 15 puntos respecto a PISA 2012 (OCDE, 2014). Por otro lado, el 25,9 % de los estudiantes no alcanzó el nivel que PISA considera básico y solo el 5,6 % alcanzó el nivel máximo; estas cifras son peores que el promedio obtenido por los estudiantes de los países de la OCDE que participan en el estudio.

En los programas piloto de educación financiera impulsados por el Banco de España y la Comisión Nacional del Mercado de Valores (CNMV) el porcentaje de participantes, en términos de población escolar total, fue muy bajo a pesar del énfasis de sus promotores sobre la necesidad de incluir esta educación en el currículo escolar (Banco de España y CNMV, 2013). Hospido, Villanueva y Zamarro (2015) mostraron que, aun descontando el posible sesgo de autoselección derivado de la participación voluntaria en este programa piloto de educación financiera, los resultados obtenidos por los estudiantes participantes habían sido significativamente mejores que los del alumnado matriculado en centros educativos donde no se implementó, lo que puede sugerir la necesidad de su extensión al resto de la población escolar.

En este punto es importante destacar que, históricamente, en el sistema educativo español las lecciones de contenido económico no fueron impartidas en los años evaluados por PISA, ni en los anteriores, por profesorado especializado en Economía. Las recientes reformas curriculares también han apostado por un modelo transversal, aunque el profesorado responsable de educación financiera presenta una falta de formación en un campo científico tan complejo y concreto como el económico-financiero. En este ámbito, el avance más destacable ocurrió con la implementación de la Ley Orgánica 8/2013, de 9 de diciembre en el curso académico 2015-2016, con la inclusión en ESO de una asignatura optativa de iniciación a la actividad empresarial.

¿Con qué datos se han realizado los análisis?

En la base de datos utilizada para desarrollar el presente trabajo (PISA 2015), los cuestionarios de alfabetización financiera fueron respondidos solamente por un tercio de la muestra de los países que participaron (OCDE, 2017). Además, esta misma muestra respondió un cuestionario opcional sobre su experiencia de administración de dinero en su vida diaria. El presente trabajo se centra en los datos españoles, que contiene una muestra de 6.736 estudiantes en 201 escuelas. Los análisis aquí presentados estudian la muestra de alumnado que no repitió ningún curso antes de cuarto de la ESO (un 73 % de la muestra española de PISA 2015, es decir, 4.917 alumnos). Esto se debe a que los estudiantes que repiten en PISA están asistiendo a otro grado (PISA selecciona a los estudiantes por su edad y no por su grado). Con el objetivo de evaluar la modalidad de educación financiera a la que tiene acceso el estudiante, se han empleado tres preguntas relacionadas con esta en el cuestionario de experiencia en administración de dinero. En estas preguntas, los estudiantes informan si aprendieron a administrar su dinero en determinadas materias y contextos, accediendo así a diferentes modalidades de educación financiera.

Las estadísticas descriptivas construidas a partir de todas las posibles combinaciones de modalidades de educación financiera resultantes de esas preguntas muestran que alrededor del 51,9 % de los estudiantes indican no haber recibido ningún tipo de capacitación en el manejo de su dinero. La modalidad más frecuente de acceso a la educación financiera es desde fuera de las escuelas (13 % del alumnado). Solo el 6,3 % de los estudiantes accedió a la educación financiera exclusivamente por una asignatura específica de educación financiera. Además, menos del 25 % ha accedido, de una forma u otra, a la educación financiera en una asignatura específica para ello. Estos datos muestran las particularidades que tiene la educación financiera en el sistema educativo español. Estas circunstancias no se han encontrado en el resto de competencias analizadas por PISA, ya que todos los estudiantes tienen acceso a la formación reglada en lectura, matemáticas y ciencias, y este acceso no se interrumpe durante su trayectoria académica.

Se ha realizado un análisis estadístico descriptivo adicional para comprobar la posible existencia de un sesgo de selección en las características de los estudiantes que reciben educación financiera en España. De las cifras obtenidas se deduce que las puntuaciones medias en las competencias de lectura, matemáticas, alfabetización financiera y estatus socioeconómico son más altas para aquellos estudiantes que afirmaron no haber recibido educación financiera en la escuela. Esto podría estar mostrando que puede haber algún tipo de selección realizada por las escuelas para elegir a los estudiantes que reciben esa formación en educación financiera, siendo más probable que los estudiantes de bajo rendimiento tomen esta formación. Por lo tanto, la formación en educación financiera puede tener una asociación negativa con la competencia en educación financiera de los estudiantes, que puede deberse más a las características de los estudiantes que la cursan que a la influencia real de esta formación. Este tema se analizará más a fondo mediante procedimientos de estimación en la siguiente sección.

Las estadísticas muestran que alrededor del 51,9 % de los estudiantes indican no haber recibido ningún tipo de capacitación en el manejo de su dinero. La modalidad más frecuente de acceso a la educación financiera es desde fuera de las escuelas (13 % del alumnado). Solo el 6,3 % de los estudiantes accedió a la educación financiera exclusivamente por una asignatura específica de esa materia.

¿Qué indican los resultados del análisis?

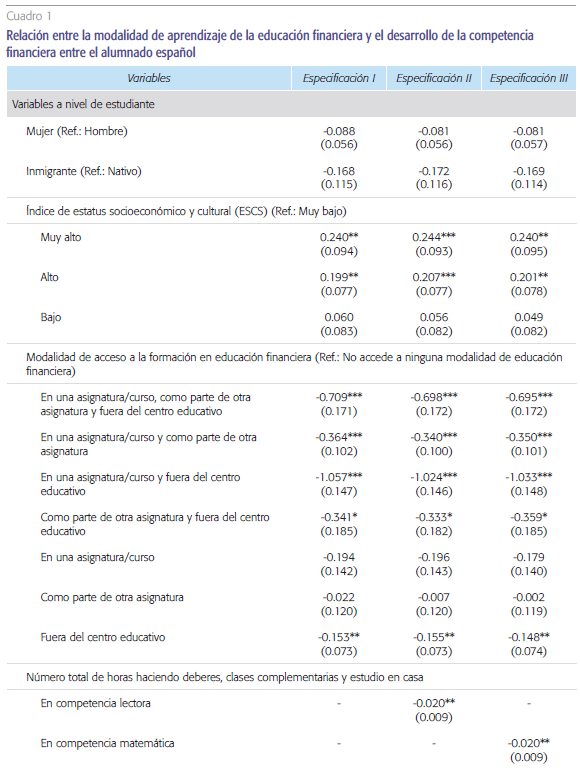

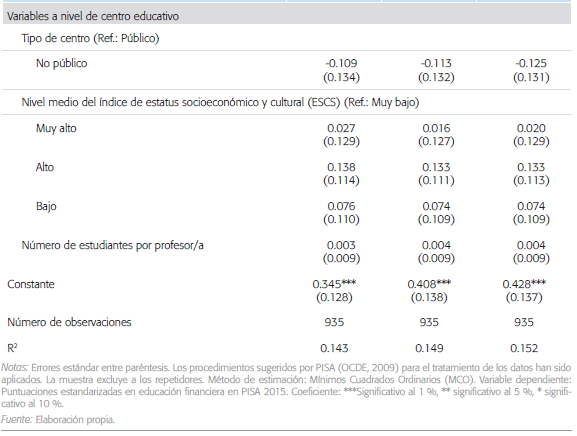

Los resultados obtenidos se basan en análisis de regresión1. En concreto se han estimado modelos en los que la variable explicada es la puntuación estandarizada en la competencia de educación financiera, y las variables explicativas son las características del alumnado, a las que se añaden variables que recogen las diferentes vías por las que se ha recibido la formación en gestión del dinero (nuestras variables de “educación financiera”).

De las estimaciones aportadas en el cuadro 1 se infiere que no existen diferencias en cuanto a la asociación con la alfabetización financiera, por género (como destaca Lusardi, 2015) y, por otro lado, entre ser estudiante nativo o inmigrante (contrariamente a lo que suele encontrarse en la literatura, presentando estudiantes inmigrantes con menor competencia financiera; Atkinson y Messy, 2015). El entorno socioeconómico de los estudiantes parece tener una asociación positiva con el nivel de alfabetización financiera (en línea con Molina, Marcenaro y Martín 2015; OCDE, 2017); en concreto, el alumnado de nivel más alto de estatus socioeconómico muestra una puntuación en competencia financiera 0,30 desviaciones estándar superior que el alum- nado del grupo socioeconómico menos aventajado. En cambio, la variable tipo de escuela (pública frente a no pública) no resulta significativa.

Por otra parte, las variables que indican la vía por la que se accede a la formación en educación financiera recogen todas las combinaciones posibles de las tres modalidades de acceso a la educación financiera. Centrándonos en los coeficientes de esas variables se puede observar que los modelos mixtos (es decir, aquellos que emplean más de una modalidad de acceso a la educación financiera) se asocian con una menor competencia financiera. Concretamente, esta asociación negativa se puede encontrar en cuatro modalidades de acceso a la educación financiera, presentando diferentes cantidades: una asociación negativa de alrededor de 1,05 desviaciones estándar (DE) al recibir educación financiera en una asignatura específica y en una actividad fuera de la escuela; también negativa pero menor (0,35 DE) al acceder a ella en una asignatura específica y, simultáneamente, en otras asignaturas (en un enfoque transversal); de igual cuantía cuando se recibe de una asignatura no específica y fuera de la escuela; y una asociación negativa de aproximadamente 0,70 DE cuando los estudiantes la reciben como combinación de las tres modalidades diferentes bajo análisis. Estos resultados contrastan con las modalidades simples de acceso a la formación en educación financiera: si bien acceder a ella en actividades extraescolares tiene una asociación negativa de alrededor de 0,15 DE, recibir formación en educación financiera en una materia específica o en otra (en un enfoque transversal) presenta una asociación no significativa. Por lo tanto, nuestros principales resultados muestran que recibir este tipo de capacitación parece asociarse negativamente con la competencia en educación financiera de los estudiantes; esto es contrario a lo encontrado por autores como Cordero y Pedraja (2018) para España en PISA 2012, quienes indicaron que un enfoque transversal en educación financiera ayudó a la adquisición de la competencia financiera.

El entorno socioeconómico parece tener una asociación positiva con el nivel de alfabetización financiera. El alumnado de nivel socioeconómico más elevado muestra una puntuación en competencia financiera 0,30 desviaciones estándar superior que el alumnado del grupo socioeconómico menos aventajado. En cambio, la variable tipo de escuela (pública frente a no pública) no resulta significativa.

Los argumentos que podrían explicar esta asociación negativa son institucionales y están vinculados a las características previamente señaladas de la formación en educación financiera en el sistema educativo español. Por un lado, la implementación de una asignatura específica sobre educación financiera es muy reciente en España. Por otro, en el caso del acceso a la formación en educación financiera a través de una asignatura específica, la asociación negativa puede estar asociada al tipo de estudiantes que asisten a esta formación en educación financiera que, a su vez, representan una proporción muy baja. Además, la educación financiera puede ser solo un bloque de contenidos que hay que impartir en las asignaturas de economía/finanzas, que comparte la asignatura con otros contenidos que el profesorado puede priorizar en función de su criterio y del contexto socioeconómico del alumnado al que imparte.

Para aquellos estudiantes que afirmaron haber recibido la educación financiera en otra asignatura, la asociación negativa de esta variable puede tener su raíz en el hecho de que esta competencia puede ser impartida por docentes de Matemáticas y Ciencias Sociales (en las horas asignadas a sus asignaturas) que no tienen una formación específica en un campo complejo como la economía y las finanzas, proporcionando a los estudiantes solo una aproximación parcial a esta asignatura. En cuanto a la educación financiera recibida fuera de la escuela, presenta dificultades similares, es decir, si bien permite que los estudiantes se hagan una idea general sobre esta materia, el hecho de que ocupe poco tiempo del horario de los estudiantes, la potencial cualificación del profesorado que explica esta asignatura y que no se evalúe en la escuela puede estar impidiendo que el alumnado reciba una formación más intensa y amplia sobre esta materia.

Por último, subrayar que trabajos como el de Lacuesta, Martínez y Moral (2014) han destacado que la formación en educación financiera aumenta esta competencia, pero solo por la asociación positiva que tiene con los estudiantes clasificables en la zona media y alta de la distribución de competencias de alfabetización financiera. Para comprobar esta cuestión hicimos una estimación por cuartiles (estimaciones disponibles bajo solicitud a los autores). De estos resultados podemos apreciar que la asociación negativa se mantiene para todas las combinaciones de las tres variables de educación financiera, aunque se reduce conforme se asciende en la distribución alfabetización financiera, por lo que también apreciamos una asociación menos desfavorable para los estudiantes de las partes media y alta de la distribución de competencias de alfabetización financiera.

Conclusiones

Nuestros resultados han demostrado que el alumnado que afirma haber recibido educación financiera parece verse influenciado negativamente por la forma en que se impartió esta formación en el sistema educativo español. Un análisis más profundo de la composición de la muestra de estudiantes que reciben este tipo de formación demuestra que el alumnado que está recibiendo educación financiera en España es el que presenta menores competencias en otras materias como lectura y matemáticas, lo que también está asociado con un estatus socioeconómico más bajo. Así, estos resultados pueden estar sugiriendo algún tipo de selección en el acceso a la educación financiera, en la medida en que parece que los estudiantes “menos competentes” son los que reciben esta formación en España.

El alumnado que afirma haber recibido educación financiera parece verse influenciado negativamente por la forma en que se impartió esta formación. Un análisis más profundo de la composición de la muestra revela que el alumnado que está recibiendo educación financiera en España es el que presenta menores competencias en otras materias como lectura y matemáticas, lo que también está asociado con un estatus socioeconómico más bajo.

A la vista de estos resultados sugerimos que, dada la relevancia que la educación financiera tiene en el día a día de la población, es necesario revisar cuidadosamente las modalidades organizativas empleadas para la formación en educación financiera. Los programas extraescolares de educación financiera deben evaluarse para analizar sus contenidos, metodologías y su capacidad potencial para mejorar la competencia en educación financiera. Además, hay que estudiar enfoques transversales para determinar si el profesorado a su cargo tiene o no la formación financiera científica y didáctica suficiente para llevarlos a cabo. Finalmente, la organización institucional del currículo debe brindar un acceso general (para toda la población) a una formación financiera, fundamental para el aprendizaje y la vida diaria. Una posibilidad para ello es establecer una asignatura obligatoria de educación financiera durante la educación obligatoria, con un plan de estudios propio e integral.

Es necesario revisar cuidadosamente las modalidades organizativas empleadas para la formación en educación financiera. Los programas extraes- colares deben evaluarse para analizar sus contenidos, metodologías y su capacidad potencial para mejorar la competencia financiera. Además, hay que estudiar enfoques transversales para determinar si el profesorado a su cargo tiene o no la formación financiera científica y didáctica suficiente para llevarlos a cabo.

La investigación presentada tiene algunas limitaciones. La primera es que hemos obtenido asociaciones condicionales con la competencia de alfabetización financiera de las variables bajo análisis, por lo que se debe realizar más investigación en este tema (mediante el uso de, por ejemplo, métodos experimentales) para obtener efectos causales. Además, los resultados obtenidos deben tomarse con cautela, debido a la fase seminal en la que se enmarca la implantación de la formación en educación financiera en España.

Referencias

AGARWAL, S. y MAZUMDER, B. (2013). Cognitive abilities and household financial decision making. American Economic Journal: Applied Economics, 5(1), pp. 193–doi: 10.1257/app.5.1.193

ATKINSON, A. y MESSY, F. A. (2011). Assessing Financial Literacy in 12 Countries: An OECD-INFE International Pilot Exercise. Journal of Pension Economics and Finance, 10(4), pp. 657–665. doi: 10.1017/S1474747211000539

ATKINSON, A. y MESSY, F. (2013). Promoting Financial Inclusion through Financial Education. OECD/INFE Evidence, Policies and Practice, OECD Working Papers on Finance, Insurance and Private Pensions, No. 34, pp. 1–55. Paris: OECD. doi: 10.1787/5k3xz6m88smp-en

ATKINSON, A. y MESSY, F. A. (2015). Financial Education for Migrants and their Families. OECD Working Papers on Finance, Insurance and Private Pensions, No. 38, pp. 1–44. doi: 10.1787/5js4h5rw17vh-en

BANCO DE ESPAÑA y CNMV (2013). Plan de Educación Financiera 2013-2017. Madrid: Banco de España.

CORDERO, J. M. y PEDRAJA, F. (2018). The effect of financial education training on the financial literacy of Spanish students in PISA. Applied Economics, 51(16), pp. 1679–1693.

FRIEDLINE, T. L., ELLIOT, W., y NAM, I. (2011). Predicting Savings from Adolescence to Young Adulthood: A Propensity Score Approach. Journal of the Society for Social Work and Research, 2(1), pp. 1–22. doi: 10.5243/jsswr.2010.13

HATTIE, J. (2009). Visible learning. A synthesis of over 800 meta-analyses relating to achievement. London: Rouledge.

HOSPIDO, L., VILLANUEVA, E., y ZAMARRO, G. (2015). Finance for All: The Impact of Financial Literacy Training in Compulsory Secondary Education in Spain. IZA Discussion Paper, No. 8902, 1–44.

LACUESTA, A., MARTÍNEZ, M. y MORAL, E. (2014). Factores que mejoran el conocimiento financiero. El papel de la educación financiera escolar. En: INEE (ed.), PISA Competencia financiera. Informe español. Análisis secundario (pp. 115–135). Madrid: Instituto Nacional de Evaluación Educativa.

LÓPEZ, J. M. (2015). Educación financiera impartida por las entidades financieras: ¿oportunismo o necesidad? eXtoikos, 17, pp. 13–16.

LUSARDI, A. (2015). Financial Literacy Skills for the 21st Century: Evidence from PISA. The Journal of Consumer Affairs, 49(3), pp. 639–659. doi: 10.1111/joca.12099

LUSARDI, A., MICHAUD, P.-C. y MITCHELL, O. S. (2017). Optimal financial knowledge and wealth inequality. Journal of Political Economy, 125(2), pp. 431–477. doi: 10.1086/690950

LUSARDI, A. y MITCHELL, O. S. (2014). The economic importance of financial literacy: theory and evidence. Journal of Economic Literature, 52(1), pp. 5–44. doi: 10.1257/jel.52.1.5

MOLINA, J. A., MARCENARO, O. D. y MARTÍN, A. (2015). Financial literacy and educational systems in the OECD: A comparative analysis using PISA 2012 data. Revista de Educación, 369, pp. 80–103. doi: 10.4438/1988-592X-RE-2015-369-291

OCDE (2009). PISA Data Analysis Manual. SPSS Second Edition. Paris: OECD Publishing.

OCDE (2013). PISA 2012 Assessment and Analytical Framework: Mathematics, Reading, Science, Problem Solving and Financial Literacy. Paris: OECD Publishing.

OCDE (2014). PISA 2012 Results: Students and Money (Volume VI). Financial Literacy Skills for the 21st Century. Paris: PISA, OECD Publishing. doi: 10.1787/9789264208094-en

OCDE (2017). PISA 2015 Results (Volume IV): Students’ Financial Literacy. Paris: PISA, OECD Publishing. doi: 10.1787/9789264270282-en

VAN ROOIJ, M., LUSARDI, A. y ALESSIE, R. (2011). Financial literacy and stock market participation. Journal of Financial Economics, 101(2), pp. 449–472. doi: 10.1016/j.jfineco.2011.03.006

VON GAUDECKER, H. M. (2015). How does household portfolio diversification vary with financial literacy and financial advice? Journal of Finance, 70(2), pp. 489. doi: 10.1111/jofi.12231

WALSTAD, W. B., REBECK, K. y MACDONALD, R. A. (2010). The effects of financial education on the financial knowledge of high school students. Journal of Consumer Affairs, 44(2), pp. 336–357. doi: 10.1111/j.1745-6606.2010.01172.x

WAY, W. L. y HOLDEN, K. C. (2009). Teacher’s Background and Capacity to Teach Personal Finance: Results of a National Study. Journal of Financial Counseling and Planning, 20(2), pp. 64–78.

Notas

* Este trabajo se ha desarrollado en el marco de un proyecto financiado por el Programa Funcas de Ayudas a la Investigación en Educación Financiera 2020.

** I.E.S. Emilio Prados.

*** Departamento de Economía Aplicada (Estadística y Econometría). Facultad de Ciencias Económicas y Empresariales. Universidad de Málaga.

1 En estos análisis se han seguido las prácticas recomendadas por la OCDE (OCDE, 2009) para tener en cuenta la complejidad en el diseño muestral que presenta PISA.