Riesgo de crédito y provisiones: prudencia en la banca europea y española

Fecha: septiembre 2024

Marta Alberni, Ángel Berges y María Rodríguez*

Banca, Prudencia, Morosidad contenida, Tasa de mora

Cuadernos de Información Económica, N.º 302 (septiembre-octubre 2024)

El excelente comportamiento de las cuentas de resultados bancarias en los dos últimos años, tanto en España como en Europa, han descansado fundamentalmente en el crecimiento del margen de intereses. Cabe destacar que ello no se ha traducido en un deterioro de la calidad de los activos. Es así como la tendencia a la reducción de la morosidad, que la banca española venía registrando desde hace casi una década, no se ha visto sustancialmente alterada en ese nuevo escenario de tipos elevados. En ese contexto de morosidad contenida, cabe destacar el esfuerzo de prudencia que la banca española, y europea en general, está realizando en el presente año, registrando niveles de provisión mucho más elevados (overlays) de lo que la propia normativa contable y regulatoria exige.

Calidad de activos: estabilidad de la morosidad e indicadores adelantados

El seguimiento de la calidad crediticia de los activos bancarios ha adquirido un interés especial desde 2020 ante el potencial deterioro que cabía esperar en la morosidad del sector tras la irrupción de la pandemia y las medidas de confinamiento, dando lugar a caídas del PIB que llegaron a superar en el caso de la economía española niveles del 10 %. Sin embargo, la diversa tipología de medidas puestas en marcha con efectos directos e indirectos en el sector (programas de avales públicos, aplicación de periodos de carencia, ERTE, etc.) y su rápida adopción, amortiguaron el efecto negativo de la pandemia en la capacidad de pago de los agentes económicos.

Cabía esperar un repunte en los niveles de morosidad del sector. Frente a esa expectativa adversa, y tras una elevación de más de 350 puntos básicos de los tipos de interés, la tasa de mora ha mantenido una senda claramente descendente.

Posteriormente, y más allá de los potenciales efectos derivados de la pandemia sobre un sector bancario, con unos niveles de morosidad aún superiores a los registrados al inicio de la crisis financiera de 2008, la calidad crediticia volvía a verse amenazada en los últimos años por los importantes efectos inflacionarios desencadenados, y la adopción de políticas monetarias restrictivas, con rápidas y significativas elevaciones de los tipos de interés de referencia por parte de los bancos centrales desde mediados de 2022.

Esta subida de los tipos de referencia ha tenido un efecto claramente positivo en la recuperación de la principal línea de ingresos, el margen de intereses y, más concretamente, del margen de la clientela o margen minorista como consecuencia, principalmente, del efecto reprecio de la cartera crediticia.

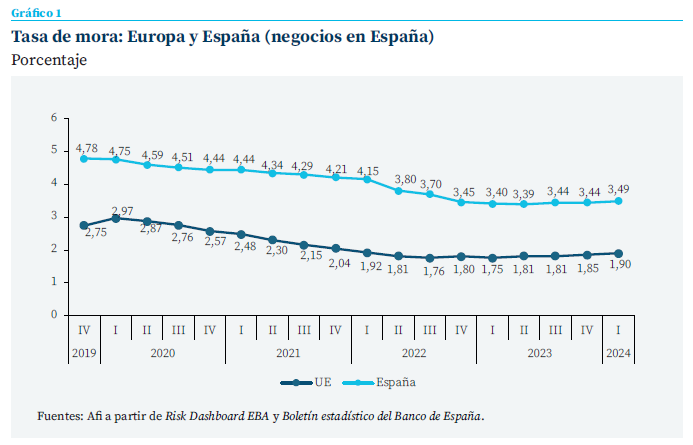

Como efecto menos positivo de la subida de tipos de interés y el episodio inflacionista al cual ha estado asociado el endurecimiento de la política monetaria, cabía esperar un repunte en los niveles de morosidad del sector, en la medida en que el nuevo escenario de tipos pudiese afectar adversamente a la carga financiera de empresas y familias endeudadas. Frente a esa expectativa adversa, y tras una elevación de más de 350 puntos básicos de los tipos de interés, la tasa de mora ha mantenido una senda claramente descendente hasta finales del ejercicio 2022 tanto en Europa como en España, estabilizándose durante 2023 con apenas un ligero repunte de 5-10 puntos básicos entre finales de 2022 y el primer trimestre de 2024 en ambas geografías (gráfico 1).

Esta evolución probablemente se ha encontrado condicionada por diversos factores que han permitido contrarrestar la subida tan intensa de los tipos de interés. Entre ellos cabría mencionar un entorno macroeconómico positivo, especialmente, en el caso de España que registraba en el año 2023 un crecimiento del 2,5 % del PIB, situándose a la cabeza de las economías europeas, un buen desempeño del mercado laboral y unos niveles de endeudamiento de hogares y empresas mucho más contenidos que los registrados al inicio de la crisis financiera del año 2008.

Adicionalmente, este repunte más moderado de la tasa de morosidad en el sector bancario español frente al agregado europeo estaría en línea con las divergencias observadas entre países europeos puestas de manifiesto por el Banco Central Europeo en su último Financial Stability Report de primavera de 2024. En dicho informe se reflejaba cómo aquellos países europeos con tasas de morosidad más reducidas habían mostrado durante 2023 un ligero deterioro de la misma frente a países con niveles de morosidad aún superiores a la media europea. En este segundo grupo se mantenía una mayor estabilidad de la tasa de mora, en línea con lo observado en la banca española, donde la proactividad que han mantenido las entidades para seguir saneando los balances ha sido clara, llevando a cabo tanto traspasos a fallidos como ventas de carteras, que han permitido compensar las entradas de dudosos y mantener una elevada estabilidad en la tasa de mora, aprovechando la holgura aportada por un excelente compor- tamiento de la “parte alta” de las cuentas de resultados.

En todo caso, si atendemos concretamente al comportamiento de la morosidad de los principales segmentos de crédito durante este periodo marcado por la subida de tipos de interés, se pueden observar ligeras diferencias en el desempeño de los distintos segmentos de crédito, así como de estos en Europa y España.

En relación al segmento de hogares, la evolución de los dudosos durante el año 2023 ha sido creciente en ambas geografías con un incremento del saldo dudoso del 3,90 % y del 2,65 % en Europa y en España, respectivamente. Este crecimiento más intenso en la banca europea ha estado marcado, especialmente, por un crecimiento de los dudosos en el crédito al consumo y otros fines, el cual registraba un repunte del 5,49 % en el año, frente a un incremento más moderado de los dudosos dentro del segmento de hipotecas (+1,96 %). Por su parte, la banca española registraba en el mismo periodo un repunte más intenso de la morosidad en el segmento hipotecario (+6,93 %), probablemente condicionado por el mayor peso de las hipotecas a tipo variable –más penalizadas por la subida de tipos de interés– frente al mayor peso de las hipotecas a tipo fijo en Europa. En contraste con la banca europea y compensando este mayor crecimiento, el crédito al consumo y otros fines en España mantenía una tendencia descendente en el saldo de dudosos, registrando una caída del 4,75 % en el año.

Siguiendo esta línea de contrastes entre ambas zonas geográficas, la banca europea registró durante el pasado ejercicio un incremento de los dudosos en el segmento de empresas (+2,62 %), frente a la intensa contracción (-8,37 %) que tuvo lugar en la banca española. En todo caso, cabe destacar que dicha tendencia en la banca española se rompía en el último trimestre de 2023 con un ligero crecimiento de los dudosos en términos trimestrales del 0,4 % que parece que se consolida con los datos del primer trimestre de 2024 donde se mantiene un crecimiento trimestral del 0,7 %, en todo caso, más contenido que el mostrado por la banca europea en el mismo trimestre (+1,9 %).

Frente a esa evolución de los dudosos más favorable en España que en Europa, la tasa de mora refleja una comparativa algo diferente, con un repunte contenido en ambas geografías, pero más moderado en Europa que en España. Concretamente, la mora de hogares apenas repuntaba 5 puntos básicos en Europa (2 puntos básicos en el segmento hipotecario) frente a un repunte en España de 14 puntos básicos (22 puntos básicos en el segmento hipotecario).

Esa discrepancia entre la evolución de los dudosos y de la tasa de morosidad se debe al denominador de esta ratio, concretamente el saldo vivo de crédito, con un comportamiento diferencial entre España y Europa, como señalábamos en nuestro Alberni et al. (2024).

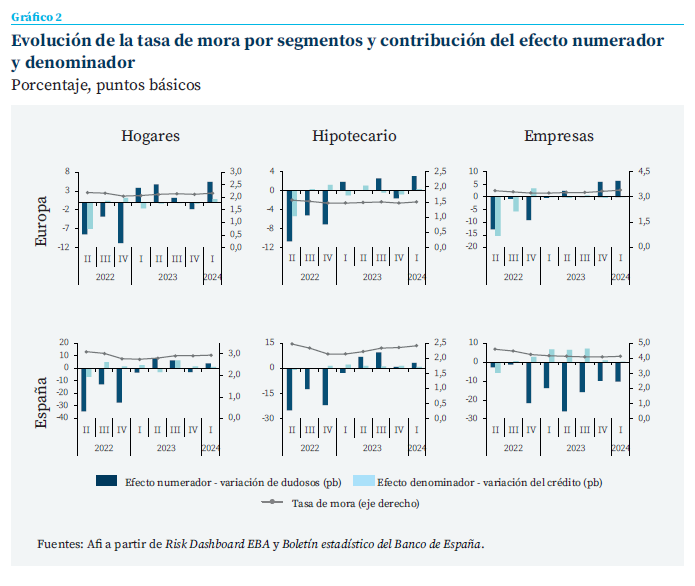

Como se puede observar en el gráfico 2, mientras que en el caso de la banca europea la evolución ligeramente positiva del saldo de crédito en hogares y, en particular, en el hipotecario ha contribuido a reducir la tasa de mora (explicado por el efecto denominador), en España la caída del crédito ha contribuido de forma negativa a la evolución de dicha tasa prácticamente en todos los trimestres –con la excepción del efecto estacional que se genera en el mes de junio en el segmento de crédito al consumo–.

En el crédito a empresas, aunque el efecto denominador por la caída del saldo de crédito también ha contribuido negativamente en España, la caída de dudosos tan intensa ha permitido más que compensar este efecto en contraste con lo ocurrido en el agregado europeo, registrándose un ligero repunte de la tasa de mora de empresas en Europa (+9 puntos básicos frente a la corrección de 15 puntos de la banca española).

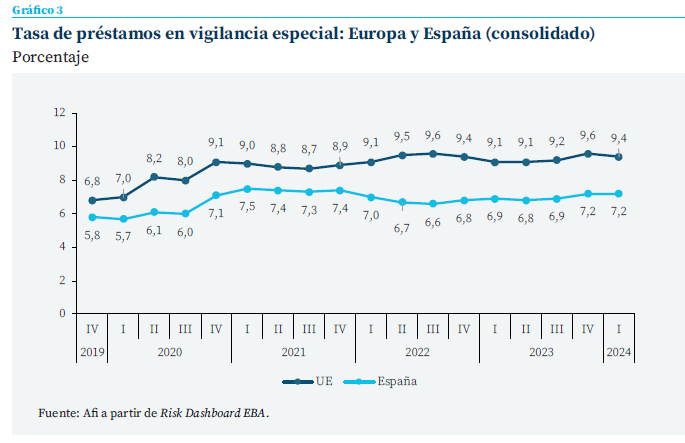

En el seguimiento de la calidad de los activos hay que atender no solo a la morosidad, sino también a indicadores adelantados de la misma, como es el caso de las operaciones clasificadas en vigilancia especial (Stage 2 en la nomenclatura contable). La ratio de tales operaciones muestra también una gran estabilidad en los últimos años, con un incremento muy moderado en el ejercicio 2023. Tras el importante repunte registrado durante 2020, la banca europea y española alcanzaron tasas del 9,1 % y 7,4 %, respectivamente, entre el cuarto trimestre de 2020 y el primer trimestre de 2021. Como se puede observar en el gráfico 3, la banca española mostró una tendencia de reducción desde dicho punto álgido hasta mediados de 2022 frente a los niveles más elevados y la tendencia alcista que mostró el agregado europeo, llegando a registrar niveles por encima de los alcanzados durante la pandemia como consecuencia de un mayor protagonismo en determinadas economías europeas de sectores con una mayor exposición a los efectos más adversos derivados del conflicto bélico sobre los precios de la energía y los mercados de materias primas.

Gestión prudente de las provisiones por deteriodos de activo (overlays)

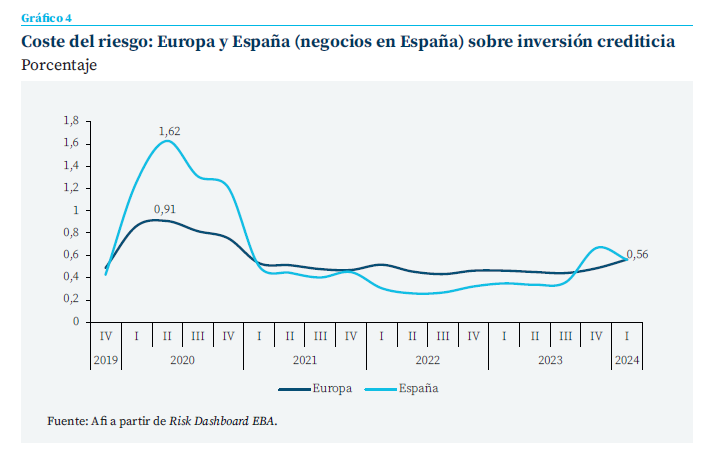

En este contexto de moderados deterioros en los principales indicadores de calidad crediticia de las entidades europeas, y especialmente de las españolas, cabe destacar la gestión prudente que han mantenido las entiades en términos de saneamientos, en línea con las recomendaciones por parte de los supervisores, que se ha mantenido al respecto. Esto se ve reflejado en la evolución del coste del riesgo (pérdidas por deterioro reconocidas en la cuenta de resultados, en porcentaje de la inversión crediticia), ya que, tras los esfuerzos realizados durante la pandemia, especialmente por la banca española, ambas geografías han mantenido unos niveles de coste del riesgo muy similares o incluso superiores a los registrados en el periodo prepandemia.|

Cabe destacar la gestión prudente que han mantenido las entidades en términos de saneamientos, en línea con las recomendaciones por parte de los supervisores, que se ha mantenido al respecto.|

En este sentido, la buena evolución de los márgenes bancarios en el ejercicio 2023, que se ha mantenido en el primer trimestre 2024, ha permitido a las entidades mantener dicho ejercicio de prudencia reforzando los niveles de provisiones con un consecuente incremento del coste del riesgo (gráfico 4), alineado en el primer trimestre del 2024 en el 0,56 % en Europa y España.

Las entradas en dudoso se moderaban al tiempo que se aceleraban las salidas, bien por recuperaciones o por ventas de carteras.

Con los datos presentados por las entidades, se puede apreciar una elevada heterogeneidad, aunque en términos agregados se produce una cierta estabilidad respecto al nivel de provisiones realizados en el primer semestre de 2023, con un coste del riesgo que aún se mantiene por encima del coste del riesgo a velocidad de crucero. Este ritmo de dotaciones se mantiene en un contexto en el que la tasa de mora del conjunto de estas entidades se sitúa en el 3 % corrigiendo 20 puntos básicos con respecto al primer trimestre, en la medida en que las entradas en dudoso se moderaban al tiempo que se aceleraban las salidas, bien por recuperaciones o por ventas de carteras.

Esa tendencia en términos de saneamientos se encuentra alineada con los resultados que mostraba la reciente edición (primavera) del Risk Assessment Questionnaire publicado por la Autoridad Bancaria Europea (EBA, por sus siglas en inglés), en el que una amplia muestra de las entidades encuestadas (90 %) reconocía haber aplicado overlays en su estimación de provisiones. Estos overlays son también conocidos como “ajustes de gestión” sobre los saneamientos estimados, es decir, ajustes aplicados a los resultados obtenidos de la aplicación de modelos internos para la estimación de provisiones o aplicados directamente en los propios modelos y en sus parámetros de estimación de acuerdo con la normativa IFRS9.

De acuerdo con estos resultados publicados, el reconocimiento de estos ajustes es justificado por una amplia mayoría de las entidades encuestadas, principalmente, por los niveles de inflación persistentes que se mantienen por encima del nivel objetivo marcado por el ECB, así como por la incertidumbre geopolítica que se observa y sus potenciales impactos económicos y financieros, demostrando el sector bancario una vez más una gestión prudente de los saneamientos más allá de la ausencia de un deterioro evidente de la morosidad.

Referencias

Alberni, M., Montesinos, A., y Rodríguez, M. (2024). Efecto precio, volumen y composición en el margen bancario. España frente a Europa. Cuadernos de Información Económica, N.º 301 (julio-agosto). https://www.funcas.es/articulos/efecto-precio-volumen-y-composicion-en-el-margen-bancario-espana-frente-a-europa/

Notas

* Afi, Analistas Financieros Internacionales, S. A.