Fecha: febrero 2022

DIRECCIÓN DE COYUNTURA

Resumen ejecutivo

Pese al deterioro de la renta de los hogares como consecuencia de la pandemia, el mercado de la vivienda ha mantenido su dinamismo, con un incremento de las transacciones en 2021 del 35 % y de los precios del 4,3 %. La acumulación de ahorro durante la crisis es la principal explicación de este comportamiento atípico, junto con el acceso a una financiación abundante y el crecimiento del empleo. El ciclo alcista debería mantenerse en 2022, impulsado por las favorables condiciones financieras de los hogares, y se prevé un incremento de precios en el entorno del 6 %, superior al de la renta disponible de los hogares. En el próximo ejercicio, sin embargo, el giro de política monetaria debería restringir la demanda, a la vez que la oferta se expande, provocando una ralentización de los precios. El principal factor de vulnerabilidad no proviene de la posición financiera de las familias ni de la formación de una burbuja (algo que sí se aprecia en otros países), sino de los efectos macroeconómicos de un hipotético incremento de los tipos de interés, en un contexto incierto de inflación.

Una de las principales sorpresas de la crisis provocada por la pandemia ha sido el comportamiento del mercado de la vivienda. Tras un leve retroceso durante los meses centrales de la crisis, el mercado no solo ha retomado la tendencia alcista que venía registrándose en la etapa de crecimiento precovid, sino que además se aprecian síntomas de aceleración en segmentos como el de vivienda nueva. El objetivo de esta nota es analizar la sostenibilidad de la actual expansión, y examinar los principales riesgos de cara a los próximos años.

Un dinamismo atípico...

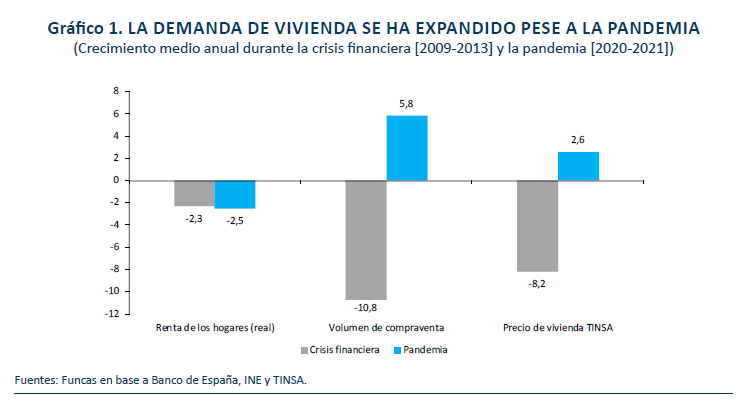

El comportamiento del mercado de la vivienda ha sido atípico. Por una parte, la crisis pandémica ha reducido los ingresos de los hogares: en 2020 como consecuencia de la reducción del empleo, aún aminorada por los ERTE y otras transferencias de renta; y en 2021 por el efecto de la inflación en la renta en términos reales. Durante los dos años, la renta disponible bruta se ha reducido un 2,5 % en términos reales, un valor próximo a la caída media anual registrada tras el estallido de la burbuja (gráfico 1).

Sin embargo, el impacto en el mercado inmobiliario ha sido muy distinto. Tras la parálisis del periodo de confinamiento en 2020, el volumen de transacciones registró un fuerte rebote en 2021, lo que deja la compra- venta en niveles significativamente superiores a los registros prepandemia. Asimismo, los diferentes indicadores de precios muestran un ligero retroceso en 2020, más que compensado por el repunte del siguiente ejercicio. Los precios parecen incluso acelerarse, con crecimientos mensuales cercanos al 1 % entre octubre de 2021 y enero de 2022, el doble que durante la primera parte de 2021. En suma, tras generar transitoriamente un efecto contractivo, la pandemia parece haber dinamizado el mercado.

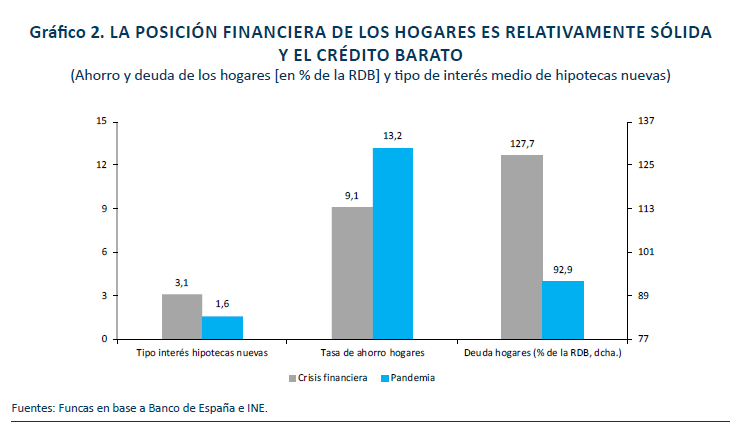

La principal explicación de este cambio de tendencia reside en el comportamiento del ahorro de las familias, que aumentó en 75.000 millones de euros en total en el periodo 2020-2021, en claro contraste con el sobrendeudamiento de la época de la burbuja (gráfico 2). Ese sobreahorro ha hecho repuntar la demanda de vivienda, al tiempo que ha ayudado a financiar la inversión en renovación que se había estancado durante el confinamiento.

Adicionalmente, la reaparición de la inflación en 2021 y la expectativa del aumento de los tipos de interés, podrían realimentar esta dinámica expansiva en el futuro, como se discute más abajo, si bien no parece que haya sido un factor significativo en 2021.

…apoyado en una financiación abundante y en la buena evolución del empleo…

El mercado laboral ha atenuado el golpe inicial de la crisis y ha impulsado la posterior recuperación: el recurso a los ERTE ha permitido a muchas familias conservar su relación laboral pese a la caída del PIB, limitando el incremento del paro. Éste es un determinante crucial de la confianza de los compradores y de la demanda de vivienda, según muchos estudios empíricos. La intensa recuperación del empleo registrada en el pasado ejercicio ha permitido reducir la tasa de paro por debajo de los niveles precovid, aportando un estímulo adicional.

También ha contribuido al crecimiento de la demanda de vivienda, el contexto de abundante liquidez y bajos tipos de interés que prevalece desde antes de la pandemia, y que contrasta con la escasez de financiación durante la anterior crisis. El impacto en la demanda es doble: los particulares que compran vivienda propia tienen acceso a créditos hipotecarios en condiciones excepcionalmente favorables, y los inversores que compran para alquilar consiguen una remuneración elevada en comparación con las alternativas disponibles (del orden del 3,7 %, según el Banco de España, sin contar las ganancias asociadas a la revalorización de los activos). La compra de vivienda por motivos de inversión es una tendencia compartida con la mayoría de los países vecinos: los criterios crediticios se han endurecido tras el estallido de la última crisis hipotecaria, incrementando la demanda de vivienda en alquiler para las personas con ingresos insuficientes para hacer frente a una hipoteca.

La oferta, por su parte, ha tendido a reducirse como consecuencia de la parálisis del sector de la construcción durante el periodo de confinamiento y, posteriormente, como consecuencia de la aparición de cuellos de botella en la cadena de suministros. Según datos del INE, en el último trimestre de 2021 la inversión en vivienda se situaba todavía un 8,5 % por debajo del nivel precrisis, y el PIB del sector un 14 %. Si bien la disrupción estadística provocada por la pandemia aconseja interpretar estos datos con cautela, no cabe duda de que la oferta se enfrenta todavía a limitaciones que pueden ser más o menos transitorias. La escalada de los costes de producción en el sector de la construcción también ha mermado la reactividad de la oferta ante una demanda boyante. El precio medio de los materiales de construcción es un 19 % más elevado que antes de la pandemia (con datos del INE para noviembre, en comparación con el mismo mes de 2019).

… dando lugar a una recuperación sostenible, al menos de momento

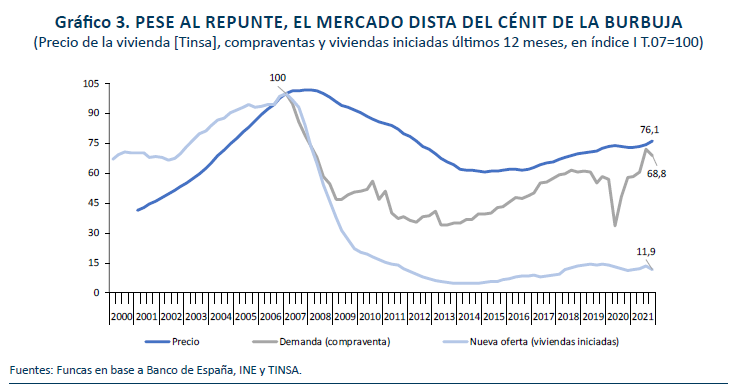

El dinamismo del mercado de vivienda es, por tanto, el resultado de tendencias de fondo en la oferta y la demanda, y no de un comportamiento exuberante de un mercado desconectado de la economía real o de las posibilidades financieras de los compradores. Como prueba de ello, tanto los precios como las transacciones se sitúan todavía muy por debajo de los niveles previos al estallido de la burbuja (gráfico 3), y la nueva oferta se aleja aún más de esos niveles.

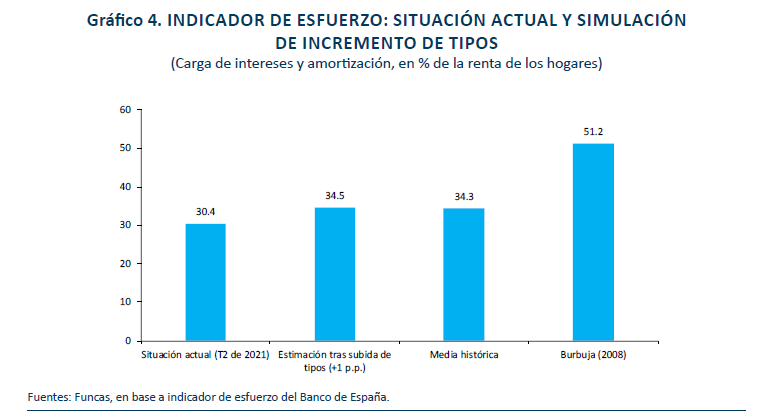

Asimismo, los indicadores de esfuerzo en la compra de vivienda, si bien apuntan a una mayor tensión, se sitúan todavía en torno a la media preburbuja de los 2000. La carga financiera que entraña la compra de vivienda supera ligeramente el 30 % de la renta disponible de los hogares, en ligero retroceso en relación con 2019 y significativamente menos que en el periodo expansivo anterior a 2008. Por otra parte, el precio medio representa alrededor de siete años y medio de renta disponible de los hogares, un valor consistente con las recomendaciones de los reguladores.

Finalmente, no hay indicios de una relajación de los estándares crediticios. El valor medio de las hipotecas se sitúa en niveles próximos al periodo previo a la pandemia, y todavía un 36 % por debajo del máximo alcanzado en el cénit de la burbuja en 2007. Asimismo, la duración media de la hipoteca oscila en torno a 27 años desde 2013, frente a los más de 35 años en los tiempos de la burbuja (según un informe de Tecnocasa). El 3 % de hipotecas se conceden por una duración superior a 30 años, frente al 70 % en 2007. Otra señal del rigor crediticio: a diferencia de prácticas anteriores, una ínfima minoría de préstamos se conceden a personas con contratos laborales temporales. Y, dato importante, solo el 20 % de los nuevos créditos hipotecarios son a tipo variable.

La dinámica del mercado español es también menos inflacionaria que en otras economías avanzadas, donde los precios de la vivienda ya superan los niveles previos a la crisis financiera. Preocupa la espiral alcista en EE. UU., Reino Unido y Alemania, por ejemplo, motivo por el cual algunos bancos centrales han empezado a endurecer la normativa y las condiciones de financiación. La situación es especialmente tensa en Holanda, uno de los países donde los síntomas de burbuja son más evidentes (elevada incidencia de préstamos por un valor superior al 80 % al precio de tasación, hogares sobrendeudados e incrementos sostenidos de precios con doble dígito).

Las perspectivas dependen de los tipos de interés y de la inflación

En consonancia con la recuperación de la economía, las perspectivas apuntan a incrementos adicionales de precios a corto plazo, como consecuencia de la persistencia de los factores alcistas subyacentes tanto del lado de la demanda como de la oferta. La merma de renta disponible de los hogares generada por la inflación, se compensará recurriendo al sobreahorro y al crédito hipotecario en condiciones todavía favorables. La anticipación de tipos de interés más elevados en años venideros incluso podría provocar un repunte transitorio de las intenciones de compra.

Sin embargo, el mercado debería moderarse a medio plazo a medida que las condiciones de financiación se endurecen, como es de prever. Se estima que cada punto adicional de tipo hipotecario incrementa la ratio coste financiero sobre renta disponible, o indicador de esfuerzo, en cuatro puntos porcentuales (gráfico 4), si bien este efecto solo se produciría gradualmente, a medida que se renueve el saldo de hipotecas. Por otra parte, el volumen de depósitos bancarios no es necesariamente un predictor de la demanda de vivienda. Para sostener nuevas compras, el ahorro tendría que seguir incrementándose, algo improbable en un contexto de tasas de ahorro que tienden a descender al compás de la recuperación económica.

La oferta también debería empezar a reaccionar, propulsada por las carteras de pedidos y la reabsorción gradual de los cuellos de botella. La cotización internacional de algunos metales clave para el sector se ha estabilizado y podría emprender una senda decreciente, suavizando las limitaciones en la actividad constructora registradas en la segunda parte de 2021.

Con todo, los factores moderadores se expresarán con más fuerza a partir de 2023, cuando los tipos hipotecarios integren el giro en marcha de la política monetaria y la oferta supere las dificultades de aprovisionamiento. Entre tanto, para 2022, la situación de sobredemanda debería perdurar, generando un incremento de precios superior al de la renta disponible de los hogares, en el entorno del 6 % (un ritmo que llevaría el indicador de esfuerzo al nivel previo a la pandemia). Esta evolución todavía sería compatible con las ratios prudenciales en concepto de cargas financieras en relación con los ingresos. A partir de 2023, el endurecimiento de las condiciones financieras debería restar fuelle a la demanda. Ello, junto con el incremento de la oferta, provocará una desaceleración, con unos precios que podrían evolucionar en línea con la renta disponible de los hogares.

El principal factor de vulnerabilidad no viene, por tanto, de la posición financiera de las familias, sino de los efectos macroeconómicos de un hipotético incremento de los tipos de interés, en un contexto incierto de inflación. Al endeudarse a tipo fijo y gozar de perspectivas de empleo relativamente estables con respecto a épocas anteriores, los hogares están menos expuestos al encarecimiento de las hipotecas. Pero su demanda no tardará en delibitarse ante la perspectiva de un encarecimiento de las condiciones de financiación. En suma, no nos asomamos a un parón del mercado, pero sí a una moderación del ciclo alcista.