Mecanismos de capacidad para la transición energética: retos y recomendaciones para el diseño de opciones y fiabilidad

Transición energética, Opciones de fiabilidad, Mecanismos de remuneración de la capacidad

Paolo Mastropietro*, Pablo Rodilla*, Michel Rivier* y Carlos Batlle**

Papeles de Energía, N.º 24 (febrero 2024)

El debate político y normativo suscitado tras la crisis energética de 2022 y la necesidad de impulsar la tan necesaria transición energética han reafirmado los mecanismos de remuneración de la capacidad como complemento clave del diseño de los mercados eléctricos. Las opciones de fiabilidad son un producto que aborda los fallos del mercado que afectan a la suficiencia del suministro en el largo plazo, al tiempo que trata de minimizar las interferencias con los mecanismos de mercado de corto plazo (energía y reservas). Este artículo ofrece una evaluación exhaustiva y detallada de los elementos de diseño de las opciones de fiabilidad y avanza recomendaciones que pueden ser útiles para los reguladores que se planteen introducir este esquema en sus mercados eléctricos. El análisis se beneficia de las lecciones aprendidas en aquellos sectores energéticos en los que se han implantado opciones de fiabilidad (Colombia, Nueva Inglaterra, Irlanda, Italia y Bélgica). Esto permite reducir la distancia entre el debate teórico y la aplicación de estos mecanismos en el mundo real1.

1. INTRODUCCIÓN◆

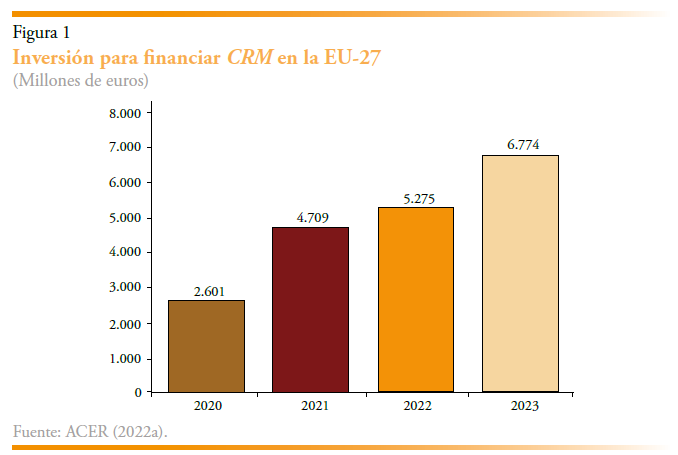

Los mecanismos de remuneración de la capacidad (CRM, por sus siglas en inglés) tienen por objeto mejorar la suficiencia del suministro en el largo plazo, una tarea cada vez más compleja a medida que los sistemas eléctricos se orientan hacia tecnologías con bajas emisiones de carbono. El objetivo clave es atraer los recursos necesarios para lograr una expansión adecuada del sistema eléctrico, complementando las señales económicas transmitidas por los mercados de corto plazo con ingresos más estables y predecibles (Keppler, 2017). Estas herramientas no han sido históricamente bien vistas por las instituciones europeas, por considerarlas como obstáculos para la integración del mercado y como herramientas que los Estados miembros podrían utilizar para perseguir la autarquía energética. También se ha acusado a los CRM de subvencionar innecesariamente la generación impulsada por combustibles fósiles (Komorowska et al., 2023), cuya cuota de mercado se ve afectada por la rápida penetración de las renovables. En los últimos años, sin embargo, los CRM también han desempeñado un papel clave en el fomento de nuevos modelos de negocio, como la respuesta a la demanda o el almacenamiento (Fraunholz et al., 2021), y están abiertos a la participación de las renovables (Kozlova et al., 2023). En la última década, han sido introducidos gradualmente en la mayoría de los Estados miembros europeos y han registrado un crecimiento espectacular de su presupuesto2, como se muestra en la figura 1.

El papel de los mecanismos de capacidad se prevé que crezca durante la transición energética (BEIS, 2022). Los CRM también se han mencionado como parte de la solución a la crisis energética que sufre la Unión Europea desde 2022. Meeus et al. (2022) piden que estos mecanismos se incluyan en el modelo de referencia del mercado eléctrico europeo (en lugar de ser tratados como soluciones temporales para problemas de suficiencia específicos o aislados), como primer paso para armonizarlos a nivel regional.

Las opciones de fiabilidad (RO, por sus siglas en inglés) son uno de los productos que pueden negociarse en los mecanismos de capacidad. Constituyen una cobertura para la demanda con una opción de compra física que se activa en condiciones de escasez, reflejadas por precios de corto plazo anormalmente altos. Las RO presentan varias ventajas si se comparan con otros productos enfocados a adecuar la suficiencia del sistema en el largo plazo, especialmente en términos de baja interferencia con el mercado de la energía. Esto se debe a que su activación toma como referencia el precio resultante de mercados de corto plazo y a que dicha activación sólo se produce en circunstancias extremas.

Pototschnig et al. (2022) destacan cómo las RO son el producto de fiabilidad que mejor se adapta a los principios de la legislación europea relativa al Mercado Interior de la Energía y las proponen como posible referencia para los CRM en Europa. Esta opinión parece estar respaldada también por la experiencia europea reciente, con esquemas basados en RO que se han introducido en Irlanda (CE, 2017), Italia (CE, 2018) y Bélgica (CE, 2021). Fuera de Europa, las RO se diseñaron originalmente para el mercado eléctrico colombiano (CREG, 2006) y una variante de este producto se introdujo también en el mercado de capacidad del sistema eléctrico de Nueva Inglaterra, en adelante ISO-NE (Potomac Economics, 2009).

La denominación RO, sin embargo, es una etiqueta que puede englobar una gran variedad de diseños diferentes y esconder una complejidad significativa. Las RO deben adaptarse tanto a las características de cada sistema eléctrico como a las motivaciones primarias (y secundarias) que subyacen a su introducción. El objetivo del artículo es ahondar en estos detalles, proporcionando una evaluación completa y actualizada de los elementos de diseño de las RO, identificando las alternativas para cada uno de ellos y extrayendo recomendaciones normativas que puedan contribuir a mejorar la eficiencia económica de los mecanismos de capacidad basados en RO. El análisis presentado en este artículo se basa en la aplicación real de las RO. Cada elemento de diseño se evalúa primero desde un punto de vista teórico, pero luego se estudian también los problemas reales y los debates con que se han encontrado los reguladores que han introducido RO en sus sectores eléctricos, para entender por qué los distintos sistemas han optado por diseños diferentes.

Algunas de las discusiones presentadas ya han sido analizadas en la literatura (por ejemplo, cómo definir el precio de ejercicio de las RO), si bien aquí se resumen y evalúan a través de la revisión de experiencias internacionales. Otros debates, como los detalles del régimen de penalizaciones, el tipo de cobertura para los consumidores o la posibilidad de obligaciones de seguimiento de carga, no se han abordado en la literatura académica y se analizan a fondo aquí, junto con sus implicaciones para la eficiencia del CRM.

El artículo se estructura como sigue. En la sección 2 se exponen los antecedentes de las RO, su función como producto de un CRM y no como un tipo de CRM en sí, y se resumen sus ventajas en comparación con otros productos. La sección 3 presenta el análisis detallado de todos los elementos de diseño de las RO, categorizando enfoques alternativos a partir de la teoría y las experiencias internacionales. La sección 4 formula recomendaciones normativas para mejorar el diseño de las RO, antes de presentar algunas observaciones finales en la sección 5.

2. OPCIONES DE FIABILIDAD: UN PRODUCTO ROBUSTO PARA UN MECANISMO DE CAPACIDAD

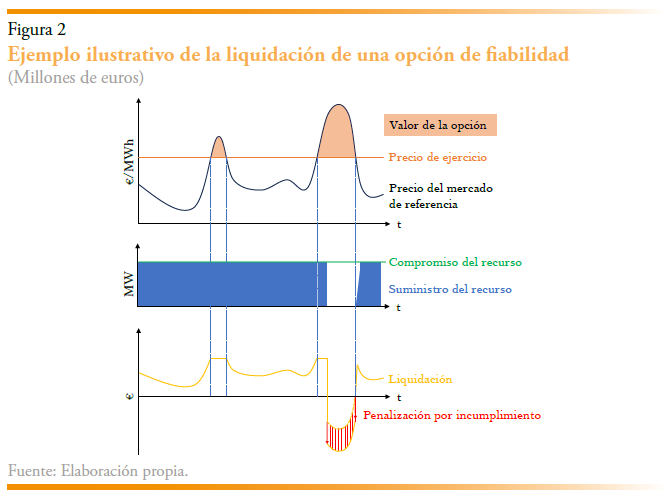

Las RO son un tipo de producto de fiabilidad que puede negociarse en un mercado de capacidad. Fueron propuestas por primera vez por Vázquez et al. (2002), en el marco del proceso de reforma del mecanismo de pagos por capacidad implantado entonces en Colombia. Según el diseño original, el producto consiste en una opción de compra física, por la cual el vendedor se compromete a suministrar energía siempre que el precio en un mercado de referencia (por ejemplo, el mercado diario) supere un determinado precio de ejercicio (umbral que identifica las condiciones de escasez) y a devolver al comprador la diferencia entre el precio de mercado y el de ejercicio (liquidación financiera de la opción de compra). Si el vendedor no puede producir en condiciones de escasez y, por lo tanto, no tiene acceso al precio de mercado, tendrá que devolver esa diferencia de todos modos y también puede estar sujeto a una penalización explícita por incumplimiento (éste es el componente físico del producto; Batlle et al., 2007). La figura 2 ilustra la liquidación básica de una RO.

Abordar los fallos de mercado minimizando la interferencia en los mecanismos de mercado de corto plazo

Las RO son el producto comerciado en mecanismos de capacidad que minimiza la interferencia con los mercados de corto plazo, al tiempo que aborda los dos principales fallos de mercado que subyacen al problema de la seguridad del suministro (Rodilla y Batlle, 2012; Newbery, 2016):

- La falta de señales de precio en el mercado a corto plazo que reflejen la función de utilidad de la demanda durante condiciones de escasez3 y permitan a los agentes del mercado recuperar sus costes de inversión a través de picos de precios. Un CRM basado en RO puede incluir diferentes tipos de penalizaciones (véase la sección 3.2) que proporcionen la señal de precio que falta, para que los recursos comprometidos tengan un mayor incentivo para estar disponibles durante las condiciones de escasez. Al mismo tiempo, los recursos comprometidos pueden internalizar en su oferta estas penalizaciones junto con el coste de inversión que no esperan recuperar en el mercado de energía, resolviendo así el llamado problema del dinero faltante (missing money problem).

- La falta de un mercado líquido en el largo plazo en el que la demanda y la oferta puedan cubrir sus riesgos complementarios. La RO es un contrato a largo plazo que cubre a la demanda frente a subidas de precio inasumibles. Los recursos comprometidos renuncian a ingresar estos precios extraordinarios, a cambio de una prima estable que les ayuda a financiar su inversión a menor coste. Si el precio de ejercicio se define correctamente (de forma que refleje exclusivamente las situaciones en las que el sistema sufre una crisis de escasez, véase el apartado 3.4), este contrato a largo plazo sólo cubre una parte reducida de las futuras transacciones de energía, dejando espacio suficiente para que el mercado de corto plazo funcione eficientemente.

RO: un producto y no un tipo de CRM

La mayoría de las taxonomías de mecanismos de capacidad utilizadas hasta la fecha (por ejemplo, ACER, 2013) presentan las RO como un CRM en sí mismo. Sin embargo, hay que subrayar que las RO no son un mecanismo de capacidad, sino un producto de fiabilidad de entre los diversos que se pueden comerciar en un CRM (Batlle et al., 2022a)4. Por ejemplo: i) las RO pueden adquirirse en una subasta centralizada o negociarse en un mercado descentralizado (Woodhouse, 2016) o ii) pueden cubrir la demanda de todo el sistema o solo de determinados grupos de consumidores. Estos ejemplos muestran que hay varias decisiones que un regulador debe tomar más allá de la elección de las RO como producto de fiabilidad para llegar al diseño final del CRM. Este artículo se centra en los elementos de diseño de las RO, y no analiza otros aspectos del diseño del CRM.

Interferencia con el mercado energético

Las RO presentan claras ventajas en comparación con otros productos de fiabilidad. La mayoría de estas ventajas derivan de la utilización del precio de mercado como indicador de las condiciones de escasez en el sistema, así como desencadenante de la activación del producto de fiabilidad. Esta característica permite minimizar la interferencia del mecanismo de capacidad con el mercado de energía, un elemento clave para todos los diseños de CRM. Si el precio de ejercicio de la opción es lo suficientemente alto (y está debidamente indexado), el mercado de energía se liquidará con normalidad en condiciones ordinarias y la activación del mecanismo de capacidad se limitará a las horas en las que el sistema esté realmente en condiciones críticas. Hay que señalar que el precio de ejercicio no actúa como precio tope en el mercado de energía, ya que hay recursos que no firman RO, o lo hacen sólo con parte de su capacidad, y que pueden seguir pujando por encima del precio de ejercicio.

Resiliencia al aumento de la elasticidad de la demanda

Además, el uso del precio de mercado como indicador de escasez también es resiliente al aumento previsto de la elasticidad de la demanda de electricidad. Cuando los consumidores del sistema responden elásticamente a los precios, la diferencia entre un periodo con energía no servida y un periodo con un precio muy elevado se difumina5. En este contexto, la suficiencia del sistema se mide mejor por la cantidad de energía suministrada por encima de un determinado umbral de precio y las RO son un producto de fiabilidad alineado con este principio de mercado.

Participación transfronteriza eficiente

Otra ventaja potencial de las RO es que pueden permitir una participación más eficiente de los recursos transfronterizos en los CRM. Esta cuestión es muy relevante para los mercados regionales de electricidad, como el europeo. Las RO se activan en función de los precios de mercado, que también determinan el flujo a través de las interconexiones entre sistemas eléctricos. Si se activan las condiciones de escasez en un sistema eléctrico con un mecanismo de RO, significa que el precio de mercado ha superado el umbral del precio de ejercicio, es decir, es más alto que en circunstancias normales. Esto debería impulsar las importaciones netas desde los sistemas vecinos. Los recursos transfronterizos que vendieron RO al primer sistema podrían entonces contribuir a su fiabilidad, cumpliendo su compromiso6. Esta propiedad no se da en los CRM cuyo producto de fiabilidad se activa en función de parámetros técnicos del sistema eléctrico (por ejemplo, la escasez de cierto producto de reserva), cuya correlación con los precios de mercado no siempre es directa. Estos CRM pueden requerir la contribución de los recursos transfronterizos en un momento en que los precios del mercado regional fuerzan un flujo a través de las interconexiones en dirección contraria.

3. ELEMENTOS DE DISEÑO DE LAS OPCIONES DE FIABILIDAD

A la hora de diseñar una RO, el regulador tiene que tomar algunas decisiones de diseño fundamentales. Las principales decisiones conciernen al mercado de referencia para la liquidación de la opción (es decir, qué precio activa el producto financiero), el régimen de penalizaciones para fomentar la disponibilidad real de los recursos comprometidos y la metodología para calcular y actualizar el precio de ejercicio (si el precio del gas en el mercado internacional sube, el precio que define el umbral de escasez debiera actualizarse). Estas decisiones dan lugar a una amplia variedad de diseños de RO, que pueden tener implicaciones muy diferentes para los recursos que ofrecen el servicio y la demanda cubierta por el CRM. En esta sección se analizan estos elementos. Como ya se ha mencionado, la evaluación no es sólo teórica, sino que se apoya en un examen en profundidad de las experiencias de los cinco sistemas eléctricos en los que se han introducido RO en algún momento: Colombia, ISO-NE, Irlanda, Italia y Bélgica.

Antes de presentar el análisis, es necesario hacer una aclaración terminológica. Los elementos que caracterizan la liquidación de una RO han recibido definiciones muy diferentes en los sistemas eléctricos en los que se han introducido y no existe una nomenclatura oficial o generalizada en la literatura académica. En este documento, utilizaremos los siguientes términos.

- Prima de la opción, la cantidad fija anual o mensual que se paga al recurso por prestar el servicio (es decir, por vender una RO); suele determinarse mediante un proceso competitivo.

- Liquidación de la opción, el valor intrínseco de la RO, esto es, lo que el recurso tiene que devolver a la contraparte del RO, la diferencia entre el precio de mercado de referencia y el precio de ejercicio de la opción. Esta liquidación también se ha denominado difference payment (Irlanda), payback obligation (Bélgica), peak energy rents (ISO-NE) o compensación variable (Italia). La liquidación de la opción puede ser “cubierta”, cuando el recurso está produciendo y está vendiendo energía al precio de mercado, o “descubierta”, cuando el recurso tiene que devolver la diferencia entre el precio de mercado y el precio de ejercicio aunque no esté recibiendo el precio de mercado.

- Penalización explícita, que puede incluirse en el diseño de la RO para reforzar la señal de la liquidación de la opción, y que aplica algún tipo de sanción en caso de que el recurso no esté entregando todo su compromiso cuando el precio de mercado de referencia supera el precio de ejercicio. En los mercados estadounidenses estas penalizaciones se denominan incentivos al cumplimiento (performance incentives).

3.1. Mercado de referencia para la liquidación de la opción

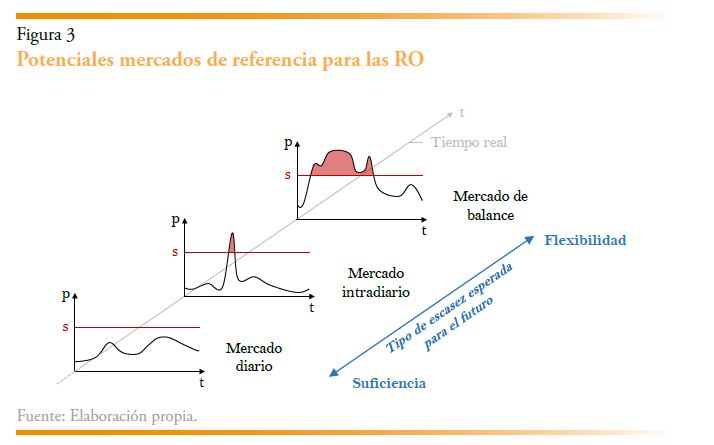

Una RO se activa cuando el precio de mercado supera el precio de ejercicio de la opción de compra. Sin embargo, los sistemas eléctricos modernos se construyen sobre una secuencia de diferentes segmentos de mercado, que dan lugar a diferentes precios, que van desde el largo plazo hasta la operación en tiempo real (por ejemplo, mercado diario, intradiario, de reservas o desvíos o en tiempo real). El diseño de la RO debe especificar qué precios de estos segmentos de mercado se considerarán como referencia para la liquidación de la opción. En teoría, esta decisión depende principalmente del tipo de condiciones de escasez que se esperan en el sistema en el futuro, durante la operación del CRM, tal y como se representa en la figura 3.

Desde la perspectiva del regulador, lo ideal sería que el mercado de referencia fuera el segmento de mercado que refleje de manera más eficiente estos eventos de escasez. Un sistema cuya criticidad esté relacionada con la falta de capacidad suficiente para cubrir los picos de demanda durante parte del año puede optar por el mercado diario, que, en ausencia de intervención, debiera reflejar de forma eficiente estos eventos de estrés. Este diseño se introdujo, por ejemplo, en Colombia, donde es abundante la flexibilidad (la capacidad de responder en el corto plazo a variaciones extremas e inesperadas de demanda), debido al gran componente hidroeléctrico del sistema. Otro sistema puede tener capacidad suficiente para cubrir los picos previsibles el día anterior, pero la mayor parte de esta capacidad puede ser incapaz de responder con la suficiente rapidez en caso de eventos inesperados. En estos casos, los problemas de falta de suministro se reflejan en los precios de los mercados de reservas o ajuste o el denominado mercado en tiempo real. Este diseño fue el elegido, por ejemplo, en el mercado de ISO-NE. Además, el regulador también puede decidir liquidar la RO en múltiples mercados de referencia, cubriendo así una variedad de condiciones de escasez diferentes. Según este planteamiento, aplicado en Irlanda e Italia, la RO vendida por cada recurso se liquida al precio del segmento de mercado en el que resultó casada la capacidad firme del recurso7.

Más allá del tipo de condiciones de escasez a las que se enfrenta el CRM, la decisión sobre el mercado de referencia puede verse influida por varios aspectos, como la existencia de una liquidez de mercado suficiente en el mercado de referencia óptimo (el precio en ese mercado debe reflejar el estado real del sistema), y por intereses contrapuestos entre las distintas partes afectadas por el diseño de la RO. Este último aspecto queda muy bien ilustrado por la experiencia irlandesa, donde durante la larga fase de consultas que precedió la introducción del CRM, se evidenció un choque entre los intereses de los agentes del mercado y los del operador del sistema. Los agentes del mercado preferían el día anterior como mercado de referencia, ya que percibían que esta opción limitaría el riesgo al que estaban expuestos de que un evento de escasez de muy corto plazo les impidiera responder a tiempo y cumplir con sus compromisos. El operador del sistema prefería el mercado de balance, ya que consideraba que este diseño aumentaría la cantidad de capacidad flexible de la que puede disponer en situaciones de estrés. En medio de este enfrentamiento, las autoridades reguladoras decidieron finalmente introducir el llamado mercado de referencia dividido, es decir, múltiples mercados de referencia. Con este diseño, para los volúmenes vendidos en el mercado diario, la RO se liquida al precio del mercado diario; para los volúmenes vendidos en el mercado intradiario, la RO se liquida al precio del mercado intradiario; mientras que cualquier volumen restante de RO se liquida finalmente al precio del mercado de balance, que actúa como una especie de mercado de referencia de último recurso. Las autoridades reguladoras de la isla mencionaron dos razones principales para preferir este enfoque.

- Es difícil prever qué tipo de condiciones de escasez tendrá que afrontar el sistema en el futuro. La selección de un mercado de referencia dividido permite abarcar una amplia variedad de diferentes situaciones de estrés y es probable que redunde en una mayor fiabilidad del sistema.

- El mercado eléctrico irlandés necesita un mercado minorista competitivo. Se espera que los comercializadores participen más activamente que en el pasado en el mercado mayorista. Un mercado de referencia dividido proporciona una mejor cobertura financiera a los comercializadores, independientemente del segmento del mercado en el que se haya casado su demanda. Cualquier otro diseño afectaría negativamente al incentivo que tienen estos agentes para participar eficientemente en el mercado.

Algunos agentes señalaron que considerar múltiples mercados de referencia aumenta el riesgo para las instalaciones de generación inflexibles. Si estas unidades no son casadas en el mercado diario (por ejemplo, debido a una baja demanda) y se produce un evento de escasez en el horizonte intradiario, impulsando el precio en el mercado de balance por encima del precio de ejercicio, sus RO se liquidan al precio del mercado de balance, aunque estos recursos no estén percibiendo esos ingresos. Las autoridades reguladoras admitieron que este riesgo existe, pero que refleja la peor contribución a la seguridad del suministro que las centrales inflexibles pueden aportar al sistema irlandés en comparación con los recursos flexibles. Las centrales inflexibles deben internalizar este riesgo en sus ofertas para suministrar RO, lo que se traduce en mayores primas y en una menor probabilidad de ser casadas en el mercado de capacidad.

Italia, donde el debate sobre el diseño del CRM se inició mucho antes que en Irlanda, optó finalmente por un diseño muy similar, en el que los volúmenes de RO se liquidan al precio del segmento de mercado en el que han sido casados. En el caso italiano, sin embargo, el volumen de RO que no ha sido casado en ningún segmento de mercado se liquida a un precio administrativo8, sin que ningún segmento de mercado actúe como referencia de último recurso (Mastropietro et al., 2018).

Bélgica, el último sistema eléctrico europeo en introducir RO, decidió que las RO se liquiden al precio del mercado diario. Se mencionaron varias razones para esta decisión.

- El problema de la seguridad de suministro en Bélgica se caracteriza por un desajuste del parque de generación, debido sobre todo a la prevista eliminación progresiva de las centrales nucleares. Por tanto, se espera que el precio del mercado diario refleje los eventos en los que el sistema esté bajo estrés.

- Dado que el problema de la seguridad del suministro está relacionado con la suficiencia, también los recursos de rampa lenta e inflexibles podrían contribuir a resolverlo. Un mercado de referencia diario reduce el riesgo para estas tecnologías y fomenta su participación en el CRM.

- El sistema eléctrico belga se basa en un modelo de autodespacho y se utilizan mercados centralizados para liquidar los desvíos. Esto se traduce en una menor liquidez si se compara con otros mercados europeos. El mercado diario es el que muestra una mayor liquidez en comparación con otros segmentos, con un volumen negociado estimado en el 25-30 % de la demanda total (Elia, 2019a).

Cabe destacar que, a pesar de la baja liquidez, Bélgica cuenta con dos mercados diarios, ya que el sistema cuenta con dos diferentes operadores de mercado activos (bolsas de energía), EPEX y Nord Pool Spot. Por lo tanto, los agentes del mercado que deseen vender RO tienen que especificar, en la fase de calificación, en qué mercado diario suelen negociar su energía, y sus opciones se liquidarán al precio de mercado correspondiente.

3.2. Penalizaciones y mecanismos de salvaguarda para los vendedores de las RO

Las penalizaciones y los incentivos al desempeño son características esenciales del diseño de cualquier tipo de mecanismo de capacidad. El Paquete de Energía Limpia (CE, 2019) subrayó la importancia de estos elementos, imponiendo que cualquier mecanismo de capacidad deberá “aplicar sanciones adecuadas a los proveedores de capacidad que no estén disponibles en momentos de estrés del sistema”. Las sanciones deben constituir la señal económica necesaria para incentivar a los proveedores de capacidad a estar disponibles cuando el sistema los necesita. Aumentan el riesgo percibido por los agentes, pero éste puede limitarse mediante la aplicación de un techo de pérdidas (o stop-loss mechanism, en inglés).

Como se menciona en la sección 2, la propuesta original de diseño de las RO reforzaba la señal enviada por la liquidación de la opción con una penalización explícita por incumplimiento. Para el titular de una RO (la parte que vende la RO) que no puede cumplir todo su compromiso, la liquidación de la opción puede verse como una obligación de comprar en el mercado la capacidad que no es capaz de producir a través de sus activos. Sin embargo, esto puede no ser un incentivo suficiente para estar disponible en las condiciones de escasez en el sistema. Si sólo se aplica la liquidación de la opción descubierta, el titular de la RO tiene el mismo incentivo económico para producir en condiciones de escasez que un agente que no haya suscrito una RO9. Esto sólo puede ser razonable si el precio de escasez es capaz de reflejar la función de utilidad real de la demanda. Si no es el caso (como en la mayoría de los mercados eléctricos con precios máximos fijados administrativamente), puede ser necesario reforzar la señal y transformar el contrato financiero en un contrato físico que mejore la fiabilidad del sistema.

Dicho esto, la mayoría de los sistemas de RO aplicados hasta la fecha no incluyen una penalización explícita en su diseño. En Colombia, esta falta de un esquema de penalización provocó un despacho ineficiente de los recursos hidroeléctricos durante la prolongada escasez de 2010, debido al fenómeno de El Niño (año seco). El comité de seguimiento del mercado colombiano (CSMEM, 2010) afirmó que las unidades hidroeléctricas preferían respetar sus contratos bilaterales en lugar de ahorrar agua en los embalses para poder cumplir sus RO en los meses siguientes y que este comportamiento se debía a la falta de una penalización explícita. Asimismo, el operador ISO-NE descubrió que la señal que enviaban sus RO no era lo suficientemente fuerte como para incentivar la disponibilidad de los recursos comprometidos. Por lo tanto, el regulador decidió reformar su mercado de capacidad y, bajo el paradigma llamado pago por prestación (pay-for-performance, en inglés), introdujo grandes sanciones explícitas por incumplimiento (Mastropietro et al., 2017).

Irlanda siguió un enfoque sancionador innovador (I-SEM, 2015). En este sistema eléctrico, los reguladores decidieron no introducir una penalización explícita, sino vincular la liquidación de la opción descubierta a un precio administrativo de escasez (ASP, Administrative Scarcity Pricing, en inglés). Como se menciona en la subsección 3.1, el mercado de balance actúa como una especie de mercado de referencia de último recurso para los RO irlandeses y su precio se utiliza para liquidar cualquier parte de la capacidad comprometida que no se haya liquidado en ningún otro segmento del mercado. Cuando no se satisface la demanda de reservas, el precio en el mercado de balance se fija administrativamente mediante una curva definida por los reguladores. Esta curva alcanza casi los 3.000 €/MWh (el 25 % del valor de pérdida de carga o VOLL) cuando no hay reserva de capacidad y es probable que se produzca un racionamiento. Este valor máximo debería crecer en el futuro, alcanzando finalmente el VOLL completo. Italia sigue un planteamiento similar, pero sin un mecanismo propio de ASP, fijando administrativamente el precio para la liquidación de la opción descubierta en algunas condiciones específicas (como en caso de racionamiento de energía). Con este planteamiento, la señal económica sólo se envía a los titulares de RO y no afecta al funcionamiento de los recursos no implicados en el CRM.

Las RO belgas sí se basan en un esquema de penalización, pero su aplicación va más allá de las condiciones de escasez identificadas por el precio de ejercicio. Además de este último umbral, el regulador belga introdujo un punto de corte más bajo, el llamado precio de activación del control de disponibilidad (AMT, Availability Monitoring Trigger, en inglés)10. Cuando el precio del mercado de referencia (en este caso, el mercado diario) supera el precio AMT, se supervisa la disponibilidad del titular de la RO. También es posible realizar pruebas fuera de estos periodos de liquidación. Cualquier diferencia entre el compromiso de capacidad y la capacidad disponible durante la monitorización se sanciona mediante una penalización explícita que se calcula en función del valor anual del contrato (Elia, 2019b).

Mecanismos de limitación de pérdidas

Aunque las penalizaciones son un elemento esencial de los mecanismos de capacidad, puede resultar eficiente reducir en cierta medida el riesgo que los agentes del mercado perciben debido a su aplicación. La mayoría de los esquemas de RO, al igual que otros diseños de CRM, se basan en un mecanismo de limitación de pérdidas. Estas pérdidas económicas pueden deberse a i) la liquidación descubierta de la opción, es decir, una situación en la que el recurso no entrega su suministro firme, no recibe el precio de mercado de referencia, pero tiene que devolver de todos modos la diferencia entre este precio y el precio de ejercicio; o ii) penalizaciones explícitas por incumplimiento.

Los mecanismos de limitación de pérdidas fijan un tope al importe acumulado de la pérdida económica durante un periodo determinado. Un enfoque común es tener dos topes, uno para el corto plazo (por ejemplo, la pérdida económica acumulada durante una semana o un mes no puede superar un determinado valor) y otro para todo el periodo de entrega, normalmente un año. En los sistemas de RO europeos, estos límites suelen expresarse como un porcentaje de la prima anual de la opción recibida por cada recurso. Por ejemplo, en Bélgica el límite anual es igual al 100 % de la prima de la opción (Elia, 2019b), por lo que los titulares de RO no pueden perder más de lo que ganaron por adelantado a través de la prima. En Irlanda, este valor se fijó en el 150 % de la prima de la opción (I-SEM, 2015). En ISO-NE (2018), al igual que en otros mercados de capacidad de Estados Unidos, el techo de pérdidas se fija en función del precio de salida de la subasta de capacidad, que suele calcularse como un porcentaje del coste del nuevo entrante (CONE, Cost of New Entry, en inglés).

3.3. Seguimiento de carga u obligaciones fijas

Tanto la liquidación de la opción como, en caso de cumplimiento parcial, la penalización explícita, pueden aplicarse en cada periodo de liquidación a todo el compromiso de capacidad, es decir, el volumen de RO que cada recurso ha vendido en el CRM y por el que se le remunera. Este enfoque constituye una obligación fija para el proveedor de capacidad. Sin embargo, el regulador puede decidir que el volumen que debe entregarse en cada periodo de liquidación debe ajustarse en función de las condiciones del sistema y ser inferior a la totalidad del compromiso de capacidad. La razón principal para introducir estas reglas es que las condiciones de escasez, identificadas a través del precio del mercado de referencia, pueden producirse en un momento en los que la carga es inferior a la demanda máxima para la que se dimensionó el CRM. Si, en esta situación, se exigiera a todos los titulares de RO que entregaran la totalidad de su compromiso de capacidad, algunos de ellos no podrían ser casados en el mercado y podrían verse penalizados de manera ineficiente.

Para evitar esta ineficiencia, el compromiso de capacidad puede escalarse a través de un factor específico. Este factor puede calcularse como la carga real (o, en determinados diseños, la demanda casada en el mercado de referencia) dividida por la demanda casada en la subasta del CRM.

El compromiso de capacidad también puede reducirse para tener en cuenta la presencia en el sistema de recursos que no vendieron opciones de fiabilidad, pero que pueden estar produciendo a bajo coste en un determinado periodo de liquidación. Por ejemplo, en Europa a las energías renovables intermitentes se les suelen asignar ratios de firmeza y suministros firmes bajos11, pero pueden estar produciendo a plena capacidad durante un determinado evento de estrés. En las fórmulas de liquidación puede incluirse un elemento de sustracción para tener en cuenta este efecto.

Las RO colombianas, irlandesas e italianas aplican una obligación de seguimiento de carga. Los reguladores irlandeses justificaron esta decisión afirmando que, con una obligación fija, la liquidación de la opción puede crear una especie de “ganancias caídas del cielo” para la demanda12, mientras que el objetivo del mecanismo es garantizar una cobertura adecuada frente a los precios altos (I-SEM, 2015). En Bélgica, la posibilidad de una obligación de seguimiento de carga se consideró en la fase de consulta, pero el diseño final introdujo finalmente una obligación fija, lo que refleja las preocupaciones de suficiencia que el CRM pretende abordar.

3.4. Precio de ejercicio e indexación

Otro elemento clave en el diseño de una opción de fiabilidad es la definición del precio de ejercicio para la liquidación de la opción (también conocido, en inglés, como strike price). Como ya se ha mencionado, este precio de ejercicio no es sólo un parámetro del contrato financiero, sino que se convierte en el umbral que permite identificar las condiciones de escasez, durante las cuales los recursos comprometidos tendrán que entregar su suministro firme. Puede considerarse como la frontera entre el funcionamiento normal del sistema a través del mercado de energía y un evento de escasez en el que debería activarse el mecanismo de capacidad.

Es importante recordar que el objetivo de un CRM es mejorar la fiabilidad del sistema, no la asequibilidad del suministro eléctrico como tal. Este último objetivo es de suma importancia en la descarbonización de los sectores eléctricos, especialmente en una situación como la vivida durante la crisis energética de 2022, pero debe perseguirse a través de mecanismos diferentes13. Una de las características más beneficiosas de las RO es su capacidad de minimizar la interferencia con el funcionamiento normal del mercado de energía. Las opciones sólo deberían activarse cuando la seguridad del suministro esté en riesgo, a través de un precio de mercado capaz de reflejar estos periodos críticos. Para que se cumplan estos principios, el precio de ejercicio debe fijarse lo suficientemente alto como para permitir un funcionamiento eficiente del mercado de energía. Además, debe estar sujeto a una fórmula de indexación que permita internalizar cualquier cambio relevante en los costes subyacentes.

Fijación del precio de ejercicio

El diseño original de las RO (Vázquez et al., 2002) proponía fijar el precio de ejercicio por encima de los costes variables de la gran mayoría de los recursos del mix de generación (por ejemplo, un 25 % por encima del coste variable del recurso más caro que se espera que produzca durante el periodo de entrega). La mayoría de los mecanismos de capacidad basados en RO han seguido de un modo u otro esta sugerencia. Colombia definió originalmente el precio de ejercicio como el coste variable de la tecnología de generación menos eficiente, que funcionara con fuel. En ISO-NE, el precio de ejercicio se fijaba mediante una unidad sustitutiva que funcionaba con fuel o gas, según cuál tuviera el coste más elevado. En Italia, el precio de ejercicio se fija antes de cada subasta como el coste variable de la tecnología con los costes de inversión más bajos del sistema, actualmente una turbina de gas. En Irlanda se aplicó el mismo planteamiento, pero con una característica innovadora. El precio de ejercicio se define como el coste variable de una central de baja eficiencia, que funcione con gas o fuelóleo, pero también tiene un valor mínimo, que refleja los costes de activación de una unidad de respuesta a la demanda de referencia. Con la adición de este mínimo se pretendía garantizar la neutralidad tecnológica del CRM y maximizar la contribución potencial de los recursos de demanda al mercado de capacidad.

El único sistema eléctrico que no se basa en los costes variables o de activación de una tecnología de referencia para calcular el precio de ejercicio de las RO es el belga. El debate sobre la definición del precio de ejercicio en este sistema se vio influido por la motivación que subyace a la introducción del CRM. Más allá de garantizar la seguridad del suministro eléctrico, las opciones de fiabilidad belgas tienen un objetivo secundario: evitar los denominados “beneficios extraordinarios” (windfall profits). Según Elia (2019a), estos beneficios surgen cuando las rentas inframarginales alcanzan niveles con los que no se contaba inicialmente al invertir en la capacidad. Sin embargo, las rentas inframarginales varían entre las distintas tecnologías. Por lo tanto, la primera discusión sobre este elemento de diseño fue si tener un precio de ejercicio único o un precio de ejercicio diferente para cada tecnología. Aunque esta posibilidad se evaluó en la literatura académica (Woodhouse, 2016), nunca se contempló para los CRM reales. El producto de fiabilidad negociado en el mercado de capacidad debe reflejar la contribución de los recursos a la seguridad del suministro y, por tanto, debe ser el mismo para todos los recursos. En el caso de las opciones de fiabilidad, esto significa que el precio de ejercicio debe ser único. Cualquier otro planteamiento supondría adquirir diferentes productos de diferentes recursos, con el problema de comparar estos productos, en el caso de que se adquieran en la misma subasta centralizada14.

El regulador belga era consciente de estos puntos críticos. También era consciente de que, si se fijaban precios de ejercicio diferentes, el precio máximo de la subasta también tendría que diferenciarse por tecnología. A la larga, este planteamiento llevaría a varias decisiones administrativas que conducirían de facto a un esquema de planificación y remuneración regulada, lo que obviamente no puede ser el objetivo de un CRM en un sector energético liberalizado. Por lo tanto, se decidió definir un precio de ejercicio único para todas las tecnologías. Sin embargo, durante la fase de consulta, se introdujo una excepción a esta norma, con el fin de permitir que los recursos de respuesta de demanda incluyan su propio precio de ejercicio como complemento de la oferta de precio-cantidad que presentan en la subasta de RO (el llamado precio de mercado declarado, o DMP, por sus siglas en inglés). Este precio de ejercicio debe reflejar sus costes de activación. Para el resto de las tecnologías, el precio de ejercicio no se fija sobre la base de una tecnología de referencia o una unidad sustitutiva, como en otros sistemas de RO, sino mediante un análisis econométrico de los precios del mercado diario registrados en el pasado. El objetivo es seleccionar un valor que garantice que un volumen significativo de capacidad ofertada en el mercado diario sea casado antes de alcanzar el precio de ejercicio. Como se analiza a continuación, este enfoque heterodoxo no fue resiliente frente a la crisis energética experimentada en Europa en 2022.

Indexación del precio de ejercicio

Para que las RO no interfieran en el mercado de energía en condiciones normales (cuando el sistema no está bajo estrés), el precio de ejercicio debe estar sujeto a una fórmula de indexación que permita reflejar los principales cambios en las variables utilizadas para fijar el precio de ejercicio en primer lugar. Dado que la mayoría de los precios de ejercicio de las RO hasta la fecha se han fijado teniendo en cuenta como tecnología de referencia una central térmica, el principal elemento de esta indexación lo representan sin duda los costes del combustible. Otro elemento de estas fórmulas en los mecanismos europeos es el coste de los derechos de emisión de carbono. El regulador también debe asegurarse de que las variables de la fórmula de indexación no puedan verse influidas por los titulares de las opciones, que de otro modo podrían intentar aumentar artificialmente el precio de ejercicio para que la opción no se active en el mercado.

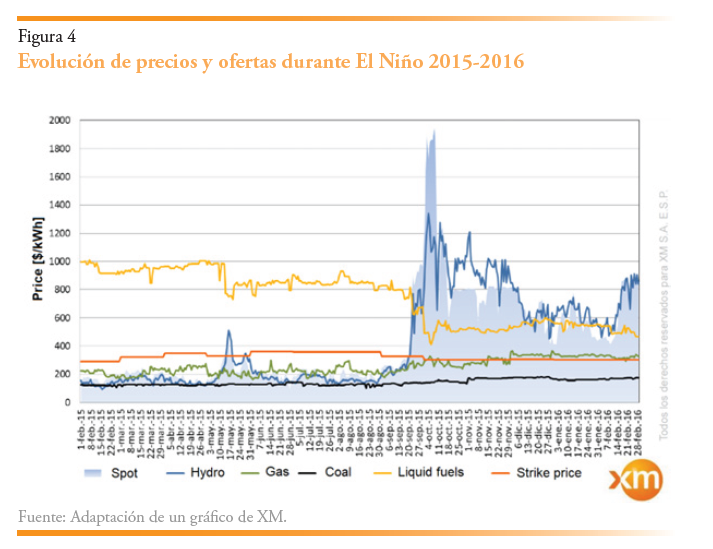

La importancia de unas fórmulas de indexación precisas ha quedado demostrada por la evolución reciente de las experiencias internacionales. El precio de ejercicio de las RO colombianas se indexó al precio del fuel oil nº. 6 en los mercados internacionales. El precio internacional de este combustible tuvo una fuerte tendencia decreciente después de 2012. Sin embargo, en el mercado colombiano no se registró la misma disminución en el precio de este combustible (y de otros combustibles fósiles para generación eléctrica). Por lo tanto, el precio de ejercicio bajó, pero los costos variables de las centrales térmicas no tuvieron la misma evolución y, en varios períodos, fueron muy superiores al precio de ejercicio. Cuando el sistema eléctrico colombiano sufrió el fenómeno de El Niño (año seco) en 2015/2016 y se activaron las opciones de fiabilidad, esta imprecisión en la fórmula de indexación hizo insostenibles los contratos de RO para algunos agentes del mercado. De hecho, varias centrales térmicas se enfrentaron a una pérdida económica neta para hacer frente a sus RO. En la figura 4 puede observarse la evolución del precio spot (área azul claro), el precio de ejercicio (línea naranja, actualizada mensualmente) y las ofertas de las distintas tecnologías en el mercado de la energía durante el fenómeno de El Niño. Para evitar ineficiencias similares en el futuro, el regulador colombiano tuvo que reformar la metodología de cálculo del precio de ejercicio de la opción15.

La crisis energética de 2022 también ha puesto a prueba los mecanismos que incluyen RO en Europa. Las fórmulas de indexación de las RO irlandesas e italianas permitieron internalizar la escalada del precio del gas natural. Las RO de estos dos sistemas de energía rara vez se activaron, ya que el precio de ejercicio seguía el aumento de los costes subyacentes. Desde el punto de vista de la regulación, éste era el resultado correcto, ya que la Unión Europea estaba atravesando una crisis de asequibilidad, no de suficiencia. Sin embargo, hubo que introducir algunos ajustes en las fórmulas de indexación. Italia, por ejemplo, aumentó la frecuencia con la que se actualiza el componente relativo al coste del gas natural en el precio de ejercicio (ARERA, 2022).

La crisis energética de 2022 también puso en tela de juicio el mecanismo belga. La elección de fijar el precio de ejercicio basándose en los precios del mercado diario registrados en el pasado no es sostenible en un escenario de precios de la electricidad muy elevados durante un largo periodo de tiempo por razones coyunturales. El primer año de entrega del CRM belga es 2025. En este momento, la propuesta es dividir el precio de ejercicio calculado antes de la crisis para los primeros contratos de RO en dos componentes, uno fijo y otro variable. El componente variable se actualizaría a posteriori, en función del precio del mercado diario registrado en cada mes (Elia, 2022). Esto significa que el precio de ejercicio sólo se conocería varios días después de la operación del sector eléctrico, perdiendo su papel original de indicador de estrés del sistema en el tiempo real.

3.5. Cobertura financiera para los consumidores

Las RO proporcionan una cobertura financiera contra precios de la electricidad muy elevados (asociados a condiciones de escasez). Sin embargo, esta cobertura financiera no siempre es directa. Los titulares de las opciones de fiabilidad deben devolver la diferencia entre el precio de mercado de referencia y el precio de ejercicio a través de la liquidación de la opción. La liquidación de la opción puede transferirse a los consumidores (cobertura directa), para que éstos cubran finalmente su demanda al precio de ejercicio de la RO. Sin embargo, los ingresos de la liquidación de la opción también pueden ser utilizados por el operador del sistema, que normalmente representa la demanda de todo el sistema en el CRM, para reducir los costes netos del mecanismo (cobertura indirecta). En este caso, el dinero recaudado a través de la liquidación de la opción y, si se aplican, de las penalizaciones explícitas, se resta del coste global de las primas de la opción pagadas a los titulares de RO, y esto permite reducir los cargos del CRM.

Ambos enfoques pueden encontrarse en experiencias internacionales. En ISO-NE, Italia y Bélgica, la cobertura financiera de las RO es indirecta y la liquidación de la opción se utiliza para reducir los cargos del CRM. En Colombia e Irlanda, la cobertura es directa y la liquidación de la opción se utiliza para reducir el precio pagado por los consumidores en el mercado de energía. En Irlanda, este enfoque dio lugar a otro debate sobre la necesidad de evitar el riesgo de un “agujero en la cobertura” (I-SEM, 2016). Este último puede definirse como una situación en la que los difference payments de los titulares de RO (la terminología irlandesa para la liquidación de las opciones) no son suficientes para proporcionar una cobertura a toda la demanda en un determinado intervalo de liquidación. Esto puede ocurrir, entre otras situaciones, debido a grandes cuotas de generación de renovables intermitentes en periodos de escasez. A estos recursos se les asignan ratios de firmeza bajos, por lo que sólo devolverían un pequeño difference payment en comparación con sus ingresos de mercado. Un agujero en la cobertura podría producirse también por el mecanismo de limitación de pérdidas, que puede reducir la liquidación no cubierta (subsección 3.2) cuando las penalizaciones acumuladas aplicadas a un determinado agente de mercado alcanzan un umbral predefinido. Los reguladores irlandeses decidieron que los difference payments de los titulares de RO deben complementarse, en caso necesario, para garantizar una cobertura total de toda la demanda bajo el umbral del CRM. Este flujo de caja complementario se cubrirá mediante un elemento aditivo en los cargos del CRM, socializándose así entre los consumidores.

3.6. Interacción con los contratos a largo plazo

Las RO son un contrato a largo plazo. Pueden firmarse varios años antes del periodo de entrega y su duración puede oscilar entre uno y más de diez años (para los nuevos recursos). Por lo tanto, las opciones de fiabilidad pueden interactuar con otros contratos a largo plazo que sus titulares puedan firmar para el mismo periodo de entrega. Por ejemplo, un titular de una opción de fiabilidad puede firmar un contrato de energía a largo plazo (por ejemplo, un contrato por diferencia bidireccional a un precio contractual determinado) basado en el mismo mercado de referencia de la opción de fiabilidad (por ejemplo, el mercado diario). Siempre que el precio del mercado de referencia supere el precio de ejercicio de la RO, este agente deberá devolver la diferencia entre el precio de mercado y el precio de ejercicio al operador del CRM y la diferencia entre el precio de mercado y el precio del contrato a la contraparte del contrato a largo plazo. El agente no puede ser la contraparte natural de ambos contratos, ya que recibe la remuneración del mercado una sola vez. Esto aumenta significativamente el riesgo asociado.

La interacción potencial entre las opciones de fiabilidad y los contratos a largo plazo siempre ha sido un elemento controvertido en la fase de diseño de los mecanismos de capacidad basados en RO. Los agentes del mercado suelen pedir normas que eximan a los titulares de la liquidación de la opción en caso de que su remuneración en el mercado de referencia esté limitada por un contrato a largo plazo. Sin embargo, la mayoría de los mecanismos de RO hasta la fecha no han aplicado este tipo de exenciones. Según el regulador belga, la firma de contratos de largo plazo forma parte de la estrategia de cobertura de riesgos de cada agente del mercado y pueden seguir estrategias muy diferentes. Por lo tanto, no es posible ni deseable internalizar los contratos a largo plazo en la liquidación de las opciones de fiabilidad. Los reguladores irlandeses reconocieron el riesgo al que puede enfrentarse un agente que firme a la vez una opción de fiabilidad y un contrato a largo plazo, pero sugirieron que los agentes del mercado resolvieran este problema ofreciendo a los consumidores contratos que se liquiden sólo hasta el precio de ejercicio de la opción de fiabilidad, ya que, a partir de ese precio, los consumidores estarían cubiertos por la opción de fiabilidad. Hay que subrayar que este diseño sería posible gracias a la cobertura financiera directa que las RO irlandesas ofrecen a los consumidores (subsección 3.5).

En cualquier caso, debe tenerse en cuenta que la mayoría de los contratos de RO se firman varios años antes del periodo de entrega. La liquidez de los mercados de electricidad a largo plazo disminuye bruscamente más allá del horizonte temporal de dos o tres años. Por lo tanto, los agentes deberían poder reorientar su estrategia de contratación (o rediseñar sus contratos), teniendo en cuenta las opciones de fiabilidad que han firmado, antes del periodo de entrega.

4. RECOMENDACIONES REGULATORIAS

Basándose en el análisis exhaustivo de los elementos de diseño de las RO presentado en la sección 3, en esta sección se extraen algunas recomendaciones regulatorias. Para algunos elementos de diseño, no es posible definir un diseño óptimo, ya que debe perseguirse un equilibrio entre diferentes objetivos. Para otras características, tanto la teoría regulatoria como las experiencias internacionales muestran más claramente el beneficio de una determinada opción.

La selección del mercado de referencia es una decisión clave que el regulador tiene que tomar cuando introduce RO. No es posible definir un diseño óptimo, ya que en la selección pueden intervenir diversos objetivos regulatorios. A continuación, se enumeran estos objetivos contrapuestos junto con el diseño de la RO que puede favorecer su consecución.

- Maximizar la cobertura financiera de los consumidores en condiciones de escasez. La selección de un único mercado de referencia puede proporcionar una cobertura más completa frente a precios elevados a aquellos consumidores que puedan adquirir la mayor parte de su demanda en el mercado de referencia.

- Minimizar el riesgo percibido por los agentes del mercado. Los agentes del mercado pueden tener diferentes características que influyan en el riesgo percibido. Los recursos inflexibles pueden verse favorecidos por un único mercado de referencia alejado de la operación en el tiempo real, como el del día anterior. Los recursos flexibles pueden verse favorecidos por la selección de múltiples mercados de referencia (si el mercado del día anterior señala condiciones de escasez y no han sido casados, tienen tiempo para reaccionar en subastas posteriores y cumplir su compromiso). Todos los recursos percibirían un menor riesgo con obligaciones de seguimiento de carga.

- Minimizar la alteración del equilibrio entre los distintos segmentos del mercado. La selección de un único mercado de referencia tiende a concentrar la liquidez del mercado mayorista en ese segmento específico del mercado. Un diseño basado en múltiples mercados de referencia puede permitir a las contrapartes de las RO seguir su estrategia habitual de puja, sin alterar el equilibrio entre los segmentos del mercado.

- Proporcionar cobertura frente a eventos de escasez cuya naturaleza podría ser incierta. Las RO basadas en un único mercado de referencia protegen el sistema frente al tipo de condiciones de escasez que revela ese segmento de mercado (por ejemplo, problemas de suficiencia para el mercado diario). Cuando la incertidumbre sobre el tipo de condiciones de escasez que se esperan en el futuro es grande, un diseño basado en múltiples mercados de referencia puede proporcionar una mejor cobertura.

En cuanto a las penalizaciones por incumplimiento, hay dos enfoques que pueden aplicarse de manera eficiente: i) una penalización explícita “ortodoxa” y ii) el refuerzo de la penalización “implícita”, representada por la liquidación de la opción descubierta, a través de un precio de escasez administrativo. Este último puede ser complejo de diseñar, ya que el regulador debe definir en qué segmento del mercado se aplica (preferiblemente, en el propio mercado de referencia) y si esta señal debe transferirse a otros segmentos del mercado y cómo. Una vez aplicado, el ASP tiene la ventaja de enviar la señal de que el sistema está bajo estrés a todos los recursos del sistema, no sólo a los titulares de RO 16. Además, si se define una curva de precios administrativos, la penalización no será fija, sino que crecerá a medida que la condición de escasez se agrave (aunque podría obtenerse el mismo efecto mediante una penalización explícita con una tasa de penalización variable). Las penalizaciones explícitas ortodoxas tienen la ventaja de estar incluidas en el contrato de RO. Por lo tanto, no están sujetas a cambios posteriores en el diseño del mercado. Las penalizaciones explícitas también están más alineadas con los principios subyacentes de las opciones de fiabilidad. De hecho, pueden aplicarse basándose únicamente en los precios del mercado, sin recurrir a los parámetros técnicos (menos interpretables por parte de los agentes del mercado), que suelen utilizarse para activar las ASP. En ambos casos, la tasa de penalización o el precio de escasez administrativo deben reflejar el daño económico que el incumplimiento del titular de la RO está causando al sistema. El parámetro que mejor refleja este daño es sin duda el VOLL17.

Los mecanismos de limitación de pérdidas pueden ser muy relevantes para reducir el riesgo percibido por los agentes del mercado, especialmente si se introducen penalizaciones significativas. Sin embargo, no existe ninguna justificación teórica para establecer un límite a la pérdida económica que puede sufrir el titular de una RO igual a la prima total de la opción. Este planteamiento podría incentivar comportamientos oportunistas. Una alternativa más eficiente es definir el límite de pérdidas en función del CONE utilizado para definir el límite de precios en la subasta de RO. Este parámetro puede cambiar de una subasta a otra, pero no es muy volátil y garantiza que los recursos que firmaron opciones de fiabilidad en diferentes subastas se enfrenten a condiciones similares. El mecanismo de limitación de pérdidas también debe incluir algunas normas que incentiven a los recursos que hayan alcanzado el límite a seguir suministrando su oferta firme.

En cuanto al precio de ejercicio, hay que señalar que el valor de las opciones de fiabilidad se ve afectado por el precio de ejercicio. Cuanto mayor sea el precio de ejercicio, menor será el valor de la RO para los consumidores y menor la prima que los recursos necesitan para venderla. La primera recomendación, por tanto, es fijar un precio de ejercicio único para todos los recursos y tecnologías que participan en el CRM. Esto es especialmente relevante para mecanismos en los que la adquisición de las RO se produce de forma centralizada. Múltiples precios de ejercicio implican múltiples productos de fiabilidad, que no podrían ni deberían adquirirse en la misma subasta como productos equivalentes.

Las experiencias internacionales han demostrado que el mejor enfoque para definir el precio de ejercicio es utilizar una unidad de referencia con costes variables elevados. La unidad de referencia debe definirse antes de cada subasta y no debe modificarse para los contratos firmados en esa licitación. De hecho, el precio de ejercicio tiene un impacto significativo en la oferta que los agentes del mercado presentan en la subasta y deberían ser capaces de prever su evolución en el tiempo. Además, la fórmula de indexación debe conocerse de antemano y abarcar todas las partidas que pueden afectar a los costes variables de la unidad de referencia. Los índices utilizados en la fórmula de indexación deben ser capaces de reflejar los cambios que se estén realmente registrando en el sector eléctrico (por ejemplo, evitando precios internacionales que puedan no estar totalmente correlacionados con los precios nacionales). La frecuencia de las actualizaciones debe ser lo suficientemente alta como para reflejar cualquier cambio relevante en los costes. La definición del precio de ejercicio y la fórmula de indexación deben permitir a los titulares de las RO conocer el precio de ejercicio con suficiente antelación con respecto a la operación del mercado de referencia, para que puedan estimar cuándo podría activarse la opción de fiabilidad y requerirse su suministro firme.

Normalmente, se han utilizado centrales térmicas de baja eficiencia como unidades sustitutivas para calcular el precio de ejercicio de los RO. Según algunos reguladores, este enfoque puede desincentivar la participación de los recursos de respuesta de la demanda, que pueden tener costes de activación superiores al precio de ejercicio. Por esta razón, algunos reguladores, como en Irlanda, introdujeron un precio mínimo en el cálculo del precio de ejercicio, que refleja el coste de activación representativo de un recurso de respuesta de demanda. Sin embargo, estos recursos pueden tener una gama muy amplia de costes de activación. La selección del coste de activación representativo, por lo tanto, debe perseguir un equilibrio entre dos objetivos no alineados, es decir, i) la eliminación de las barreras a la participación de los recursos de demanda en el CRM y ii) la fijación de un precio de ejercicio que proporcione una cobertura financiera suficiente a los consumidores. Esta tarea puede complicarse aún más por la falta de datos y estimaciones fiables sobre los costes de activación de los recursos de respuesta de demanda en el sector eléctrico. Por último, puede resultar difícil definir una fórmula de indexación para los costes de activación de la respuesta de demanda. Todas estas complejidades sugieren que la selección de recursos de respuesta de demanda como unidades de referencia para el cálculo del precio de ejercicio es una decisión que debe tomarse con cautela, sujeta a una evaluación exhaustiva de beneficios y riesgos.

Los enfoques alternativos para la definición del precio de ejercicio que no se basan en una unidad de referencia, como el precio de ejercicio de la RO belga basado en los precios históricos del mercado diario, revelaron importantes ineficiencias en periodos en los que se registran cambios significativos en la dinámica de los precios, como durante la crisis energética de 2022.

En cuanto a la cobertura financiera para los consumidores, se han presentado dos enfoques: i) una cobertura directa, mediante la cual los consumidores reciben la liquidación de la opción en cada intervalo de liquidación en que el precio de mercado supera el precio de ejercicio, y ii) una cobertura indirecta, que consiste en utilizar la liquidación de RO para reducir los cargos del CRM. Aunque el segundo diseño es más común en las experiencias internacionales, una cobertura directa puede facilitar la liquidación de otros contratos a largo plazo que los generadores y los consumidores puedan haber firmado. Estos contratos forman parte de la estrategia de cobertura de riesgo de cada agente del mercado, tienen diseños muy heterogéneos y no pueden internalizarse en la liquidación de las opciones de fiabilidad. Sin embargo, si se proporciona una cobertura financiera directa a los consumidores, es posible internalizar la RO en los nuevos contratos a largo plazo que se firmen tras la introducción de la CRM, de modo que estos contratos se liquiden sólo hasta el precio de ejercicio de la opción de fiabilidad. Otra ventaja potencial de la cobertura directa es que podría dar lugar a una mejor aceptación del CRM entre los consumidores.

5. CONCLUSIONES

Se prevé que el papel de los mecanismos de capacidad en los sectores eléctricos liberalizados aumente en un futuro próximo. Más allá de las reformas del mercado que puedan emprenderse, especialmente en Europa, como respuesta a la crisis energética de 2022, la transición energética exige instrumentos de largo plazo que impulsen el sistema hacia una combinación de recursos que garantice la seguridad de suministro. Las opciones de fiabilidad son un tipo de producto de fiabilidad que está ganando consenso por su escasa interferencia con el mercado de la energía. También presentan otras ventajas si se comparan con otros productos de fiabilidad, en términos de resistencia a un aumento de la elasticidad de la demanda, participación transfronteriza eficiente y reducción del poder de mercado. Introducidas originalmente en Colombia en 2006, las opciones de fiabilidad están ahora muy extendidas en Europa, donde se han implantado en tres sistemas eléctricos: Irlanda, Italia y Bélgica.

Este artículo ofrece una evaluación exhaustiva de los elementos de diseño de las opciones de fiabilidad, revelando la amplia variedad de diseños diferentes que pueden esconderse tras la etiqueta de RO. Para cada elemento de diseño, el artículo ofrece primero una base teórica que debe guiar la selección del diseño óptimo y, a continuación, presenta algunos problemas de aplicación práctica a partir de la revisión de experiencias internacionales. Este enfoque permite extraer algunas recomendaciones pragmáticas, que se presentan a continuación.

Las RO son opciones físicas de compra que obligan al vendedor a entregar su suministro firme siempre que el precio de un mercado de referencia supere un precio de ejercicio predefinido y a devolver a la contraparte (normalmente el operador del sistema) la diferencia entre el precio de mercado y el precio de ejercicio, es decir, la liquidación de la opción. Las principales alternativas para la selección del mercado de referencia son un único mercado de referencia, más o menos próximo a la operación en el tiempo real del sistema, o múltiples mercados de referencia. La selección del mercado de referencia debe perseguir un equilibrio entre objetivos contrapuestos, como la maximización de la cobertura financiera para los consumidores, la minimización del riesgo percibido por los agentes del mercado, o la necesidad de no alterar el equilibrio entre los distintos segmentos del mercado.

Las opciones de fiabilidad deben incluir penalizaciones por incumplimiento. Esto puede lograrse bien mediante una penalización explícita que se aplique cuando el titular de la opción de fiabilidad no entregue su suministro firme en condiciones de escasez, bien mediante la aplicación de un precio administrativo de escasez en el mercado de referencia, que refuerce la señal enviada por la liquidación de la opción. Ambos enfoques, si se diseñan adecuadamente, proporcionan resultados similares, pero es importante que la penalización sea proporcional al valor de pérdida de carga, lo que refleja el daño económico que el incumplimiento puede provocar en la realidad. Si este planteamiento aumenta el riesgo percibido por los agentes de mercado, éste podrá reducirse mediante un mecanismo de limitación de pérdidas, con un techo de pérdida acumulada proporcional al coste del nuevo entrante.

El precio de ejercicio de la opción de compra debería ser el mismo para todos los titulares de RO casados en la misma subasta. De hecho, diferentes precios de ejercicio generarían diferentes productos de fiabilidad y estos últimos no deberían contratarse en la misma licitación como servicios equivalentes. El mejor enfoque para definir el precio de ejercicio es utilizar los costes variables de una unidad de referencia, normalmente una central térmica de baja eficiencia. El precio de ejercicio debe estar sujeto a una fórmula de indexación que incluya todos los elementos de coste relevantes y actualizarse con una frecuencia suficiente para reflejar cualquier cambio significativo esperado. El precio de ejercicio también puede internalizar los costes de activación de la respuesta de demanda, pero este diseño implica algunas complejidades y sólo debería introducirse tras una evaluación exhaustiva de los beneficios y los riesgos.

La cobertura proporcionada a los consumidores a través de las RO debería ser directa, es decir, la liquidación de la opción debería ponerse directamente a disposición de los usuarios finales en cada periodo de liquidación, reduciendo así el precio que pagan en el mercado de la energía. Este enfoque puede facilitar la liquidación de otros contratos a largo plazo que generadores y consumidores puedan firmar de manera bilateral y también puede mejorar la aceptación del CRM entre los consumidores.

Las recomendaciones formuladas en este artículo pueden ser útiles para los reguladores y responsables políticos interesados en introducir opciones de fiabilidad en sus sistemas eléctricos. En pro de la concisión, este artículo no ha profundizado intencionadamente en la participación de los recursos no convencionales en los esquemas de RO. El diseño de las opciones de fiabilidad puede influir en el tipo de participación que cabe esperar de las energías renovables intermitentes, la respuesta de la demanda, los activos de almacenamiento o incluso los recursos transfronterizos. Algunos reguladores europeos han decidido flexibilizar algunos requisitos de los contratos de RO para fomentar la participación de estas tecnologías en el CRM. La investigación futura debería centrarse en este tema, revisando los distintos enfoques que pueden encontrarse en Europa y evaluando los pros y los contras de definir productos de RO específicos para los recursos no convencionales.

REFERENCIAS

ACER, Agency for the Cooperation of Energy Regulators. (2013). Capacity Remuneration Mechanisms and The Internal Market for Electricity.

ACER, Agency for the Cooperation of Energy Regulators. (2022a). Security of EU Electricity Supply in 2021: Report on Member States Approaches to Assess and Ensure Adequacy.

ACER, Agency for the Cooperation of Energy Regulators. (2022b). ACER’s Final Assessment of the EU Wholesale Electricity Market Design.

ARERA, Autorità di Regolazione per Energia, Reti a Ambiente. (2022). Modifiche e integrazioni urgenti alla metodologia per la definizione del prezzo di esercizio del mercato della capacità, di cui alla deliberazione dell’Autorità 363/2019/R/EEL.

Bajo-Buenestado, R. (2021). Operating Reserve Demand Curve, Scarcity Pricing and Intermittent Generation: Lessons from the Texas ERCOT Experience. Energy Policy, vol. 149, art. 112057.

Batlle, C., Mastropietro, P., Rodilla, P. y Pérez-Arriaga, I. J. (2022). Resource Adequacy in Decarbonizing Power Systems: Lessons Learned from Both Sides of the Atlantic. En: Capacity Mechanisms in the EU Energy Markets: Law, Policy, and Economics. Oxford University Press, ISBN 9780192849809.

Batlle, C., Schittekatte, T. y Knittel, C. (2022a). Power Price Crisis in the EU: Unveiling Current Policy Responses and Proposing a Balanced Regulatory Remedy. CEEPR-WP, 2022004.

Batlle, C., Schittekatte, T. y Knittel, C. (2022b). Power Price Vrisis in the EU 2.0+: Desperate Times Call for Desperate Measures. MITEI-WP, 2022-02.

Batlle, C., Schittekatte, T., Mastropietro, P. y Rodilla, P. (2023). The EU Commission’s Proposal for Improving the Electricity Market Design: Treading Water, But Not Drowning. CEEPR Research Commentary, 2023-03.

Batlle, C., Vázquez, C., Rivier, M. y Pérez-Arriaga, I. J. (2007). Enhancing Power Supply Adequacy in Spain: Migrating from Capacity Payments to Reliability Options. Energy Policy, vol. 35, iss. 9, pp. 4545-4554.

BEIS, Department for Business, Energy & Industrial Strategy (United Kingdom). (2022). Review of Electricity Market Arrangements. Consultation Document.

Brito-Pereira, P., Mastropietro, P., Rodilla, P., Barroso, L. A. y Batlle, C. (2022). Adjusting the Aim of Capacity Mechanisms: Future-Proof Reliability Metrics and Firm Supply Calculations. Energy Policy, vol. 164, art. 112891.

Chaves, J. P., Cossent, R., Gómez San Román, T., Linares, P. y Rivier, M. (2023). An Assessment of the European Electricity Market Reform Options and a pragmatic Proposal. EPRG Working Paper, 2305. Cambridge Working Paper in Economics 2325.

CREG, Comisión de Regulación de Energía y Gas. (2006). Resolución CREG071-2006, por la cual se adopta la metodología para la remuneración del Cargo por Confiabilidad en el Mercado Mayorista de Energía.

CREG, Comisión de Regulación de Energía y Gas. (2016). Precio de escasez. Documento CREG156 del 26 de diciembre de 2016.

EC, European Commission. (2017). State aid No. SA.44464 (2017/N) – Ireland - Irish Capacity Mechanism.

EC, European Commission. (2018). State Aid SA.42011 (2017/N) - Italy - Italian Capacity Mechanism.

EC, European Commission. (2019). Regulation (EU) 2019/943 of the European Parliament and of the Council of 5 June 2019 on the Internal Market for Electricity. Part of the so-called Clean Energy Package.

EC, European Commission. (2021). Belgium – Capacity Remuneration Mechanism. Commission Decision on the Aid Scheme SA.54915.

Elia. (2019a). CRM Design Note: Payback Obligation. Released on 2 October 2019.

Elia. (2019b). CRM Design Note: Availability Obligations and Penalties. Released on 13 September 2019.

Elia. (2022). Working Group Adequacy #11. Presentation for the WG meeting on 13 October 2022.

ESIG, Energy Systems Integration Group. (2023). Ensuring Efficient Reliability: New Design Principles for Capacity Accreditation. Report of the Redefining Resource Adequacy Task Force.

Fraunholz, C., Keles, D. y Fichtner, W. (2021). On the Role of Electricity Storage in Capacity Remuneration Mechanisms. Energy Policy, vol. 149, art. 112014.

Gorman, W. (2022). The Quest to Quantify the Value of Lost Load: A Critical Review of The Economics of Power Outages. The Electricity Journal, vol. 35, iss. 8, art. 107187.

I-SEM, Integrated Single Electricity Market. (2015). Capacity Remuneration Mechanism: Detailed Design. Decision Paper SEM-15-103.

I-SEM, Integrated Single Electricity Market. (2016). Capacity Remuneration Mechanism: Detailed Design. Third Decision Paper SEM-16-039.

ISO New England, Independent System Operator of New England. (2018). Settlements Forum 2018 Q1.

Keppler, J. H. (2017). Rationales for Capacity Remuneration Mechanisms: Security of supply Externalities and Asymmetric Investment Incentives. Energy Policy, vol. 105, pp. 562570.

Komorowska, A., Kaszynski, P. y Kaminski, J. (2023). Where Does the Capacity Market Money Go? Lessons Learned from Poland. Energy Policy, vol. 173, art. 113419.

Kozlova, M., Huhta, K. y Lohrmann, A. (2023). The Interface between Support Schemes for Renewable Energy and Security of Supply: Reviewing Capacity Mechanisms and Support Schemes for Renewable Energy in Europe. Energy Policy, vol. 181, art. 113707.

Mastropietro, P., Fontini, F., Rodilla, P. y Batlle, C. (2018). The Italian Capacity Remuneration Mechanism: Critical Review and Open Questions. Energy Policy, vol. 123, pp. 659669.

Mastropietro, P., Rodilla, P. y Batlle, C. (2015). National Capacity Mechanisms in the European Internal Energy Market: Opening the Doors to Neighbours. Energy Policy, vol. 82, pp. 3847.

Mastropietro, P., Rodilla, P. y Batlle, C. (2017). Performance Incentives in Capacity Mechanisms: Conceptual Considerations and Empirical Evidence. Economics of Energy & Environmental Policy, vol. 6, no. 1, pp. 149-163.

Mastropietro, P., Rodilla, P., Rivier, M. y Batlle, C. (2024). Reliability Options: Regulatory Recommendations for the Next Generation of Capacity Remuneration Mechanisms. Energy Policy, vol. 185, art. 113959.

Meeus, L., Batlle, C., Glachant, J. M., Hancher, L., Pototschnig, A., Ranci, P. y Schittekatte, T. (2022). The 5th EU Electricity Market Reform: A Renewable Jackpot for All Europeans Package?. FSR Policy Brief 2022/59.

Newbery, D. (2016). Missing Money and Missing Markets: Reliability, Capacity Auctions and Interconnectors. Energy Policy, vol. 94, pp. 401410.

Potomac Economics. (2009). 2008 Assessment of the Electricity Markets in New England. Independent Market Monitoring report.

Pototschnig, A., Glachant, J. M., Meeus, L. y Ranci, P. (2022). Recent Energy Price Dynamics and Market Enhancements for the Future Energy Transition. FSR Policy Brief 2022/5.

Rodilla, P. y Batlle, C. (2012). Security of Electricity Supply at the Generation Level: Problem Analysis. Energy Policy, vol. 40, pp. 177185.

Vázquez, C., Rivier, M. y Perez-Arriaga, I. J. (2002). A Market Approach to Long-Term Security of Supply. IEEE Transactions on Power Systems, vol. 17, iss. 2, pp. 349357.

Woodhouse, S. (2016). Decentralized Reliability Options: Market Based Capacity Arrangements. In: Future of Utilities, Utilities of the Future. Academic Press. ISBN 9780128042496.

NOTAS

♦ La discusión desarrollada en este artículo se beneficia del trabajo de análisis regulatorio parcialmente apoyado por la financiación del programa RETOS COLABORACIÓN del Ministerio de Ciencia e Innovación y la Agencia Estatal de Investigación (Proyecto MODESC, con número de referencia RTC2019-007315-3) y del programa MISIONES del Centro para el Desarrollo Tecnológico Industrial (CDTI) del Ministerio de Ciencia e Innovación (subvención MIG-20201002). No obstante, las opiniones expresadas en este artículo son exclusivamente las de los autores y no reflejan necesariamente las de la entidad financiadora ni las de las instituciones en las que los autores desarrollan su actividad investigadora.

* Instituto de Investigación Tecnológica, Universidad Pontificia Comillas.

** Instituto de Investigación Tecnológica, Universidad Pontificia Comillas; MIT Energy Initiative y Florence School of Regulation.

1 Este artículo se basa y adapta los contenidos de Mastropietro et al. (2024). I

2 Las opciones de fiabilidad proporcionan una cobertura financiera para el comprador y, por tanto, no se puede considerar que el presupuesto dedicado a su adquisición suponga una simple adición al coste del suministro eléctrico, ya que su introducción altera otros costes del suministro, especialmente los relacionados con la energía no servida.

3 El límite de precio máximo aplicado en el mercado eléctrico europeo está muy alejado de los valores de pérdida de carga (VOLL, en sus siglas en inglés) calculados para los países europeos, que podrían alcanzar los 68 887 €/MWh en algunos Estados miembros (ACER, 2022a).

4 Otros productos de fiabilidad comúnmente comercializados en los mercados de capacidad son, por ejemplo, unos contratos de capacidad que requieran a los recursos comprometidos la entrega de su suministro firme cuando el operador del sistema así lo solicite, en función de algún parámetro técnico del sistema. Estos contratos de capacidad no tienen un producto financiero asociado y comúnmente se basan en una remuneración fija y una penalización por incumplimiento.

5 En realidad, en un mercado con una demanda de electricidad totalmente elástica, resultaría imposible definir la energía no servida o un evento de pérdida de carga, porque en teoría, a medida que el precio se incrementa, los consumidores renuncian a consumir (Brito-Pereira et al., 2022).

6 La situación puede volverse más compleja en caso de condiciones de escasez regional que afecten a más de un sistema eléctrico. En este caso, incluso con un diseño de RO, puede ser necesario introducir algún tipo de nominación condicional que permita que la electricidad fluya en dirección al sistema eléctrico que pagó por ella a través de un CRM, como proponen Mastropietro et al. (2015).

7 Por ejemplo, un recurso al que se le asigna un suministro firme igual a 80 MW firma un contrato de opción de fiabilidad por esta cantidad. En una hora determinada, este recurso casa 50 MW a 75 €/MWh en el mercado diario, y luego 30 MW en el mercado intradiario a 200 €/MWh. Si la opción de fiabilidad se basa en múltiples mercados de referencia y su precio de ejercicio es igual a 150 €/MWh, la opción se activaría sólo en el mercado intradiario y el recurso tendría que devolver 30 MW · (200-150 €/MWh) = 1.500 €.

8 El valor administrativo se define siguiendo un complejo conjunto de reglas que tienen como objeto reflejar el nivel de escasez en el sistema.

9 Si el precio del mercado de referencia es 1.000 €/MWh y el precio de ejercicio de la opción es 300 €/MWh, el titular de RO ganaría 300 €/MWh si produce y perdería 700 €/MWh si no produce. Un agente que no firmara una opción de fiabilidad ganaría 1.000 €/MWh si produce y 0 (cero) si no produce. La diferencia entre producir y no producir es, en ambos casos, una pérdida neta de 1.000 €/MWh.

10 En la fase de consulta, el valor del AMT en discusión era alrededor de un tercio del precio de ejercicio (Elia, 2019b).

11 Las ratios de firmeza (de-rating factors, en inglés, o también capacity credits, en Estados Unidos) se multiplican por la capacidad instalada de un recurso para calcular su suministro firme. Éste representa la cantidad de producto de fiabilidad que el recurso puede vender en el mercado de capacidad y se compromete a entregar durante las condiciones de escasez. Los factores de de-rating deben reflejar la contribución esperada del recurso a la fiabilidad del sistema. Las metodologías para el cálculo de las ratios de firmeza exceden el ámbito de este artículo. Véase Brito-Pereira et al. (2022) y ESIG (2023) para más detalles.

12 Cuando la carga es inferior a la demanda punta para la que se dimensionó el CRM, una obligación fija exigiría a los recursos comprometidos liquidar la opción por la totalidad de su compromiso de capacidad, proporcionando una cobertura financiera superior a la necesaria para cubrir la demanda real registrada en el sistema.

13 Véase el debate en BEIS (2022), ACER (2022b) y las propuestas de Batlle et al. (2022b, c) para introducir opciones de asequibilidad (affordability options), es decir, opciones de compra específicas con una liquidación de largo plazo que proporcionarían una cobertura financiera a los consumidores.