El riesgo de tipo de interés llega a los bancos centrales

Fecha: mayo 2024

Ángel Berges y Salvador Jiménez*

Riesgo tipo de interés, bancos centrales, política monetaria, descuadre de balance, pérdidas

Cuadernos de Información Económica, N.º 300 (mayo-junio 2024)

Al hilo de los problemas en varios bancos estadounidenses, hace un año abordábamos la problemática en torno al riesgo de tipo de interés en los balances bancarios, y la adecuación del marco regulatorio y de afloración contable del mismo. Pues bien, ese riesgo de tipo de interés, y muy especialmente el implícito en un excesivo descuadre de vencimientos y/o repreciaciones de activos y pasivos, alcanza ahora con toda su plenitud a los bancos centrales, algunos de los cuales ya han registrado beneficio cero (o pérdidas) en el ejercicio de 2023, y con altas probabilidades de registrar pérdidas en ejercicios futuros. El análisis de dichos descuadres nos puede permitir una aproximación al riesgo de interés en dichos bancos centrales y al horizonte de afloración del mismo.

En marzo de 2023 se produjo la quiebra de Sillicon Valley Bank (SVB), posteriormente seguida por las de Signature Bank y First Republic Bank. Más allá del tamaño o de la especialización regional, lo que verdaderamente tenían en común las tres entidades, y lo que sin duda fue la causa de su caída, fue un excesivo riesgo de interés y de liquidez, al combinar una elevada posición larga en bonos a largo plazo y a tipo fijo –por casi la mitad de su balance, en el caso de SVB–, y una contrapartida en el pasivo que descansaba en depósitos de corto plazo, sometidos a un riesgo de repreciación que estrecharía el margen o a una retirada masiva de los mismos, como efectivamente sucedió.

La intensidad y rapidez con que ambos riesgos –interés y liquidez– se materializaron y retroalimentaron, provocando el colapso de SVB y su contagio a otros bancos con estructuras similares, así como la necesidad de intervención por parte de las autoridades competentes –FED, Tesoro, Garantía de Depósitos– para frenar un contagio más generalizado, puso en cuestión el marco de regulación, supervisión y reconocimiento contable de dichos riesgos, como analizábamos en Alberni et al. (2023).

Ahora que los ecos de aquellos episodios de riesgo de interés en bancos privados parecen haberse apagado, nos enfrentamos al hecho de que esos mismos riesgos están empezando a manifestarse en los bancos centrales, con una intensidad notable, aunque con un origen diferente: no surgen de posiciones especulativas en la curva de tipos, sino de la ejecución de la política monetaria. Además, estas implicaciones son bastante diferentes, dado que existen mecanismos de absorción o incluso corrección de esos desequilibrios, algo que no ocurría en los bancos estadounidenses mencionados que fueron intervenidos.

Ahora que los ecos de aquellos episodios de riesgo de interés en bancos privados parecen haberse apagado, nos enfrentamos al hecho de que esos mismos riesgos están empezando a manifestarse en los bancos centrales, con una intensidad notable.

En términos de sensibilidad al riesgo de interés, cabe señalar que el balance de la Fed o del BCE no difieren mucho del mencionado descuadre que presentaba el balance de SVB. Para explicar esto, recordemos que los ingresos financieros de los bancos centrales proceden, fundamentalmente, de: i) los intereses cobrados a los bancos comerciales por el dinero prestado a los mismos; ii) los ingresos financieros procedentes de las adquisiciones financieras de los programas de las compras de activos (en el caso de bancos centrales de la zona del euro, serían los ingresos procedentes de las inversiones del programa de compra de activos (APP, por sus siglas en inglés) y del programa de compras de emergencia frente a la pandemia (PEPP, por sus siglas en inglés); iii) otros ingresos procedentes de las reservas en moneda extranjera y otras inversiones que también generan ingresos.

En el debe de la cuenta, los gastos financieros son, principalmente, los intereses pagados a los bancos comerciales por sus depósitos u otras colocaciones como “repos”, mantenidos en el banco central. La diferencia entre ingresos financieros y gastos financieros conforma el margen de intereses, tras el cual la cuenta de resultados debe absorber los gastos de explotación, y eventualmente las dotaciones a provisiones, o liberación de las mismas, que en los últimos años han jugado un papel muy relevante en algunos bancos centrales, como abordamos más adelante.

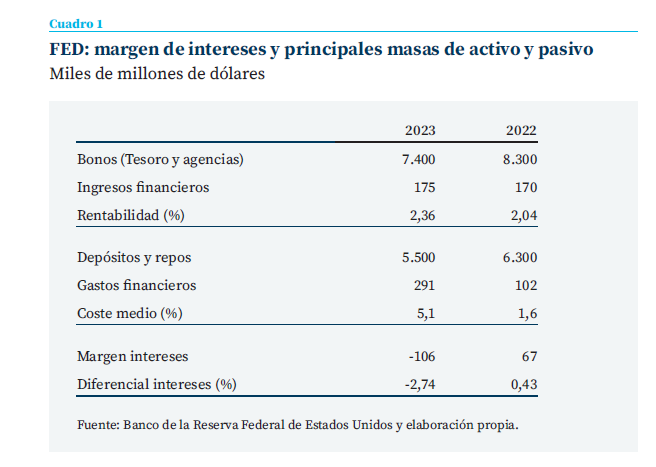

Consideremos en primer lugar la Reserva Federal Estadounidense, sobre la base de sus estados financieros auditados correspondientes al ejercicio de 2023 (FED, 2024). Su balance agregado al cierre de dicho ejercicio se eleva a 7,8 billones de dólares. La principal materialización de su balance en el activo son las tenencias de bonos del Tesoro compradas en los programas de quantitative easing, y que suponen casi 5 billones, a los que añadir otros 2,4 billones de bonos emitidos por agencias federales, como “Fannie Mae” o “Freddie Mac”. Ambas carteras de bonos, que suman 7,4 billones de dólares (más del 90 % del balance) tienen un largo plazo hasta su vencimiento (más de siete años, en promedio) y generan una rentabilidad media de apenas un 2,2 %, muy por debajo de los actuales niveles de tipos, en la medida en que fueron comprados en la época de tipos extremadamente reducidos.

Frente a esa cartera de bonos a largo plazo y tipos fijos muy reducidos, la principal partida en el pasivo son los depósitos de entidades financieras, por importe de 3,2 billones, a los que sumar 1,4 billones de pasivos por operaciones de “repo” también frente a entidades financieras. Ambos tipos de pasivos, cuya suma representa un 55 % del balance, conllevan unos costes financieros vinculados a los tipos actuales, y ciertamente muy por encima de los tipos que devengan los bonos en el activo.

El cuadro 1 muestra de forma muy resumida la evolución del margen de intereses de la FED en los dos últimos años, que ha pasado de 67.000 millones positivos en 2022 a 106.000 millones negativos en 2023. La clave de este deterioro se halla en que, mientras los ingresos financieros apenas han aumentado, al estar vinculados mayoritariamente a bonos a tipo fijo, los gas- tos financieros lo han hecho con gran intensidad (casi triplicándose), al estar vinculados la mayoría de los pasivos (depósitos y repos) a los tipos de referencia monetarios, que pasaron del 1 % al inicio de 2022 al 5-5,5 % durante prácticamente todo 2023.

La cuenta de resultados de la FED se completa con los gastos de explotación (9.200 millones de dólares) y, sobre todo, con una partida de transferencias al Tesoro que, tras un flujo positivo (dividendos) de 58.800 millones en 2022, en 2023 registra un flujo negativo de 114.000 millones, que podría ser considerado un “dividendo negativo”, a cuenta de dividendos futuros, cuando los haya. Tras dicho “ajuste” la FED presenta un resultado neto final de 1.487 millones.

A continuación, realizamos un ejercicio similar para el caso europeo, si bien hay que tener en cuenta que el Eurosistema consolidado se compone de una matriz (el BCE considerado como entidad individual) y los 19 bancos centrales nacionales. Disponemos de los balances agregados tanto a nivel consolidado como a nivel individual, pero en cuenta de resultados solo de las individuales, no habiéndose publicado una cuenta de resultados consolidada.

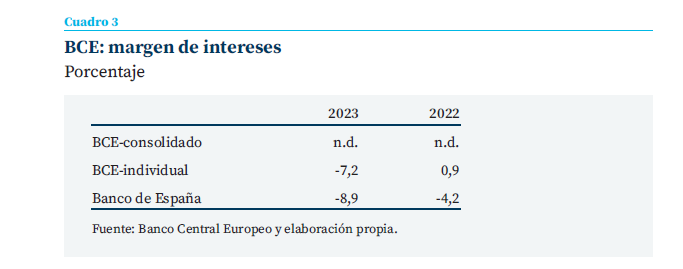

El cuadro 2 presenta, de forma resumida, las principales masas de activo y pasivo, tanto a nivel consolidado como del BCE individual, así como del Banco de España, de las que se deduce una estructura de “descuadre” en términos de sensibilidad al riesgo de interés, muy parecida a la de la FED, aunque en volúmenes claramente inferiores.

Esa coexistencia de bonos a tipo fijo en el activo y depósitos remunerados a tipos monetarios (facilidad de depósito), que ha pasado de -0,5 % al inicio de 2022 a un 4 % durante todo 2023, sin duda, ha tenido también, al igual que en la Fed, un impacto extraordinariamente adverso sobre el margen de intereses, como resume el cuadro 3. Como puede comprobarse, el efecto de esa divergencia en la rentabilidad de los bonos y el coste de los depósitos se ha traducido en un margen de intereses negativo, tanto en BCE individual como en Banco de España.

Tanto en un caso como en otro, el resultado final se ve ajustado al alza mediante la utilización (levantamiento) de provisiones previamente constituidas, por importe de 6.500 millones en BCE individual y de 6.600 en el caso de Banco de España, lo que permite cerrar el ejercicio con beneficio cero en el Banco de España (frente a 2.400 millones de beneficio en 2022) y pérdidas de 1.300 millones en el BCE, que en 2022 cerró con beneficio cero.

El efecto de esa divergencia en la rentabilidad de los bonos y el coste de los depósitos se ha traducido en un margen de intereses negativo, tanto en BCE individual como en Banco de España.

Parece claro, por tanto, que ese descuadre entre activos a tipo fijo y pasivos remunerados a tipos corrientes impacta ya con plenitud al margen de intereses de los bancos centrales, registrando unas pérdidas muy significativas. Estas se han podido matizar en el último año, y no afectar íntegramente el resultado final, merced al levantamiento de provisiones previamente constituidas, algo que apenas podrá hacerse en el próximo ejercicio, en la medida en que dichas provisiones han sido ya utilizadas casi en su totalidad.

Por ello, cobra una especial relevancia anticipar si ese descuadre negativo entre ingresos financieros y costes financieros es algo temporal de 2023 o puede anticiparse que vuelva a ocurrir en el ejercicio de 2024 y sucesivos.

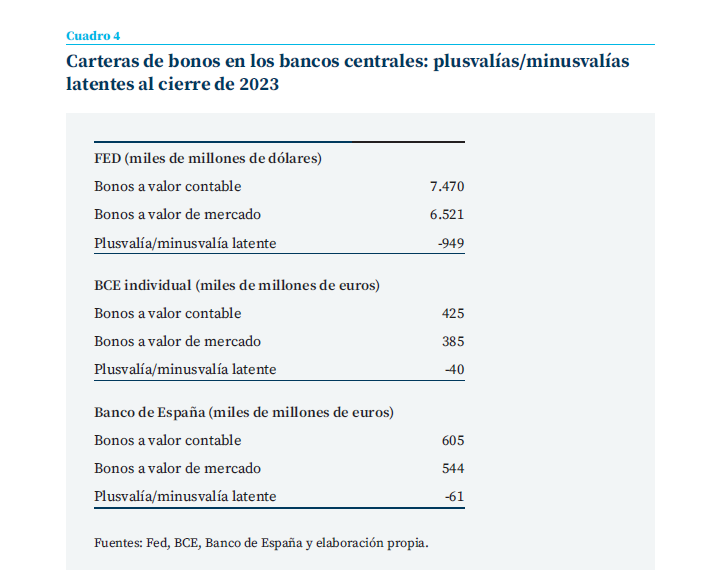

Una aproximación de dicho ejercicio, al menos desde el lado de los ingresos, puede venir del análisis del coste de oportunidad (pérdidas latentes) que las carteras de bonos incorporan respecto a los actuales precios de mercado. Esta información puede obtenerse de los estados financieros de los bancos centrales, que publican el valor contable de los bonos (a coste amortizado), así como el valor de mercado (fair value) de los mismos, tal como se recoge en el cuadro 4.

Puede comprobarse que las pérdidas son muy significativas y reflejan el elevado coste de oportunidad que los bonos comprados a tipos bajos sufren en el contexto actual de tipos elevados, y teniendo en cuenta el largo plazo (o más bien duración) de dichos bonos, que se halla en el entorno de seis a siete años en el BCE o BdE, o incluso más en el de la FED.

En cualquier caso, cabe resaltar que los bancos centrales, a diferencia de las entidades privadas, no se ven obligados a reconocer el valor de mercado, ni por tanto las minusvalías latentes en las tenencias de bonos, ni tampoco a deshacer estas posiciones. Además, aunque lo tuvieran que hacer, sus implicaciones serían muy distintas. Ello no es óbice, sin embargo, para reconocer que, en caso de mantenerse los actuales niveles de tipos, esas minusvalías latentes aflorarán durante varios años más en términos de margen negativo frente al coste pagado a los depósitos bancarios. A modo de ejemplo en este sentido, el Banco Central de Holanda realizaba recientemente unas proyecciones a largo plazo y apuntaba que, probablemente, se verá obligado a utilizar pro- visiones hasta 2027 para compensar los márgenes de intereses negativos.

Al observar los diferenciales entre la rentabilidad media de las carteras de deuda y el gasto en intereses por depósitos, queda claro que el impacto, aunque tenderá a menos, continuará siendo negativo en los próximos años.

Alcanzado este punto, la cuestión que cabe plantear es cómo de problemático resulta que un banco central registre pérdidas, más si cabe cuando, al observar los diferenciales entre la rentabilidad media de las carteras de deuda y el gasto en intereses por depósitos, queda claro que el impacto, aunque tenderá a menos, continuará siendo negativo en los próximos años. Sobre todo, una vez parece confirmado que los bancos centrales mantendrán tipos más elevados en los próximos años respecto a lo que se esperaba hace unos trimestres para conseguir llegar al objetivo de inflación.

El propio Banco de Pagos Internacionales, adelantándose al revuelo que iba a ocasionar el anuncio de resultados negativos por parte de los bancos centrales publicó (BIS, 2023) como principales conclusiones las siguientes:

- Las pérdidas y el patrimonio negativo no afectan directamente a la capacidad de los bancos centrales para operar con eficacia.

- Los bancos centrales no deben ser juzgados por sus resultados financieros, sino por el cumplimiento de sus mandatos.

- Los bancos centrales que registren pérdidas deben realizar una labor comunicativa, explicando claramente las razones de las pérdidas y destacando los beneficios generales de sus medidas. Esta recomendación está siendo ampliamente seguida. Por ejemplo, el propio Banco de Holanda, que registraba pérdidas en 2023, apuntaba que el ahorro en intereses que han supuesto los programas de compras para el Tesoro holandés es de 28.000 millones de euros (superando ampliamente las pérdidas de este año y las que se podrían generar en próximos ejercicios). Por otro lado, el BCE también publicaba que el conjunto de bancos centrales de la zona del euro ha sumado beneficios en el periodo 2012-2021 de aproximadamente 300.000 millones de euros.

En todo caso, si bien es cierto que desde un plano operativo no supone problema alguno que los bancos centrales generen pérdidas, sí que es cierto que ello tiene impacto en la política fiscal. A priori, no habrá que realizar aportaciones de capital que impactarían negativamente en las cuentas públicas en el corto plazo, ya que, en muchos de ellos existen elevadas provisiones para hacer frente a las mismas y aquellos que las agoten podrían funcionar con patrimonio neto negativo que se compensará con beneficios futuros. No obstante, sí que hay un impacto inmediato. Durante la última década, de forma constante, los Tesoros recibían dividendos por los beneficios generados y ahora dejarán de percibirlos. En el caso del BdE, durante la última década ascendieron, en promedio, en torno a los 2.000 millones de euros.

Este debate está siendo especialmente intenso en EE. UU. (aunque también cada vez más en la eurozona), ya que son diversas las voces que apuntan a que se podría estar trasladando un beneficio excesivo desde los contribuyentes hasta las entidades financieras e incluso algunos destacan que podría suponer falta de credibilidad y eficiencia si las pérdidas se prolongan durante un periodo largo de tiempo.

Por tanto, aunque el equilibrio podría llegar por la gradual convergencia entre los intereses cobrados por las carteras de deuda y los pagados por la remuneración de depósitos, no es descartable que el actual descuadre continúe introduciendo presión mediática (y política) para que la política monetaria de los bancos centrales no sea tan generosa con los bancos comerciales.

Para el caso concreto del BCE (y resto de bancos centrales nacionales) podrían implementarse medidas como aumentar el diferencial entre el tipo de la facilidad de depósito (FD) y el de las operaciones principales de refinanciación (MRO) o establecer un nivel de exceso de reservas sobre las mínimas que no se remuneren a la FD. En todo caso, más allá de que ello ayudaría a equilibrar las cuentas de los bancos centrales mucho antes, podría tener implicaciones muy elevadas en la transmisión de la política monetaria y habría que analizar bien todos los efectos colaterales. De hecho, incluso algunos manifestaban la necesidad de ampliar la ratio de reservas mínimas. Sin embargo, aunque seguro que esta es una reflexión que el BCE llevó a cabo en su reciente proceso de revisión de su marco operativo, no se adoptó decisión alguna en ese sentido y parece poco probable que vaya a efectuarse.

Es más, a partir del 18 de septiembre, el BCE reducirá a 15 pb, desde los 50 pb actuales, la diferencia entre el tipo de la MRO y el de la FD. La autoridad monetaria europea acometió esta acción con el objetivo de reducir la volatilidad de los tipos euríbor, al tiempo que incentivar la participación en las subastas semanales de inyección de liquidez por parte de las entidades financieras (ya que la horquilla actual de 50 pb elimina casi todo el atractivo).

Con independencia de esas potenciales actuaciones, que en todo caso se evaluarán exclusivamente en términos de política monetaria, y no de las cuentas de resultados de los bancos centrales, lo cierto es que estos tendrán que continuar haciendo pedagogía acerca del impacto positivo que han tenido todas las medidas adoptadas a través de la política monetaria no convencional, porque, al menos, en los años más próximos las pérdidas van a continuar (incluso podrían aumentar ante el agotamiento de las provisiones). Algunos ejemplos recientes de dicha pedagogía cabe encontralos en Hernandez de Cos (2024) o Knot (2024), respectivamente gobernadores del Banco de España y del Dutch National Bank.

Referencias

Alberni, M., Berges, A. y Rodríguez, M. (2023). Riesgo de interés en los balances bancarios e inestabilidad financiera: Europa frente a EEUU. Cuadernos de Información Económica, julio-agosto 2023. https://www.funcas.es/articulos/riesgo-de-tipo-de-interes-en-los-balances-bancarios-e-inestabilidad-financiera-europa-frente-aee-uu/

Banco de España. (2024). Cuentas anuales del Banco de España 2023. Abril 2024.

BIS. (2023). Why Central Banks are reporting losses. ¿Does it matter? BIS Bulletin nº68, Feb 2023.

ECB. (2024). Annual accounts of the ECB 2023. March 2024.

FED. (2024). Federal Reserve Banks Combined financial statements. March 2024.

Hernández de Cos, P. (2024). Por qué el Banco de España ha dejado de tener beneficios en 2023? Blog del Banco de España, 27 feb 2024.

Knot, K. (2024). Central bank capital - of capital importance? BIS.

Notas

* Afi, analistas Financieros Internacionales, S. A.