El fantasma de la fragmentación en la UEM vuelve a acechar, ahora con más deuda y con Francia como protagonista

Fecha: septiembre 2024

José Manuel Amor, Camila Figueroa y Javier Pino*

Volatilidad, Deuda soberana, Francia, Prima de riesgo, Problemas fiscales

Cuadernos de Información Económica, N.º 302 (septiembre-octubre 2024)

El artículo analiza la creciente volatilidad en los mercados de deuda soberana de la eurozona, centrándose en la situación fiscal de Francia. Con una deuda pública que alcanza el 110 % del PIB en 2023, Francia experimenta un deterioro constante de sus indicadores macroeconómicos y financieros. Esta situación ha provocado un aumento en los diferenciales de la deuda francesa frente a la alemana, lo que genera preocupación por su sostenibilidad fiscal a medio plazo. A pesar de las políticas monetarias acomodaticias del BCE, los retos económicos de Francia podrían seguir presionando su deuda soberana y afectar la estabilidad en la región.

Introducción

Las elecciones legislativas francesas de junio- julio de 2024, donde la ultraderecha liderada por Marine Le Pen obtuvo el mejor resultado de sus cuarenta años de historia, generaron un nuevo episodio de intensa volatilidad en los mercados de deuda soberana de la eurozona. La incertidumbre política y una situación fiscal complicada en la segunda economía de la Unión Económica y Monetaria (UEM) reavivó los temores de fragmentación en la zona del euro. Casi tres años tras la pandemia, varias de las principales economías de la eurozona acusan un peso de la deuda pública elevado. Francia cerró 2023 con una ratio de deuda pública sobre el PIB del 110 %, superior al promedio de la eurozona. La reintroducción en 2025 de las reglas fiscales, aunque suavizadas, exige a los gobiernos un esfuerzo adicional para reducir sus déficits y controlar la deuda. Este artículo explora la reciente evolución de los diferenciales de deuda soberana de Francia y algunos países de la periferia europea frente a Alemania, y analiza los riesgos a medio plazo.

Volatilidad en la prima de riesgo de la deuda francesa durante junio-julio de 2024

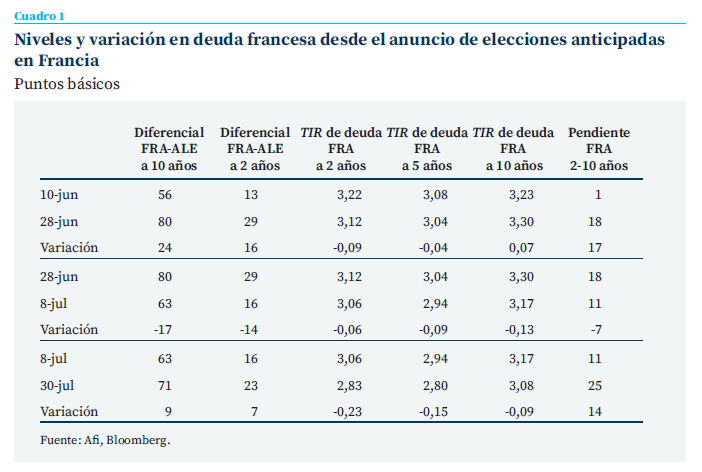

Tras la convocatoria de elecciones legislativas (10 de junio) y el fuerte avance del partido Reagrupamiento Nacional (RN) de Marine Le Pen en las recientes elecciones celebradas al Parlamento Europeo, la deuda francesa sufrió de forma diferencial. La prima de riesgo frente a la deuda alemana en el plazo a diez años se elevó hasta los 80 puntos básicos, alcanzados el 28 de junio. En el trasfondo, la creciente preocupación por la estabilidad política y fiscal en Francia.

El RN obtuvo el 34,2 % de los votos en la primera vuelta (30 de junio), consolidando su posición como la principal fuerza política del país. El mercado respondió elevando el diferencial OAT– Bund hasta los 85 pb.

Durante los días previos a la segunda vuelta, los partidos que se encontraban en tercera posición en muchos distritos electorales (principalmente del Nuevo Frente Popular –NFP– y la alianza centrista de Macron –Ensemble–) decidieron retirar sus candidatos allí donde el RN había obtenido una ventaja significativa. El movimiento tenía como objetivo evitar una mayoría absoluta del partido de ultraderecha, concentrando el voto contrario a Le Pen en una única opción: NFP o Ensemble. Sin lograr disipar completamente la incertidumbre, el diferencial a diez años cedió hasta los 63 pb.

La segunda vuelta celebrada el 7 de julio confirmó el amplio respaldo del RN, pero sin lograr una mayoría absoluta para formar gobierno. El NFP de izquierdas se aupó como la principal fuerza parlamentaria, obteniendo 182 escaños (frente a 131 en 2022). La alianza centrista de Macron (Ensemble) perdió terreno, pero logró mantener 168 escaños, relegando al RN a la tercera posición con 143 escaños, muy por debajo de los 240 escaños que las encuestas pronosticaban para este partido tras la primera vuelta.

Esta incertidumbre ha afectado a la deuda francesa, pero también ha generado, temporalmente, un efecto de “refugio en la calidad”

Evitado un escenario de mayoría absoluta para el RN, la incertidumbre política en Francia persiste. La fragmentación del Parlamento deja al país en una situación de bloqueo o parálisis a expensas de que se logre conformar un gobierno tecnocrático o de coalición. En definitiva, el resultado electoral deja a Francia en un estado de incertidumbre política considerable en un momento que, como veremos más adelante, necesita de la adopción de importantes medidas fiscales.

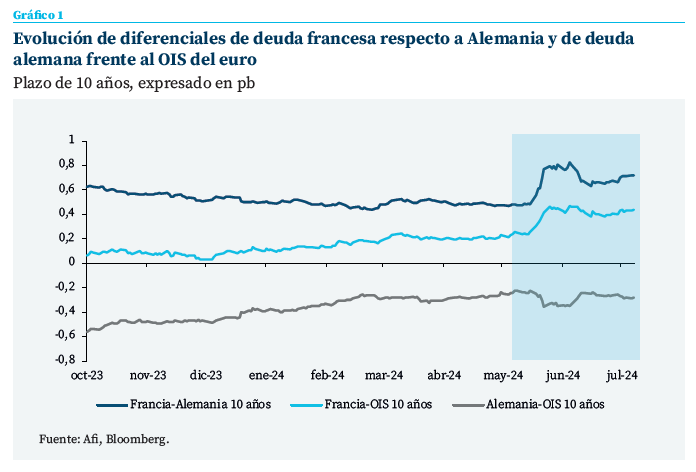

Esta incertidumbre ha afectado a la deuda francesa, pero también ha generado, temporalmente, un efecto de “refugio en la calidad”: la deuda alemana, en concreto, el Bund a 10 años, ampliaba su diferencial negativo frente al tipo OIS del €STR, mientras que la deuda francesa se abarataba frente a ambos, Bund y OIS. Otras medidas de riesgo ya tradicionales en la identificación de riesgos de fragmentación en la zona del euro, como el spread ISDA1 de la deuda francesa, se elevaron hasta los 20 pb; y el castigo relativo a la renta variable francesa se intensificó frente a otros índices bursátiles en la zona del euro (gráfico 1 y cuadro 1).

En la relativa estabilización de la situación gene- rada en torno a la deuda francesa entre la primera y segunda vuelta electoral jugó un papel relevante las declaraciones de los miembros del Consejo de Gobierno (CG) del Banco Central Europeo (BCE). Lagarde enfatizó que el BCE vigilaba de cerca la situación en los mercados de deuda soberana, en particular los movimientos en el mercado francés. Subrayó el compromiso del BCE con la estabilidad financiera en la eurozona, reiterando que el BCE estaba preparado para intervenir si fuese necesario, y destacando la importancia del Mecanismo de Transmisión de la Política Monetaria (TPI) para garantizar que las decisiones de política monetaria del BCE se transmitan de manera uniforme en todos los países de la eurozona.

Contagio limitado a la deuda soberana de los países de la periferia

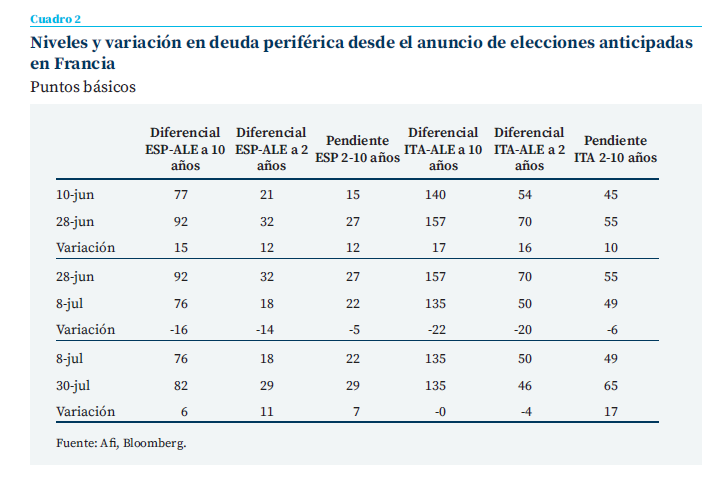

El aumento del diferencial de la deuda francesa ejerció un contagio limitado sobre la deuda de soberana de España, Italia y Portugal (cuadro 2). Sí hubo una evolución paralela en los diferenciales, pero la extensión de la ampliación y la sensibilidad de la deuda de estos países frente a la francesa fue moderada. La percepción de riesgo sistémico no alcanzó niveles alarmantes.

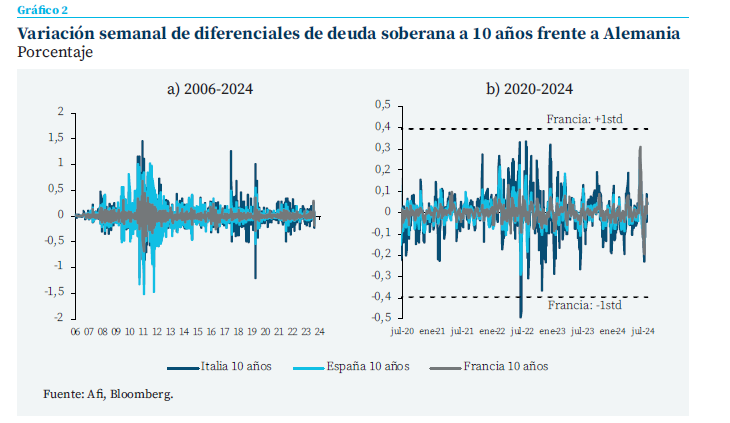

El escaso contagio desde la deuda francesa a otros mercados es patente al comparar la amplitud de las variaciones semanales de los diferenciales frente a la deuda alemana, medido en desviaciones típicas, que fueron mucho más pronunciados en Francia que en España o Italia. Ello es muestra, en nuestra opinión, de la naturaleza idiosincrática del problema francés, y de una expectativa baja de contagio a terceros países. Este movimiento en los diferenciales contrasta con lo ocurrido en la crisis de deuda soberana de 2011-2012, en la crisis política italiana de 2028, tras el estallido de la pandemia en 2020, o tras el ascenso al poder de Georgia Meloni en Italia en 2022. En todas estas ocasiones la amplitud de las variaciones de los diferenciales de deuda en la periferia fue muy superior a la de la deuda francesa.

Gradual convergencia de fundamentales de Francia con los principales países de la periferia

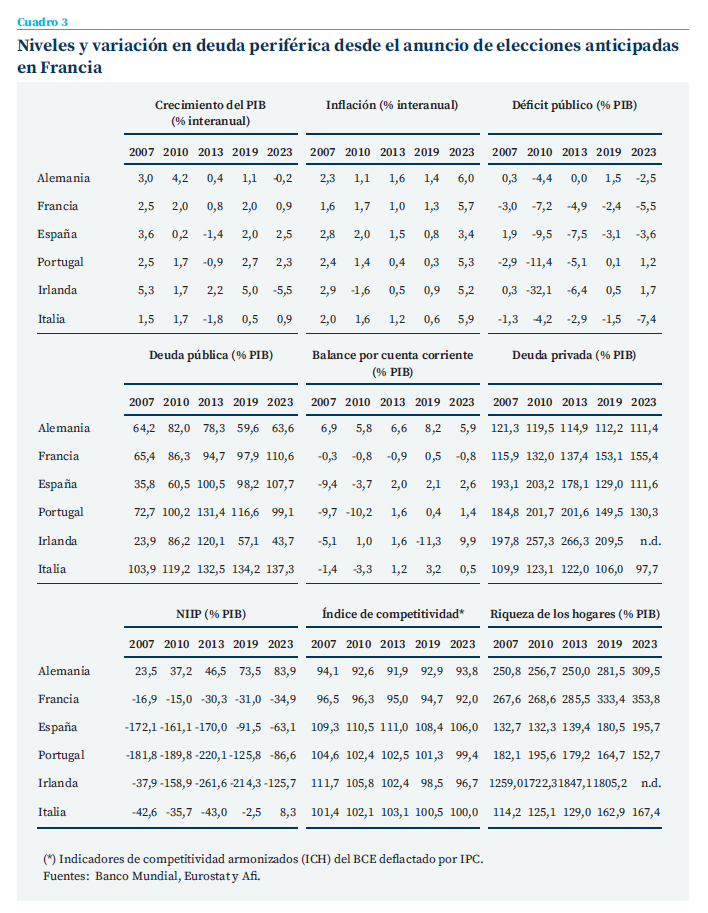

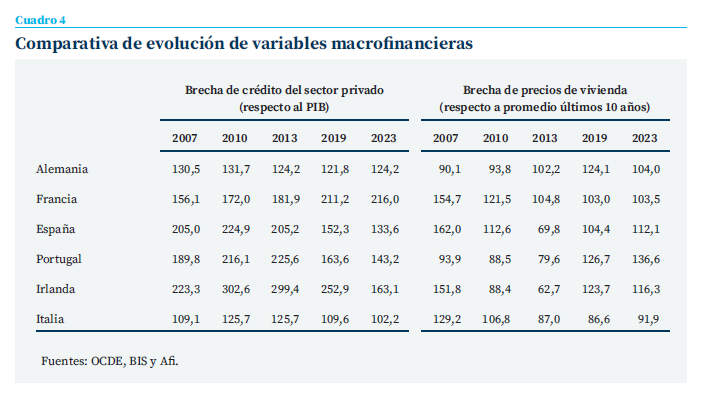

La evolución de los fundamentales macroeconómicos y financieros de Francia (cuadros 3, 4 y 5) durante las últimas dos décadas revela un deterioro gradual pero constante que acerca al país galo a la periferia de la eurozona. A diferencia de España, Italia, Portugal, Grecia e Irlanda, que experimentaron un ciclo de auge y caída entre 2005 y 2013 y han realizado ajustes significativos desde entonces, Francia ha mostrado una evolución más estable, pero con una trayectoria de deterioro constante, en especial en lo relativo a su posición fiscal.

Un crecimiento económico modesto combinado con un alto nivel de endeudamiento privado y un notable deterioro de las ratios fiscales ha contribuido a un empeoramiento de la percepción de la sostenibilidad fiscal de Francia.

Francia ha deteriorado su déficit público hasta el -5,5 % del PIB en 2023 y su ratio de deuda pública sobre el PIB ha pasado del 65 % en 2007 al 110 % al final de 2023. De esta manera, Francia ha convergido hacia una posición cercana o peor que las de Italia, España y Portugal, que también muestran altos niveles de deuda (137 %, 107 % y 99 %, respectivamente en 2023). El crecimiento del PIB de Francia en 2023 se situó en el 0,9 % anual, considerablemente por debajo del registrado por España y Portugal, que alcanzaron el 2,5 y 2,3 % anual, respectivamente.

Un crecimiento económico modesto combinado con un alto nivel de endeudamiento privado y un notable deterioro de las ratios fiscales ha contribuido a un empeoramiento de la percepción de la sostenibilidad fiscal de Francia. La mayor desconfianza respecto a la capacidad del Gobierno para gestionar adecuadamente sus finanzas públicas se refleja en una lenta pero constante ampliación de los diferenciales de deuda soberanos desde 2021 y en un deterioro de las calificaciones crediticias a largo plazo para la deuda soberana francesa (S&P Global Ratings y Fitch Ratings redujeron su calificación de AA a AA, entre 2023 y 2024).

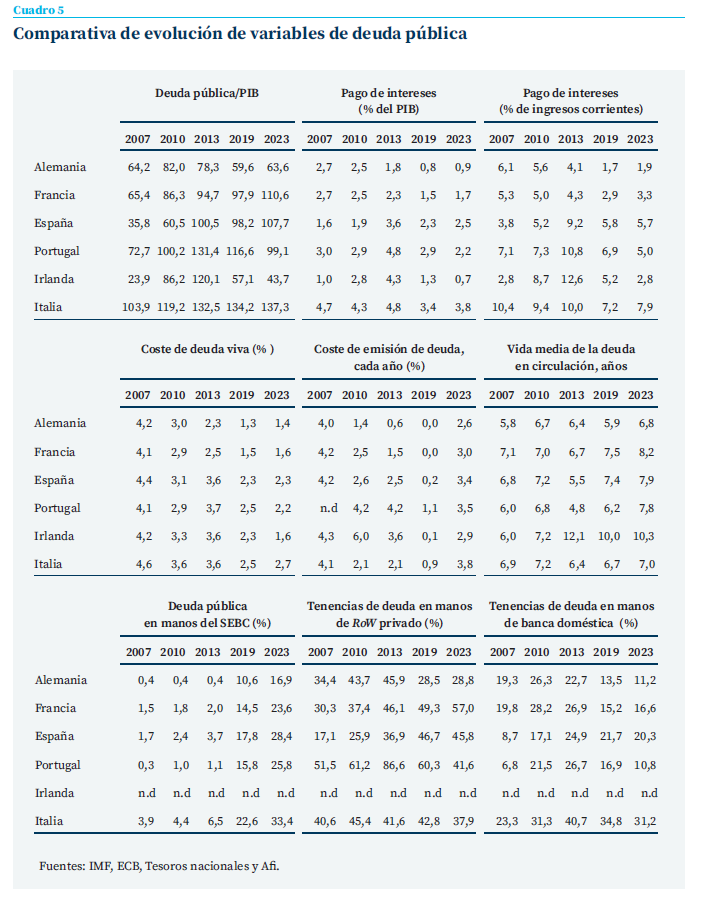

El coste del servicio de la deuda soberana francesa, medido como pago de intereses sobre el PIB, ha disminuido en los últimos años en línea con la tendencia observada en el resto de la eurozona. En 2023, Francia dedicó el 1,7 % del PIB al pago de intereses, una mejora respecto al 2,5 % de 2010. Sin embargo, este coste sigue siendo significativo, especialmente cuando se compara con Alemania, donde el pago de intereses es solo el 0,9 % del PIB en 2023, frente al 2,5 % en España o el 2,2 % en Portugal. El alejamiento de Francia del núcleo de la zona del euro en términos fiscales es claro.

El coste del stock de la deuda pública en Francia ha disminuido desde el 4,1 % en 2007 al 1,6 % en 2023, un reflejo de las condiciones favorables del mercado de deuda durante gran parte del periodo posterior a la Crisis Financiera Global y de la expansión de balance y política de tipos de interés cero y negativos por parte del BCE. No obstante, el margen de maniobra es menor en un entorno de tipos de interés normalizados en torno al 2,5-3,0 %, amenazando con revertir la tendencia en el coste de la deuda si el tipo de emisión continúa por encima del coste medio de la deuda, como ya ocurrió en 2023. La vida media de la deuda en circulación es elevada, alrededor de los 8 años, en línea con el resto de los países. Ello mantiene un riesgo de refinanciación moderado en línea con el del resto de países de la comparativa. Por otro lado, un 57 % de la deuda francesa está en manos de inversores extranjeros (RoW privado) y un 16 % está en manos de la banca doméstica. Esta situación expone al país a un riesgo de alteraciones en los flujos de capitales en escenarios de alta volatilidad.

El aumento del diferencial de la deuda francesa es consistente con el deterioro de sus fundamentales macroeconómicos y fiscales.

El diferencial del bono soberano francés a diez años frente al tipo OIS del €STR al mismo plazo se elevó con fuerza entre el primer trimestre de 2023 y la antesala de la convocatoria electoral (42 pb, una variación que no se registraba desde la crisis de la eurozona en 2011 y 2012).

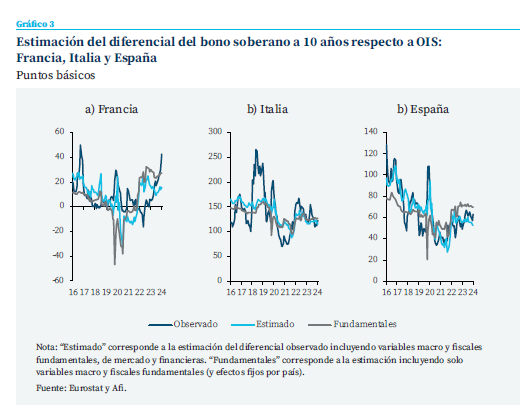

Para intentar razonar hasta qué punto el incremento del coste diferencial de la deuda francesa está explicado por el deterioro de sus fundamentales macroeconómicos y fiscales, nos apoyamos en los trabajos de Burriel et al. (2024) y estimamos un modelo para los diferenciales soberanos a 10 años para nueve países de la zona del euro, con una muestra que abarca desde enero de 2000 a junio de 2024. El modelo incluye variables de mercado y financieras (como el diferencial bid-ask para los bonos soberanos o el índice de volatilidad VIX), además de variables macroeconómicas fundamentales (expectativas del consenso de mercado para crecimiento del PIB, inflación, deuda sobre PIB y déficit público). Construimos una estimación del diferencial que utiliza todas las variables incluidas en el modelo y una estimación basada en el valor fundamental del diferencial, es decir, consistente con el nivel de variables de crecimiento y fiscales.

El gráfico 3 muestra el diferencial observado, nuestra estimación utilizando el modelo completo y nuestra estimación del valor fundamental del diferencial soberano para Francia, Italia y España. Tal y como argumentamos en la sección anterior, los mayores desequilibrios fiscales y las menores expectativas de crecimiento explican gran parte del incremento del diferencial soberano francés desde mediados de 2022.

La escalada del diferencial soberano francés observada desde mayo de 2023 puede ser interpretada como un ajuste consistente con sus fundamentales macroeconómicos.

Si consideramos la estimación basada en fundamentales durante el transcurso de 2023 esta idea se refuerza. La escalada del diferencial soberano francés observada desde mayo de 2023 puede ser interpretada como un ajuste consistente con sus fundamentales macroeconómicos. En los casos de Italia y España, aunque los diferenciales se mantienen en niveles superiores, no se observa un incremento tan pronunciado de los diferenciales estimados.

Conclusiones y reflexiones para el futuro

En un contexto de estabilidad geopolítica y económica doméstica y global inciertas, la volatilidad en las primas de riesgo de la deuda soberana francesa y de otros países de la zona del euro podría ser una constante más que un fenómeno episódico. La vuelta de las reglas fiscales en la UE, menos estrictas que en el pasado, podría otorgar a los países algo más de espacio para maniobrar. Sin embargo, este alivio temporal no resuelve los problemas fiscales de fondo que enfrentan varios países, entre ellos Francia. La implementación de políticas de ajuste en un entorno de desaceleración y/o mayor fragmentación política podría introdu- cir presión al alza a los diferenciales de deuda.

La polarización política en varios países clave dificulta la formación de gobiernos estables capaces de implementar reformas fiscales y económicas necesarias. Creemos lógico manejar un horizonte en el que la volatilidad en las primas de riesgo soberanas se cronifique para compensar la incertidumbre política y fiscal, limitando la capacidad de los gobiernos para consolidar sus ratios de endeudamiento, y elevando el riesgo de círculos viciosos que perpetúen la inestabilidad económica y política. Francia se sitúa con desventaja para afrontar este horizonte.

Referencias

Burriel, P., Delgado-Téllez, M., Figueroa, C., Kataryniuk, I., y Pérez, J. (2024). Estimating the contribution of macroeconomic factors to sovereign bond spreads in the euro area. Documentos de Trabajo, 2408. Banco de España.

Notas

* Afi, Analistas Financieros Internacionales, S. A.

1 Diferencial entre la cotización, en puntos básicos, del spread del contrato de CDS (credit default swap) sobre la deuda francesa en versión 2013, que recoge la redenominación en divisa distinta al euro como evento de default, frente a la versión de 2004, que no recoge tal situación como evento de default.