Educación financiera: algunas vías de mejora

Fecha: septiembre 2024

Santiago Carbó Valverde*, Pedro Cuadros Solas**, Francisco Rodríguez Fernández***

Educación financiera, Alfabetización financiera, Programas educativos, Desigualdades

Cuadernos de Información Económica, N.º 302 (septiembre-octubre 2024)

Este artículo analiza los desafíos y propuestas para mejorar la educación financiera en España en un contexto de rápida digitalización y cambios económicos. Los principales objetivos son identificar las brechas en la alfabetización financiera, especialmente entre los grupos más vulnerables, y proponer soluciones para integrar la educación financiera en el currículo escolar y en programas de formación continua para adultos. Se concluye que, aunque España ha avanzado en este ámbito, persisten desigualdades en la implementación y calidad de los programas educativos, lo que requiere un enfoque más inclusivo y adaptado a las necesidades tecnológicas actuales.

Importancia actual y principales enfoques

El 7 de octubre de 2024 se celebra el día mundial de la educación financiera. Es una cuestión de primer orden que continúa siendo un desafío en las políticas públicas globales, especialmente en un contexto de rápida digitalización y cambios económicos y financieros acelerados. El reciente Informe PISA 2022, publicado en 2024, destaca que, si bien ha habido mejoras en la alfabetización financiera entre los jóvenes en varios países, persisten brechas significativas, particularmente entre estudiantes de entornos socioeconómicos desfavorecidos y aquellos con menor acceso a recursos educativos. Estas disparidades ponen de relieve la necesidad de intervenciones más inclusivas y focalizadas para asegurar que todos los segmentos de la población adquieran las competencias financieras necesarias para enfrentarse a los desafíos del siglo XXI. En la actualidad, los principales temas de discusión sobre cómo mejorar la educación financiera giran en torno a:

- Integración de la educación financiera en los sistemas educativos. A pesar del progreso, uno de los principales temas de discusión sigue siendo la integración efectiva de la educación financiera en los sistemas educativos formales. Muchos países han adoptado políticas nacionales de educación financiera, pero la implementación en las escuelas es desigual y a menudo insuficiente. Para que la alfabetización financiera sea efectiva, debe comenzar en la educación primaria y continuar a lo largo de la vida educativa, adaptándose a las necesidades cambiantes de los estudiantes.

- Desigualdades en la alfabetización financiera. Las desigualdades en la alfabetización financiera son otro tema crucial. Estas desigualdades no solo se observan entre diferentes países, sino también dentro de ellos, afectando especialmente a las mujeres, los jóvenes, y las personas de bajos ingresos. En España, la brecha de género en conocimientos financieros entre hombres y mujeres se sitúa en 10 puntos porcentuales. Según el Global Financial Literacy Survey de 2023, las mujeres y los jóvenes siguen siendo los grupos más vulnerables en términos de educación financiera, lo que exacerba las desigualdades económicas y limita sus oportunidades de mejorar su bienestar financiero (S&P Global FinLit Survey, 2023).

- Impacto de la digitalización y la inteligencia artificial (IA). La digitalización de los servicios financieros ha creado tanto oportunidades como desafíos y la generalización en el uso de la IA los acrecienta. Aunque facilita el acceso a productos financieros y a recursos educativos, también aumenta la complejidad y los riesgos. Una de las prioridades sigue siendo mejorar la alfabetización financiera digital, asegurando que los consumidores no solo entiendan los conceptos financieros básicos, sino que también sepan cómo protegerse en un entorno digital cada vez más complejo.

Como respuesta a estos retos, las acciones principales en la esfera pública y privada se están orientando a tres ámbitos:

- Mejorar la implementación y eficacia de los programas educativos, asegurando que sean accesibles para todos los grupos demográficos.

- Abordar las desigualdades existentes, focalizando esfuerzos en los grupos más vulnerables, como las mujeres, los jóvenes y las personas de bajos ingresos, ya que los problemas que genera las desigualdades educativas dan lugar a otras fuentes de desigualdad a largo plazo.

- Adaptarse a la tecnología, promoviendo no solo la alfabetización financiera tradicional, sino también la digital, para proteger a los consumidores en un entorno tecnológico cada vez más complejo, pero también lleno de posibilidades para el aprendizaje.

En este contexto, España ha realizado avances significativos, pero aún enfrenta retos importantes. Según el Informe PISA 2022, España ha mejorado en términos de alfabetización financiera entre los jóvenes, pero sigue por debajo de la media de la OCDE, especialmente en comparación con países del norte de Europa como Finlandia o Países Bajos (OCDE, 2024). Esta situación refleja la necesidad de reforzar las políticas educativas en nuestro país para integrar de manera más efectiva la educación financiera en el currículo escolar. En España se ha dado un primer paso en este sentido. El Real Decreto que regula la ordenación de las enseñanzas mínimas de la Educación Primaria (Real Decreto 157/2022, de 1 de marzo) establece que el alumno debe iniciarse en el conocimiento de elementos económicos y financieros básicos, aplicándolos a situaciones y problemas de la vida cotidiana. Además, España enfrenta un desafío particular en la inclusión financiera de los grupos más vulnerables. A pesar de las iniciativas gubernamentales y privadas, como la Estrategia Nacional de Educación Financiera, aún persisten brechas que se tratan de cerrar en el acceso y uso de servicios financieros, especialmente entre las poblaciones rurales y los inmigrantes.

¿Cómo hacer que las propuestas sean efectivas?

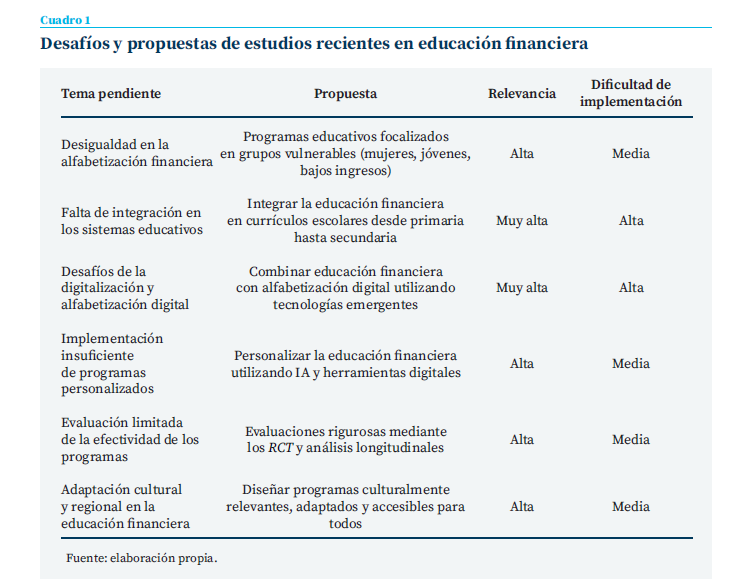

La investigación en educación financiera sigue avanzando, integrando enfoques multidisciplinares que abarcan desde la economía hasta la psicología y la tecnología educativa. Esta sección explora brevemente las principales aproximaciones actuales, identificando los temas pendientes más críticos y proponiendo soluciones basadas en enfoques recientes. El cuadro 1 ofrece una visión algo más amplia de las propuestas, su importancia y prioridad.

Evaluación de la efectividad de los programas de educación financiera

Un tema central en la investigación es la evaluación de la efectividad de los programas de educación financiera. Estudios recientes utilizan ensayos controlados aleatorios (RCTs) y evaluaciones longitudinales para medir el impacto de estos programas no solo en el conocimiento financiero, sino también en el comportamiento financiero a largo plazo. Kaiser et al. (2022) demuestran que los programas diseñados con rigor científico tienen un impacto positivo en la gestión financiera de los individuos, especialmente cuando se integran en el currículo escolar desde una edad temprana.

Personalización del aprendizaje financiero

La personalización es otro enfoque clave. Utilizando tecnologías como la inteligencia artificial, se están desarrollando programas educativos que se adaptan a las necesidades individuales de los usuarios. Este enfoque ha mostrado ser más efectivo que los métodos genéricos, ya que aborda directamente las circunstancias específicas de los individuos (D’Acunto et al., 2019). Además, la personalización ha sido particularmente exitosa en grupos vulnerables como mujeres y jóvenes, quienes tradicionalmente han estado en desventaja en términos de alfabetización financiera.

Utilizando tecnologías como la inteligencia artificial, se están desarrollando programas educativos que se adaptan a las necesidades individuales de los usuarios. Este enfoque ha mostrado ser más efectivo que los métodos genéricos.

Integración de tecnologías emergentes

La digitalización de la educación financiera es una tendencia creciente. La “gamificación” y las plataformas de e-learning están haciendo que la educación financiera sea más accesible y atractiva para una audiencia más amplia. Se han desarrollado plataformas de aprendizaje en línea que ofrecen cursos gratuitos, democratizando el acceso a los conocimientos financieros. Un ejemplo relevante es la “gamificación”, que ha mostrado aumentar la retención de conocimientos y fomentar comportamientos financieros positivos (Fernandes et al., 2014). Las fintech también están desempeñando un papel crucial, integrando módulos educativos en sus plataformas para mejorar la comprensión de los productos financieros.

Adaptación cultural y regional

La investigación ha demostrado que los programas de educación financiera son más efectivos cuando están adaptados a las realidades culturales y regionales de sus usuarios. Este enfoque reconoce que no existe un “tamaño único” para la educación financiera, y que los programas deben reflejar las particularidades locales para ser verdaderamente efectivos (Hastings et al., 2013).

Situación en España y acciones específicas de mejora

Según los datos más recientes de la Comisión Europea (2023), únicamente el 19 % de la población española tiene un nivel de conocimiento financiero elevado, frente al 26 % de la Unión Europea. España es el cuarto país europeo con menor porcentaje de población con niveles de educación financiera elevados. España ha realizado avances significativos en la promoción de la educación financiera, sin embargo, aún enfrenta desafíos importantes en la implementación y efectividad de sus programas. Esta sección analiza la situación actual de la educación financiera en España, destacando los esfuerzos realizados, las áreas de mejora y comparando su progreso con el contexto internacional.

Estrategia Nacional de Educación Financiera

Desde 2008, en España se implementa una Estrategia Nacional de Educación Financiera (ENEF), coordinada por el Banco de España y la Comisión Nacional del Mercado de Valores (CNMV). La estrategia ha buscado mejorar la alfabetización financiera a través de campañas educativas, la inclusión de contenidos financieros en los currículos escolares y la colaboración con entidades públicas y privadas. Sin embargo, la implementación efectiva de esta estrategia ha sido desigual.

Aunque se ha logrado introducir contenidos financieros en algunas etapas de la educación obligatoria, la profundidad y calidad de la enseñanza varía considerablemente, ya que la educación financiera no está integrada de manera uniforme en todas las escuelas. Esto genera disparidades en el acceso y la calidad de la educación financiera que reciben los estudiantes, según el Plan de Educación Financiera 2022-2025 elaborado por el Banco de España y la CNMV (Banco de España y CNMV, 2022).

Desafíos específicos en España

- Riesgo de desigualdades regionales. Un desafío potencial en España es el riesgo de que se generen desigualdades regionales en la educación financiera debido a las diferencias en el desarrollo educativo y tecnológico entre las comunidades autónomas. Dado que las comunidades autónomas tienen un grado significativo de autonomía en la implementación de políticas educativas, es posible que la calidad y accesibilidad de la educación financiera varíe considerablemente en todo el país. Además, las diferencias en el acceso a la tecnología y a recursos educativos digitales podrían exacerbar estas desigualdades, afectando especialmente a los colectivos más vulnerables de las regiones menos favorecidas.

- Acceso y uso de servicios financieros digitales. Otro desafío importante relacionado con el anterior es la adaptación a la digitalización financiera. A pesar del avance en la inclusión financiera, un porcentaje significativo de la población, especialmente en las áreas rurales y entre los mayores, sigue excluido de los servicios financieros digitales. Según datos del Instituto Nacional de Estadística (INE), el 66,4 % de los españoles residentes en municipios de menos de 10.000 habitantes hace un uso frecuente de la banca electrónica frente al 75,8 % de los residentes en grandes ciudades y capitales de provincia. La falta de alfabetización digital combinada con bajos niveles de educación financiera aumenta el riesgo de exclusión financiera y limita el acceso a herramientas modernas de gestión financiera (Banco Mundial, 2024).

- Falta de evaluación rigurosa. Aunque se han realizado esfuerzos para promover la educación financiera, la evaluación rigurosa de la efectividad de estos programas es todavía limitada. No existen suficientes estudios que permitan medir el impacto real de las iniciativas educativas en el comportamiento financiero de los ciudadanos. Esto dificulta la identificación de las mejores prácticas y la mejora continua de los programas.

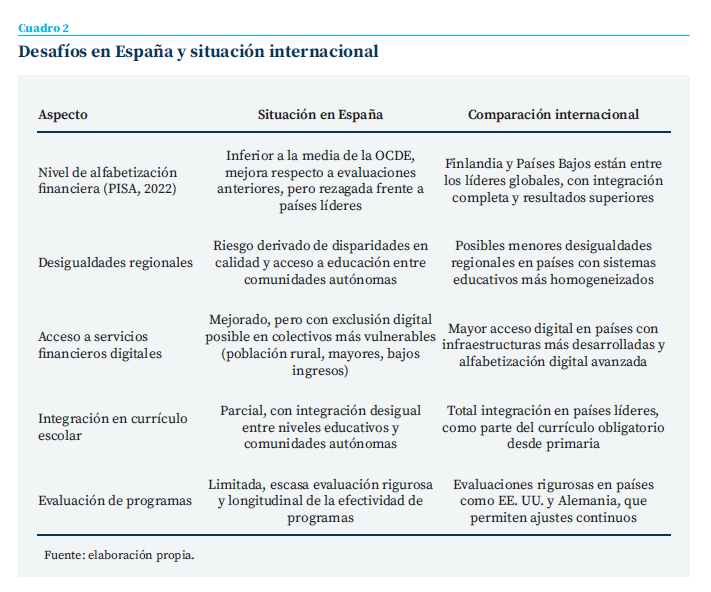

Como síntesis, el cuadro 2 resume los desafíos y situación en España en comparación internacional.

Conclusión: propuestas para mejorar la educación financiera

La educación financiera en 2024 sigue siendo evolucionando, con varios retos que deben ser abordados para mejorar su efectividad y alcance tanto en España como a nivel internacional. Esta sección explora los aspectos clave que requieren atención, destacando las oportunidades para mejorar y los desafíos que se deben superar.

Aunque se han hecho avances, como en España con la Estrategia Nacional de Educación Financiera, la enseñanza de finanzas personales aún no es uniforme ni obligatoria en todos los niveles educativos.

Mejorar la integración y calidad de la educación financiera en el currículo escolar

Uno de los principales retos en la educación financiera es la necesidad de una integración más completa y coherente en los currículos escolares. Aunque se han hecho avances, como en España con la Estrategia Nacional de Educación Financiera, la enseñanza de finanzas personales aún no es uniforme ni obligatoria en todos los niveles educativos. En comparación, países como Finlandia han logrado incorporar la educación financiera de manera integral desde la primaria hasta la secundaria, lo que ha demostrado ser efectivo en mejorar el conocimiento y las competencias financieras desde edades tempranas (OECD, 2024). Sería recomendable integrar la educación financiera como una materia obligatoria y transversal en todos los niveles educativos, con un enfoque progresivo que adapte los contenidos a la edad y desarrollo cognitivo de los estudiantes. Además, se debe capacitar a los docentes para que puedan impartir estos conocimientos de manera efectiva y relevante.

Fomentar la educación financiera continua para adultos

La educación financiera no debería terminar con la escolarización. Con la creciente complejidad de los mercados financieros y la digitalización, es esencial que los adultos también tengan acceso a la formación financiera continua. En muchos países, incluidos los más avanzados como Alemania y Canadá, se han desarrollado programas específicos para adultos que abordan temas como la planificación para la jubilación, la inversión y la gestión de deudas. Estos programas podrían ofrecerse a través de plataformas digitales accesibles, combinando módulos de autoaprendizaje con asesoramiento personalizado.

Abordar las desigualdades regionales y sociales

En países como España, las desigualdades regionales y sociales en educación y digitalización, entre otras, son un obstáculo potencial para la educación financiera efectiva. Las diferencias en la implementación de programas entre comunidades autónomas y la falta de acceso en áreas rurales crean disparidades que perpetúan las desigualdades económicas y sociales. Se podrían desarrollar programas de incentivos para que las comunidades autónomas desarrollen y compartan recursos educativos de alta calidad, así como la inversión en infraestructura digital en áreas rurales.

En países como España, las desigualdades regionales y sociales en educación y digitalización, entre otras, son un obstáculo potencial para la educación financiera efectiva.

Potenciar el uso de la tecnología para la personalización y la inclusión

La tecnología ofrece una oportunidad única para personalizar la educación financiera y hacerla más accesible. Las aplicaciones de fintech, los programas de e-learning y la inteligencia artificial permiten adaptar los contenidos educativos a las necesidades individuales, lo que puede ser particularmente útil para llegar a poblaciones diversas con diferentes niveles de conocimiento y experiencia. Por lo tanto, podría ser útil promover el desarrollo y la adopción de plataformas tecnológicas que ofrezcan educación financiera personalizada. Estas plataformas podrían incluir desde aplicaciones móviles hasta cursos en línea con tutoría automatizada, diseñados para diferentes niveles de alfabetización financiera y digital.

Fortalecer la evaluación y el seguimiento de programas educativos

La evaluación rigurosa de los programas de educación financiera es crucial para comprender su efectividad y mejorar su diseño. Hasta ahora, la evaluación ha sido limitada en muchos países, incluido España, lo que dificulta la identificación de las mejores prácticas y la replicación de programas exitosos Para avanzar en este terreno, se podrían establecer sistemas de evaluación y seguimiento continuos para todos los programas de educación financiera. Esto incluiría la realización de estudios longitudinales y el uso de ensayos controlados aleatorios (RCTs) para medir el impacto a largo plazo de los programas sobre el comportamiento financiero de los participantes.

Referencias

Banco de España y CNMV. (2022). Plan de Educación Financiera 2022-2025. Banco de España y Comisión Nacional del Mercado de Valores. https://www.finanzasparatodos.es

Banco Mundial. (2024). Global Financial Inclusion and Consumer Protection Survey 2024. World Bank.

Comisión Europea. (2023). Monitoring the level of financial literacy in the EU. https://europa.eu/eurobarometer/surveys/detail/2953

D’Acunto, F., Prabhala, N., y Rossi, A. (2019). The Promises and Pitfalls of Robo-Advising. Review of Financial Studies, 32(5), 1983-2020.

Fernandes, D., Lynch, J. G., y Netemeyer, R. G. (2014). Financial Literacy, Financial Education, and Downstream Financial Behaviors. Management Science, 60(8), 1861-1883.

Hastings, J. S., Madrian, B. C., y Skimmyhorn, W. L. (2013). Financial Literacy, Financial Education, and Economic Outcomes. Annual Review of Economics, 5(1), 347-373.

Instituto Nacional de Estadística. (2023). Encuesta sobre equipamiento y uso de tecnologías de información y comunicación en los hogares.

Kaiser, T., Lusardi, A., Menkhoff, L., y Urban, C. (2022). Financial Education Affects Financial Knowledge and Downstream Behaviors. Journal of Financial Economics, 145(2), 255-272.

OCDE. (2024). PISA 2022 Results: Financial Literacy. OECD Publishing.

S&P Global FinLit Survey. (2023). Global Financial Literacy Survey. Standard & Poor’s.

Notas

* Universidad de Valencia y Funcas.

** CUNEF Universidad y Funcas.

*** Universidad de Granada y Funcas.