Asincronía entre morosidad y provisiones en el sector bancario

Fecha: julio 2021

Marta Alberni, María Rodríguez y Federica Troiano*

Morosidad, Provisiones, Tasa de cobertura

Cuadernos de Información Económica, N.º 283 (julio-agosto 2021)

Tras quince meses desde el inicio de la pandemia, la publicación de cuatro estados financieros trimestrales permite analizar el comportamiento de la tasa de mora y las provisiones dotadas por el sector bancario. Dicho análisis pone de manifiesto una relación claramente asincrónica entre ambas variables, con una estabilización de la morosidad en un año de desplome económico, al tiempo que las entidades llevaban a cabo un importante esfuerzo de saneamiento de futuros deterioros a pesar del marco de flexibilización de la normativa contable aplicable a los mismos. En dicho contexto, el presente artículo examina la tendencia observada en el inicio del presente año, aportando una visión de lo que cabría esperar en los próximos meses. De acuerdo con las estimaciones sobre evolución de la morosidad y su tasa de cobertura, las entidades financieras españolas tendrían aún que provisionar una cifra equivalente a la que se dotó en 2020, reconociendo así algo más de 12.000 millones de euros de deterioros de crédito en la cuenta de resultados de 2021 y 2022.

Una vez finalizada la publicación de resultados del primer trimestre de 2021, se cuenta ya con cuatro estados financieros trimestrales desde el inicio de la pandemia, lo que permite tener elementos de juicio suficientes para evaluar la evolución de la tasa de morosidad y de las provisiones acometidas por el sector bancario español. El análisis de estas dos variables suscita especial interés en la medida en que han sido las más características y condicionantes de la evolución de los resultados durante 2020 y, muy probablemente, de los próximos años.

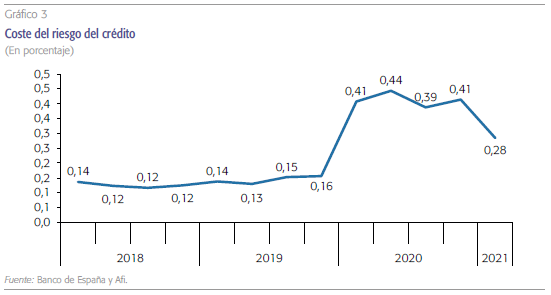

La principal conclusión que se puede extraer de dicho análisis y sobre la cual trataremos de profundizar en el presente artículo es que, desde el comienzo de la pandemia y contra todo pronóstico, hemos asistido a una profunda asincronía entre la evolución del crédito dudoso y el coste del riesgo, medido este último como el volumen de provisiones sobre los activos totales medios. Así, mientras que la morosidad se ha mantenido estable, e incluso se ha reducido durante el año de pandemia, el coste del riesgo sufría un importante incremento en el conjunto del sector bancario español durante el año 2020.

Cabe destacar la intensa asincronía entre el crédito deteriorado y las provisiones: mientras que el volumen de dudosos se ha mantenido estable e, incluso, se ha reducido durante todo el año 2020 y los primeros meses de 2021, el coste del riesgo del conjunto del sector bancario español ha experimentado un importante incremento.

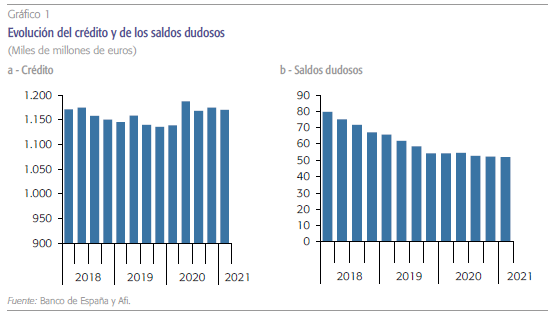

La senda decreciente que ha mantenido la tasa de mora ha venido marcada, por un lado, por la reducción en el volumen de activos dudosos. Dicha tendencia, en principio contraria a la que cabría esperar en un ejercicio de profundo shock económico como el que hemos vivido, ha estado muy condi-cionada por el efecto de las medidas de flexibilización contable y las de apoyo explícito a los deudores, como las moratorias, los avales y, por supuesto los expedientes de regulación temporal de empleo (ERTE), cuyo impacto ha sido fundamental en el mantenimiento de activos al corriente de pago en los balances bancarios.

Por otro lado, la evolución de la tasa de mora ha estado también marcada por el crecimiento del saldo de crédito bruto, el cual aumentaba por pri-mera vez en una década durante el pasado ejercicio. Este crecimiento se producía a raíz de las medidas de apoyo en forma de avales, concedidos a través del ICO, que llevaba el saldo de empresas a subir más de un 10 % a cierre de 2020. Esa necesidad inicial de liquidez por parte de las empresas se retraía considerablemente en la segunda mitad del año y en el inicio de 2021, de tal manera que hemos retornado de nuevo a variaciones negativas del saldo de crédito.

En suma, el mantenimiento e incluso descenso de los saldos dudosos, junto con el crecimiento que tenía lugar en el saldo de crédito, han determinado la tendencia bajista que mantenía la tasa de mora del sector bancario español a lo largo de todo el año marcado por la pandemia.

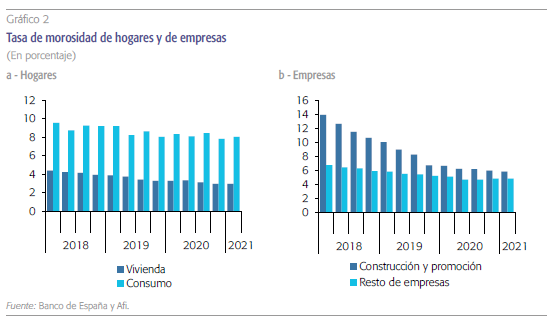

Esa reducción o estabilidad de la tasa de mora resulta especialmente remarcable teniendo en cuenta su coincidencia en el tiempo con un desplome de casi un 11 % en el PIB de la economía española. Es más, la reducción de la tasa de mora en España ha sido más intensa que en otros países con menores caídas de PIB, lo cual constituye sin duda una paradoja que rompe con todos los modelos estadísticos que relacionan ambas variables. De hecho, como se puede observar en los gráficos 2a y 2b, el descenso o estabilización de la tasa de mora ha sido generalizado en todos los segmentos de crédito, observándose únicamente un ligero incremento en el segmento de consumo durante el primer trimestre de 2021.

Sin embargo, esa extraña e incongruente relación entre morosidad y PIB no es la única paradoja que la pandemia ha traído consigo en el ámbito bancario. La otra se refiere al importante esfuerzo de provisiones llevado a cabo por las entidades de crédito españolas, anticipándose al crecimiento futuro de la mora (de ahí la asincronía) y, sobre todo, en un contexto regulatorio y contable más laxo que favorecía el aplazamiento de dichos efectos (de ahí la paradoja).

Como puede observarse en el gráfico 3, el sistema bancario español llevaba a cabo provisiones en una magnitud que triplicaba a las registradas a velocidad de crucero durante los dos años previos a la pandemia. De acuerdo con lo observado en el primer trimestre de 2021, ese esfuerzo de provisiones se ha reducido sustancialmente respecto al realizado en 2020, pero aun así, se mantiene muy por encima (casi el doble) del nivel medio de los dos años previos a la pandemia.

Es este menor provisionamiento de las entidades durante el primer trimestre de este ejercicio el que, probablemente, se encuentra detrás de la insistencia de los reguladores y supervisores para que las entidades bancarias no relajen su capacidad de anticipación en términos de reconocimiento de pérdidas, ante un previsible aumento de la morosidad. Dicha preocupación se centra principalmente en que la relajación de provisiones pudiera dar lugar a un incremento de beneficios con el que justificar nuevas distribuciones de dividendos, tras las restricciones a los mismos durante el año 2020.

En medio del debate sobre si el nivel de provisiones de 2021 debe seguir manteniendo la pulsión de 2020 o está justificada la relajación observada en el arranque del año, en la constatación de que lo peor ya ha pasado, queremos aportar nuestra visión sobre el potencial futuro de deterioros de activos y la capacidad de las cuentas de resultados para absorberlos.

Para ello, hemos elaborado proyecciones de deterioro crediticio utilizando como base modelos econométricos e introduciendo factores de ajuste para capturar diferentes elementos de carácter extraordinario que, sin duda, tendrán impacto en la senda del negocio bancario en los próximos meses. En suma, se han tenido en cuenta los siguientes factores a la hora de elaborar nuestras estimaciones:

- La recuperación económica y el escenario macroeconómico esperado.

- El ahorro embalsado durante los periodos de confinamiento, el cual, a la vista de la evolución reciente de los depósitos bancarios, ha comenzado ya a utilizarse en la medida en que las restricciones se van relajando.

- El impacto de las ayudas extraordinarias imple-mentadas para mitigar los efectos de la crisis, como los ERTE, la ampliación del plazo y periodo de carencia para las operaciones avaladas y la recapitalización de algunas entidades.

- La llegada de los fondos europeos del Plan de Recuperación Next Generation EU.

Con base en estos factores, estimamos que el punto álgido del crédito dudoso —con un crecimiento de unos 40.000 millones de euros entre 2021 y 2022— se alcanzará entre finales de 2022 y principios de 2023, con una recuperación posterior, de tal forma que en 2024 la mora se sitúe cerca, pero ligeramente por encima, de los niveles pre-COVID.

Por segmentos de crédito, esperamos que, en términos relativos, el más dañado sea el consumo, un segmento tradicionalmente más vulnerable. Por su parte, el crédito hipotecario sería el menos impactado de acuerdo con nuestras previsiones, registrando una subida más contenida tras la finalización de los ERTE que hasta el momento han sido una medida efectiva para contener el flujo de impagos.

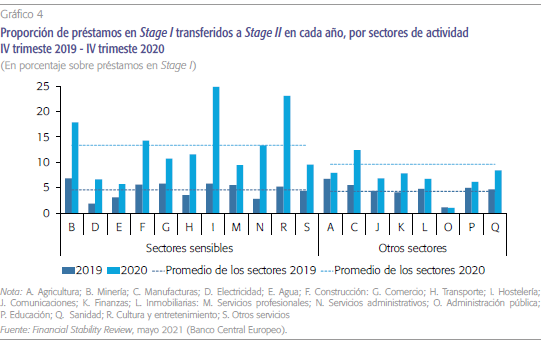

En todo caso, el mayor impacto en términos absolutos se produce en el segmento de empresas, si bien con una elevada asimetría sectorial y geo-gráfica. En este sentido, esperamos un incremento especialmente significativo de la tasa de mora en aquellos sectores más vulnerables a la pandemia (hostelería, ocio, transporte, etc.), mientras que en sectores con una menor exposición a los efectos de la COVID-19 se esperan subidas leves, o incluso descensos. Esta tendencia diferencial prevista entre sectores se encuentra en línea con el análisis que realizaba el Banco Central Europeo (2021) en su último Financial Stability Review. Como se puede observar en el gráfico 4, el trasvase significativo que se producía en el año 2020 del Stage I (operación clasificada como normal) al Stage II (en vigilancia especial) (aunque el Stage III –dudosos— mantenía la senda descendente o estable), ha sido más intenso en los sectores especialmente sensibles a los efectos de la pandemia, dando pistas sobre la tendencia que cabe esperar en la evolución del crédito dudoso de dichos sectores.

La extraña e incongruente relación entre morosidad y PIB no es la única paradoja que la pandemia ha traído consigo en el ámbito bancario. La otra se refiere al importante esfuerzo de provisiones llevado a cabo por las entidades de crédito españolas, anticipándose al crecimiento futuro de la mora y, sobre todo, en un contexto regulatorio y contable más laxo que favorecía el aplazamiento de dichos efectos.

Dado el incremento de deterioros atribuibles al efecto de la pandemia, unos 40.000 millones de euros, como previamente hemos mencionado, y suponiendo una tasa de cobertura media del 60 %, todo ello se traduciría en la necesidad de provisionar en el horizonte total de tres años (incluyendo el ya finalizado 2020) en torno a 24.000 millones de euros. El importante esfuerzo de saneamientos del crédito realizado en el ejercicio anterior por parte de las entidades españolas supone el reconocimiento anticipado de aproximadamente la mitad (47 %) de estas pérdidas asociadas al repunte de la morosidad. Como consecuencia, y de acuerdo a nuestras estimaciones de morosidad, las entidades españolas tendrían aún pendiente el reconocimiento de algo más de 12.000 millones de euros de deterioros de crédito en la cuenta de resultados de 2021 y 2022.

Para contrastar el encaje de estas previsiones con el comportamiento del sector en el arranque del año, se han analizado los datos publicados por Banco de España (2021) sobre la cuenta de resultados del sector bancario español a fecha del primer trimestre del año. De acuerdo con estos datos, las dotaciones realizadas en el primer trimestre del año presentan una notable desaceleración con respecto a las realizadas en el ejercicio anterior, pero manteniendo unos niveles superiores a los del año 2019. Concretamente, el nivel de provisiones realizado en el primer trimestre equivale a casi el doble de lo realizado en media en 2018 y 2019, pero en torno a 13 puntos básicos por debajo del coste del riesgo presentado en el año 2020.

Ese esfuerzo de provisiones del primer trimestre equivaldría, de mantenerse durante el año, a un tercio de lo pendiente de provisionar tras lo realizado en 2020. Por tanto, de esta manera, la digestión completa de los efectos de la pandemia se demoraría hasta finales de 2023, horizonte que tal vez sea considerado algo laxo por parte del supervisor atendiendo a los recientes mensajes lanzados por el mismo.

Si, alternativamente, la digestión completa de los deterioros se quisiera acelerar para ser completada a finales de 2022, el esfuerzo de provisiones a realizar durante el ejercicio de 2021 debería ser algo mayor (entre un 20-25 % adicional) al realizado durante el primer trimestre.

En términos de impacto en la rentabilidad sobre recursos propios (ROE) para el conjunto del sector, estimamos que la diferencia entre dos o tres años de digestión equivale a un punto porcentual de ROE en los resultados del año actual. En todo caso, dichos resultados van a ser muy superiores a los de 2020, que registró en torno a un 1,5 % para el conjunto del sector bancario español sin tener en cuenta los deterioros de fondos de comercio en el exterior, los cuales llevaron a terreno negativo la rentabilidad del pasado ejercicio.

Referencias

Banco Central Europeo (2021). Financial Stability Review, mayo 2021.

Banco de España (2021). Informe trimestral de la economía española, segundo trimestre, junio 2021.

Notas

* Afi – Analistas Financieros Internacionales, S.A.