Banca y política monetaria en 2022

Fecha: enero 2022

Santiago Carbó Valverde y Francisco Rodríguez Fernández*

Banca, Política monetaria, COVID-19, Rentabilidad, Solvencia

Cuadernos de Información Económica, N.º 286 (enero-febrero 2022)

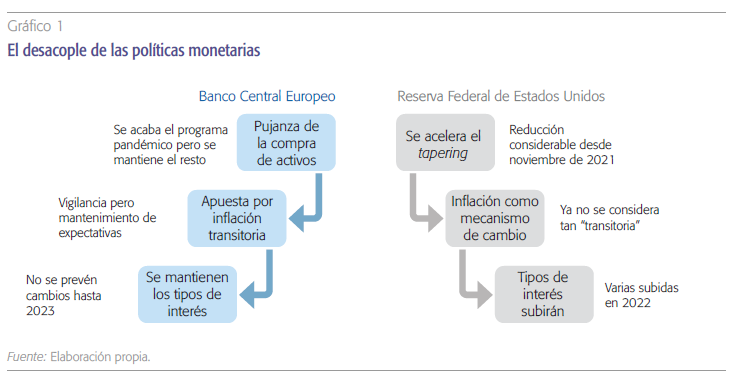

El desacople monetario es ya una realidad en 2022. La Reserva Federal ha puesto fecha de finalización a su programa de compra de activos para finales de marzo y ha señalado previsibles subidas de tipos de interés durante el año. El Banco Central Europeo, sin embargo, mantiene apoyos de liquidez, al menos, hasta 2023 y no se prevén subidas de tipos durante 2022. Este desacople generará diferencias a los dos lados del Atlántico. Entre otros aspectos, afectará a la generación de márgenes de intereses bancarios, a la remuneración de la deuda, al atractivo de cada zona monetaria como destino de inversión y a los tipos de cambio. En paralelo, la banca española ha atravesado su enésima prueba de fuego tras la crisis financiera. Ha sido capaz de aumentar su capacidad de financiación y ha reforzado su solvencia. Sin embargo, el reto de la rentabilidad seguirá siendo muy exigente en 2022, en particular en la medida en que los tipos de interés continúen siendo ultrarreducidos o negativos. Por otro lado, conforme vayan retirándose los estímulos y apoyos públicos articulados durante la crisis de la COVID-19, las entidades financieras tendrán que hacer una gestión proactiva de su crédito ante el previsible aumento de las insolvencias empresariales.

Han sido varios los intentos de revertir el curso expansivo de la política monetaria desde la crisis financiera. Los bancos centrales se han encontrado, sin embargo, con varias fases de duda sobre el vigor de la recuperación económica que han acabado por dar al traste con las expectativas de “normalización”. En todo caso, la evolución económica y el margen de maniobra monetario han sido distintos en la eurozona y en Estados Unidos. Mientras que en la zona del euro los tipos han permanecido en el 0 % y los intentos de reducir los ritmos de compra de deuda han sido fugaces y superados por las incertidumbres macroeconómicas, en Estados Unidos ha habido varias oscilaciones en tipos de interés y también movimientos de retracción y expansión de compras de activos. Sin embargo, en ambos casos, la realidad ha acabado obligando al mantenimiento de la expansión cuantitativa (QE) y de tipos de interés oficiales nulos, muy reducidos o negativos. La pandemia fue la última perturbación que incitó a los bancos centrales a mantener su apoyo, probablemente en el momento en que estaban más preparados para cambiar su orientación, hacia finales de 2019. Llegados a 2022, sin embargo, sí que parece que el fin de la QE está más cerca, si bien se aprecia un desacople, en la medida en que la Reserva Federal (Fed) anunció hacia mediados de diciembre una reducción importante del ritmo de compra de activos y, lo que es más importante, la posibilidad de varias subidas de tipos desde 2022. También a mediados de diciembre, el Banco Central Europeo (BCE) se pronunció sobre su estrategia monetaria. Sin embargo, lo hizo para ratificar el mantenimiento de una política netamente expansiva (al margen de ciertos ajustes técnicos), sin visos de subidas de tipos de interés antes de 2023.

Esta situación impone un desacople en las políticas monetarias a los dos lados del Atlántico. Sucede en un momento de cierta tensión inflacionaria. Parece que el crecimiento de precios no va a dar tregua por un tiempo y esto genera disensión entre los analistas y presión sobre los bancos centrales. La principal pregunta es si el crecimiento de precios será de corto plazo o si se sostendrá, afectando a las expectativas de medio y largo plazo. Aunque la inflación subyacente –que no recoge los precios más volátiles y ofrece mayor estabilidad– no es tan preocupante, hay que seguir muy de cerca una posible espiral entre salarios y precios. Teniendo en cuenta que buena parte de las expectativas de recuperación se han trasladado a 2022, la incertidumbre no ayuda demasiado.

De la evolución de la inflación, los tipos de interés y la liquidez están muy pendientes las entidades financieras. 2021 fue un año complicado en el que, sin embargo, los bancos españoles lograron mejorar su valor de mercado y recuperar la senda de los beneficios anterior a la pandemia. Han podido, además, mantener su ritmo de financiación al sector privado. En este sentido, al crecimiento del crédito a las empresas se ha unido el otorgado a las familias, no solo para consumo (que creció en noviembre ya al 2,3 %) sino también, progresivamente, para adquisición de vivienda (que lo hizo al 0,9 % en noviembre).

Sea como fuere, las entidades de depósito españolas afrontan un 2022 en el que la generación de márgenes y rentabilidad seguirá suponiendo un desafío importante en un entorno de tipos de interés reducidos o negativos. Asimismo, la previsión de retirada de estímulos orientados a frenar los efectos de la pandemia –desde los ERTE hasta las moratorias de crédito– puede suponer un incremento de las insolvencias empresariales que acabará redundando sobre la morosidad crediticia.

En este artículo se analiza la situación de la política monetaria y su impacto sobre el sector bancario, así como las perspectivas de las entidades financieras españolas ante 2022. A continuación, se examina el desacople entre las políticas monetarias y los riesgos que conlleva. El apartado siguiente se centra en la rentabilidad y solvencia bancarias, mientras que posteriormente se analiza la consolidación del sector y el cambio de modelo de negocio hacia los servicios basados en plataformas. El artículo se cierra con unas breves conclusiones.

Política monetaria: tiempo de desacople

Tras haber realizado ya varios movimientos previos y anuncios anticipados sobre la retirada de estímulos, la Reserva Federal la aceleró de forma significativa el 15 de diciembre de 2021. En la última reunión del año del Comité Federal de Mercado Abierto, se adelantó a marzo de 2022 la retirada definitiva de las compras de activos, que anteriormente estaba prevista para junio de ese año. Aunque mantuvo el tipo de interés oficial en la horquilla del 0-0,25 %, la Fed también señalizó la posibilidad de realizar hasta tres subidas en 2022, siendo la primera de ellas en el primer trimestre, probablemente tras la finalización del tapering. Esta aceleración, según se indicó, está “empujada por una coyuntura en la que se combinan una elevada inflación y una tasa de desempleo en mínimos.”

Estas decisiones monetarias de carácter restrictivo se produjeron a pesar de que las previsiones macroeconómicas se revisaron a la baja por el “factor sorpresa” que añadió la variante ómicron del coronavirus. Para 2022, contemplan un crecimiento del PIB del 4 % y una inflación del 2,6 %. La clave será si los precios pueden llegar a marcar una media tan reducida cuando han cerrado los últimos meses de 2021 por encima del 6 %. Según la Fed (2021), “los desequilibrios de la oferta y la demanda relacionados con la pandemia y la reapertura de la economía han seguido contribuyendo a los elevados niveles de inflación” y “el rumbo de la economía sigue dependiendo del curso del virus. Se espera que los avances en las vacunaciones y la reducción de las limitaciones de la oferta respalden los continuos avances en la actividad económica y el empleo, así como una reducción de la inflación.” Aun así, señalaba que “persisten los riesgos para las perspectivas económicas, incluidas nuevas variantes del virus.”

De forma efectiva, el Comité decidió reducir el ritmo mensual de sus compras de activos netos en 20.000 millones de dólares para valores del Tesoro y 10.000 millones de dólares para valores respaldados por hipotecas. Como suele suceder en las comparecencias en tiempos de incertidumbre, la Reserva Federal también señaló su disposición “a ajustar la orientación de la política monetaria según corresponda si surgen riesgos que puedan impedir el logro de las metas señaladas.”

Un día, después, el 16 de diciembre, el Consejo de Gobierno del Banco Central Europeo mantuvo su última reunión de 2021. A pesar de la escalada de precios, el BCE (2021) señalaba que se mantenía “su objetivo de inflación a medio plazo que permite una reducción escalonada del ritmo de sus compras de activos durante los próximos trimestres”. Sin embargo, esa reducción se iba a referir, sobre todo, al programa articulado para la emergencia pandémica (PEPP, por sus siglas en inglés). De hecho, se indicaba que “la acomodación monetaria seguía siendo necesaria para que la inflación se estabilice en el objetivo del 2 % a medio plazo”. De forma efectiva, se anunciaba el fin de las compras netas de activos en el marco del PEPP a final de marzo de 2022. Eso sí, planteaba reinvertir el principal de los valores adquiridos en el marco del PEPP que vayan venciendo al menos hasta el final de 2024.

Sin embargo, el BCE ratificaba, al mismo tiempo, la continuidad de su programa extraordinario de compra de activos (APP, por sus siglas en inglés). Se planteó una compra de 40.000 millones de euros en el segundo trimestre y de 30.000 millones de euros en el tercer trimestre de 2022 en el marco del APP. A partir de octubre de 2022, el Consejo de Gobierno mantendrá las compras netas de activos a un ritmo mensual de 20.000 millones de euros durante el tiempo que sea necesario para reforzar el impacto acomodaticio de sus tipos de interés oficiales. Esta tendencia señaliza que, a largo plazo, podrían reducirse las compras de activos de forma más clara, pero, al menos, las garantiza durante 2022, incluidas las reinversiones de los principales mientras se considere preciso.

Respecto a los tipos de interés, el BCE mantiene los de las operaciones principales de financiación en el 0 %; el de la facilidad marginal de crédito en el 0,25 % y de la facilidad de depósito en el -0,50 %. Según la autoridad monetaria, a pesar de los precios al alza “el progreso observado en la inflación subyacente está suficientemente avanzado para ser compatible con una estabilización de la inflación en el 2 % a medio plazo”.

Finalmente, el BCE señaló que espera que las condiciones especiales aplicables a las TLTRO III terminen en junio de 2022 pero, como en ocasiones anteriores, ratificó su voluntad de vigilancia y continuidad del programa si fuera preciso.

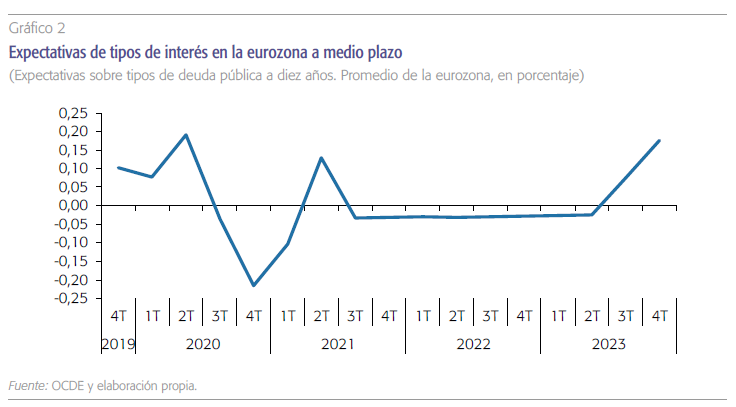

A lo largo de 2022 pueden darse, al menos, tres subidas de tipos de la Reserva Federal mientras que el BCE no se espera que los mueva. En todo caso, la expectativa es que en 2023 la eurozona pueda ver finalmente ese esperado giro en la política monetaria tras casi quince años de expansión cuantitativa.

Como se muestra en el gráfico 1, aunque la tendencia de medio/largo plazo tanto en el BCE como en la Reserva Federal pueda parecer más restrictiva, este carácter más “halcón” de la política monetaria parece mucho más marcado a corto plazo en el caso norteamericano y va a delimitar un desacople significativo entre políticas monetarias. Para las entidades financieras puede suponer un mantenimiento de la presión a la baja de los márgenes de intermediación de los bancos europeos frente a los estadounidenses.

En este sentido, durante 2022 pueden darse, al menos, tres subidas de tipos de la Reserva Federal mientras que el BCE no se espera que los mueva. En todo caso, la expectativa es que, en 2023, la eurozona pueda ver finalmente ese esperado giro en la política monetaria tras casi quince años de expansión cuantitativa. Como se muestra en el gráfico 2, a partir de las estimaciones sobre expectativas de tipos de interés a largo plazo (medidos sobre deuda del Estado a diez años), aunque el cambio en la eurozona se haga de rogar, se espera que pueda ser considerable en 2023 y alcanzar no solo a los tramos de deuda más a corto plazo sino también a los de largo. El gráfico 2 muestra la estimación sobre tipos del promedio de la deuda pública a diez años de los países integrantes de la eurozona, que podría llegar a subir hasta cerca del 0,2 % en ese año.

La banca tras la pandemia (I): rentabilidad y solvencia

Las entidades financieras españolas han tenido una participación muy activa en el mantenimiento de la financiación con la COVID-19. Aun así, se entendió muy pronto por parte de las propias entidades financieras, los reguladores y los supervisores que era necesario establecer un equilibrio entre los riesgos asumidos en la actividad crediticia y la necesidad de apoyar al tejido empresarial más afectado por las restricciones de movilidad y los confinamientos. De este modo, el programa de créditos a empresas con avales del Instituto de Crédito Oficial (ICO) ha tenido un papel muy importante durante toda la pandemia y, a noviembre de 2021, ya había otorgado una financiación de 121.922 millones de euros. Este esfuerzo se complementó, además, con una línea de avales para inversión directa aprobada en julio de 2021 y que preveía dotar hasta 40.000 millones de euros. Asimismo, otro aspecto esencial para que el “brazo” financiero ante la pandemia pudiera estar bien articulado son las moratorias para ese crédito, que se han desarrollado mediante un código de buenas prácticas que va a permitir que muchas entidades financieras aplacen pagos de estos créditos bajo criterios estrictos de facilitación de liquidez y prevención de riesgos.

Cuando se retiren los estímulos y otras medidas de apoyo al sector empresarial y al empleo habrá que calibrar cuántas empresas han realizado la travesía de la crisis pandémica con solvencia y cuáles no podrán hacer frente a sus obligaciones crediticias. En todo caso, los supervisores han argumentado que las ventajas de las reformas acometidas a raíz de la crisis financiera han resultado cruciales durante la COVID-19.

Con datos del tercer trimestre, la financiación a empresas creció en septiembre de 2021 un 2,5 % en tasa interanual. Llevaba siendo del 2-3 % desde abril. Aunque los crecimientos registrados anteriormente fueron superiores (al amparo de los primeros tramos de las líneas del ICO), conviene recordar que en 2018 la tasa interanual media fue del -0,1 % y en 2019 del 1,9 %. Por otro lado, los préstamos a hogares también comenzaron a dar síntomas de recuperación con una variación interanual en septiembre del 0,8%, en la línea de las que venía registrándose desde mayo, poniendo fin a más de año y medio de tasas negativas durante las peores fases de la pandemia. El impulso no solo se observa en el segmento del consumo, que avanzó un 3,1 %, sino también en vivienda, que en julio, agosto y septiembre creció un 0,7 % interanual.

El impacto final de estas acciones en la solvencia es incierto, toda vez que cuando se retiren los estímulos y otras medidas de apoyo al sector empresarial y al empleo (como los ERTE) habrá que calibrar cuántas empresas han realizado la travesía de la crisis pandémica con solvencia y cuáles no podrán hacer frente a sus obligaciones crediticias. En todo caso, los supervisores han argumentado que las ventajas de las reformas acometidas a raíz de la crisis financiera —y que tenían como fin abordar unos niveles insostenibles de apalancamiento en el sistema bancario, una cantidad insuficiente de capital de alta calidad, una excesiva transformación de plazos y la falta de un entramado macroprudencial— han resultado cruciales durante la COVID-19.

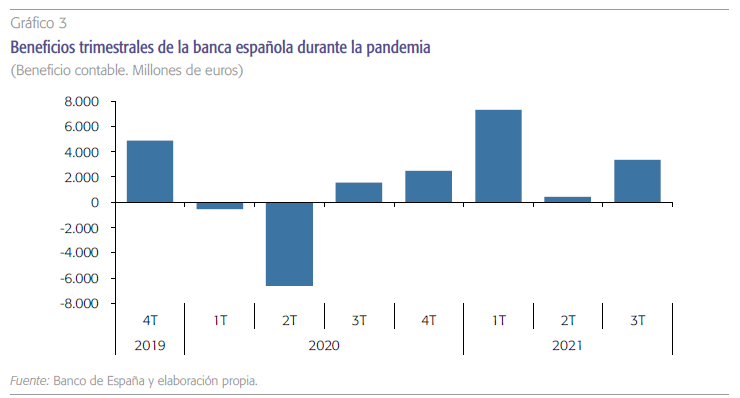

En cuanto a la rentabilidad, aunque en el segundo semestre de 2019 el BCE estaba planteándose cambiar el tono de la política monetaria, la pandemia obligó a las autoridades monetarias a mantener su carácter expansivo. Cuando los tipos de interés son consistentemente negativos, la baja rentabilidad se vuelve un problema estructural para el sector bancario. La pandemia impone un desafío aún mayor. En todo caso, la estrategia de los bancos españoles fue preventiva, aumentando de forma significativa sus provisiones para pérdidas ante la incidencia de la COVID-19, lo que supuso que, tal y como muestra el gráfico 3, su beneficio trimestral cayera en 6.611 millones de euros en el segundo trimestre de 2020. Sin embargo, durante 2021, los beneficios han seguido un comportamiento más positivo, aunque algo errático por la incidencia de los rebrotes y los ajustes estructurales del sector, siendo el beneficio trimestral a septiembre de 2021 de 3.351 millones de euros.

Asimismo, es destacable que, desde final de octubre de 2020, la valoración bursátil de los bancos españoles ha registrado una notable recuperación. El gap entre los bancos del Ibex y el conjunto del selectivo se cerró gradualmente. La cotización de los bancos del Ibex al cierre de febrero de 2021 superó a la del Ibex-35. No obstante, los bancos no recuperaron sus niveles pre-COVID hasta el final de abril de 2021.

La banca tras la pandemia (II): consolidación y cambio de modelo

El sector bancario español ha atravesado una significativa reestructuración desde la crisis financiera. A comienzos de 2008 había 281 entidades bancarias (un 70,8 % de ellas españolas) mientras que al final de 2020 quedaban 191 (un 58,6 % de ellas españolas). Desde la crisis financiera, a la luz de las mayores exigencias regulatorias en cuanto a capital bancario, algunas entidades tuvieron que recurrir a procesos de integración para sobrevivir. Este proceso de consolidación, en todo caso, se ha acabado convirtiendo en una exigencia de un mercado cada vez más digital que requiere de una elevada escala, pero no necesariamente de una infraestructura física muy amplia. En 2021, el proceso de reestructuración ha seguido avanzando en España, con algunas operaciones como las de fusión entre Caixabank y Bankia (marzo de 2021) o entre Unicaja y Liberbank (julio de 2021). Como resultado de dicho proceso, se ha producido un cambio de dimensión, tanto a nivel de la entidad bancaria como de la sucursal. En 2014, había 31.817 sucursales en España, una media de 230 por banco. Al final de 2020, este número había disminuido hasta las 22.299. En otras palabras, una de cada cuatro sucursales existentes en 2014 había desaparecido. Tan solo en el primer semestre de 2021 se cerraron 1.385 sucursales bancarias, la mayoría debido a fusiones. De forma paralela, en 2014, el sector tenía empleadas a 203.305 personas. En 2020, la cifra es de 175.185.

Es importante señalar que el perfil del empleado –en general, la búsqueda de talento– ha cambiado. La transformación digital está aumentando la demanda de profesionales altamente cualificados. En el sector bancario español existe una creciente demanda de trabajadores con un perfil técnico –ingenieros informáticos, analistas de datos y matemáticos– capaces de desarrollar, entre otras, aplicaciones para gestionar sistemas de información, procesos de negocio y modelos de riesgo cuantitativos. Algunas previsiones globales vaticinan que entre un 15 % y un 20 % de los nuevos puestos que se creen tendrán que ver con la digitalización.

Las entidades financieras españolas han aumentado significativamente su inversión en tecnología y han atraído a nuevos clientes digitales, lo que a su vez las ha impulsado a invertir grandes sumas en tecnología. El crecimiento acumulado de las inversiones tecnológicas fue de un 71,78 % entre 2014 y 2020.

Los bancos españoles están realizando grandes esfuerzos para transformarse y adaptarse a un nuevo ecosistema digital en términos de oferta hacia un modelo de servicio en plataformas. La COVID-19 también ha impulsado el crecimiento de los clientes digitales. Comparando los datos de antes de la pandemia (final de 2019) con los del final de 2020, la proporción de clientes digitales (según información del INE) ha aumentado en 6 puntos porcentuales (del 60,5 % al 66,6 %). Esto significa que entre finales de 2019 y un año después, 2,7 millones de personas adicionales se han incorporado a la banca digital en España. No obstante, el proceso de digitalización financiera no ha sido homogéneo. Hay notables diferencias en el grado de adopción de la banca digital según características sociodemográficas. El mayor porcentaje de usuarios de banca digital se da entre las personas de entre 25 y 34 años. En esta franja de edad, casi ocho de cada diez usuarios de Internet han adoptado la banca online. La cifra es similar (75,5 %) en el grupo de entre 35 y 44 años. Estos dos grupos representan a la generación de los millennials, y aportan 9,48 millones de usuarios de banca digital, lo que representa el 43,3 % del número total de usuarios de banca digital en España.

En las dos últimas décadas, el sector bancario español ha realizado un considerable esfuerzo para digitalizarse. Las entidades financieras han aumentado significativamente su inversión en tecnología y han atraído a nuevos clientes digitales, lo que a su vez las ha impulsado a invertir grandes sumas en tecnología. De 2014 a 2020 la ratio de inversión en tecnologías de la información (TI) del sector bancario español se situó, de media, en torno al 4,97 %. El crecimiento acumulado de las inversiones tecnológicas fue de un 71,78 % entre 2014 y 2020 (último dato disponible).

Conclusiones

Ante los desafíos de 2022 y con una inflación en máximos de este siglo, la Reserva Federal y el Banco Central Europeo han adoptado estrategias distintas. La autoridad monetaria norteamericana ha dejado pronto de considerar la elevada inflación como un fenómeno transitorio y se ha dispuesto a combatirla de forma frontal, poniendo fecha final a su programa de compra de activos a finales de marzo y señalando previsibles subidas de tipos de interés durante el año. En la eurozona, sin embargo, aunque parece que a medio/largo plazo el BCE podría reducir sus compras de activos, estos apoyos de liquidez parece que se mantendrán al menos hasta 2023 y no se prevén subidas de tipos durante 2022. Qué estrategia es la adecuada es difícil de determinar, pero se abre una vía de desacople monetario que afectará de forma diferencial a ambos lados del Atlántico a múltiples aspectos de la actividad financiera. Entre otros, a la generación de márgenes de intereses bancarios, a la remuneración de la deuda, al atractivo de cada zona monetaria como destino de inversión y a los tipos de cambio.

Ante los desafíos de 2022 y con una inflación en máximos de este siglo, la Fed y el BCE han adoptado estrategias distintas que abren una vía de desacople monetario que afectará de forma diferencial a múltiples aspectos de la actividad financiera, como la generación de márgenes de intereses bancarios, la remuneración de la deuda, el atractivo de cada zona monetaria como destino de inversión y los tipos de cambio.

Con la pandemia, la banca española ha atravesado su enésima prueba de fuego tras la crisis financiera. Ha sido capaz de aumentar su capacidad de financiación (entre otras cuestiones, con avales del ICO) y ha reforzado su solvencia. Sin embargo, el reto de la rentabilidad seguirá siendo muy exigente en 2022, en particular en la medida en que los tipos de interés continúen siendo ultrarreducidos o negativos. Asimismo, a medida que los estímulos y apoyos públicos articulados durante la crisis de la COVID-19 vayan retirándose, las entidades financieras tendrán que hacer una gestión proactiva de su crédito puesto que es previsible que aumenten las insolvencias empresariales.

Finalmente, la rentabilidad sigue apoyándose en buena medida en ganancias en eficiencia operativa. Tras años de consolidación y ajustes estructurales en el sector, ahora parece que se da una nueva vuelta de tuerca en la transición hacia el modelo basado en plataformas, por lo que es previsible que continúen los ajustes en oficinas y empleados, al tiempo que se capta nuevo talento con capacidades digitales tanto comerciales como técnicas.

Referencias

Banco central europeo, BCE (2021). Monetary policy decisions, Press Release, 16 de diciembre. Disponible en: https://www.ecb.europa.eu/press/pr/date/2021/ html/ecb.mp211216~1b6d3a1fd8.en.html

Federal reserve, Fed (2021). Federal Reserve Press Release, 15 de diciembre. Disponible en: https://www.federalreserve.gov/monetarypolicy/files/monetary20211215a1.pdf

Notas

* Universidad de Granada y Funcas.