Banca y financiación de vivienda en España: volumen y características

Análisis OFT – 4 / 2024

Fecha: 5 noviembre 2024

| LAS CLAVES El sector bancario desempeña un papel fundamental en la financiación de vivienda, siendo el principal proveedor de crédito para la adquisición de propiedades residenciales en nuestro país. El crédito bancario para la adquisición o rehabilitación de vivienda supera el 80% de la financiación agregada concedida por el sector bancario español a los hogares. La relación entre la cuantía del préstamo hipotecario y el valor de la transacción (LTV) se sitúa actualmente (datos de finales de 2023) en el 62%. En diciembre de 2023, sólo el 6,1% de las hipotecas presentaban un LTV por encima del umbral del 80%. La duración media de las hipotecas ha mostrado una tendencia ascendente desde 2014, incrementándose gradualmente en los últimos años hasta situarse en los 24,47 años a finales de 2023. |

El sector bancario en la financiación de viviendas

En un país altamente bancarizado como el español, las entidades de crédito desempeñan un papel fundamental en la financiación de vivienda, siendo el principal proveedor de préstamos hipotecarios para la adquisición de propiedades residenciales. Todo ello, gracias a su capacidad de movilizar grandes cantidades de fondos y de ofrecer productos financieros adaptados a las necesidades de distintos perfiles de compradores. La accesibilidad a la financiación bancaria y las condiciones de las hipotecas - tipos de interés y plazos - son fundamentales para que las familias puedan acceder a la propiedad inmobiliaria dinamizando así también el mercado de vivienda. Además, a través de la existencia de un sistema de crédito accesible, se contribuye a la dinamización de la economía en su conjunto, impulsando y estimulando sectores secundarios relacionados con el inmobiliario.

Crédito a hogares para financiar la adquisición y rehabilitación de viviendas

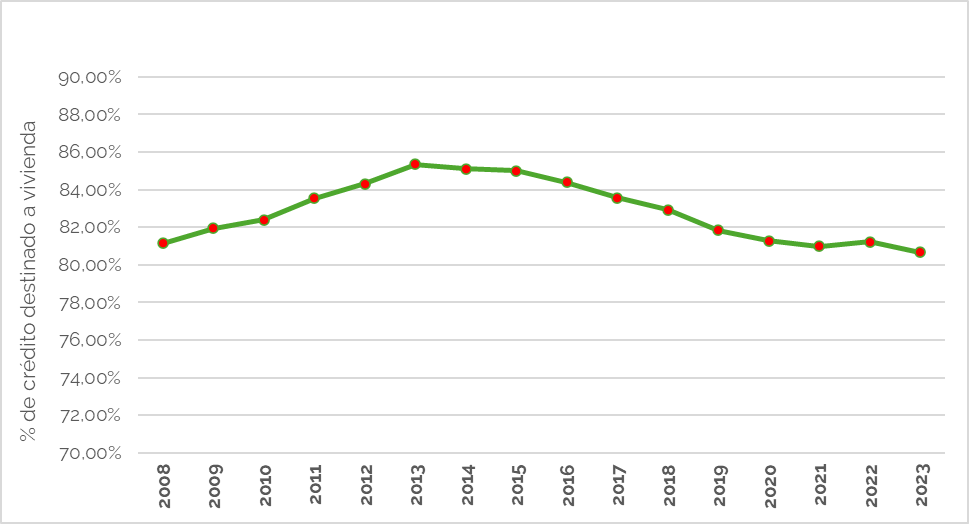

El gráfico 1 examina la evolución de la proporción del crédito a hogares que el sector bancario destina a financiar la adquisición y rehabilitación de viviendas. Como puede observarse, a lo largo de la serie histórica, el crédito a hogares con esta finalidad se ha mantenido relativamente estable en el umbral del 80% - 85% desde el año 2008. Es decir, 8 de cada 10 euros que reciben los hogares tienen como finalidad principal la vivienda, ya sea para su adquisición o rehabilitación. En todo caso, los datos del Banco de España reflejan que la gran parte de este crédito es concedido para la adquisición de viviendas, representando la rehabilitación tan sólo un 4% de esta tipología de crédito. El examen de la serie histórica también refleja un incremento en el porcentaje de crédito destinado a vivienda desde 2008 a 2013, alcanzando su punto máximo ese año con un nivel cercano al 86%. A partir de 2014, se aprecia una tendencia descendente en el porcentaje de crédito destinado a la vivienda, hasta estabilizarse en el 80% de los últimos años. El ciclo económico y el proceso de transformación del sector en la última década pueden explicar esta evolución. Además, los datos del Banco de España muestran que casi el 98% de este crédito es concedido con garantías hipotecarias,

Gráfico 1. Porcentaje del crédito destinado a vivienda del total del crédito a hogares (2008 – 2023)

Fuente: Banco de España y elaboración propia.

Duración del crédito hipotecario y cuantía del préstamo

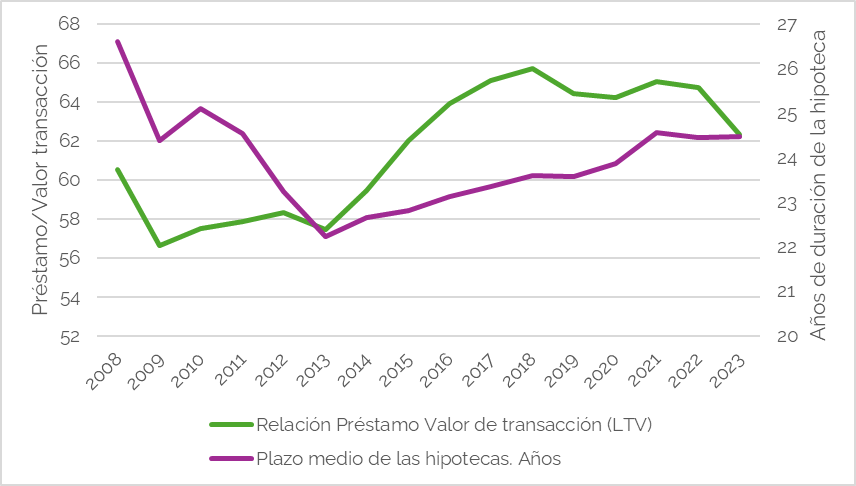

Aunque el crédito bancario sigue manteniendo su relevancia para financiar la adquisición de viviendas en España, sí se observan cambios en cuanto a las características de estos préstamos. El gráfico 2 presenta la evolución, entre 2008 y 2023, de dos indicadores clave del crédito hipotecario en España: la relación préstamo/valor de la transacción (loan to value, LTV)) y el plazo medio de las hipotecas concedidas. La relación LTV refleja el porcentaje del valor de la propiedad que los bancos están dispuestos a financiar con una hipoteca. En los primeros años, observamos una caída en el LTV, que pasa de un 66% en 2008 a un mínimo alrededor de 2013. Con la crisis financiera de 2008, se vio la necesidad de aumentar las cautelas en la concesión de crédito hipotecario, lo que hizo que los bancos se volvieran más prudentes al financiar la compra de viviendas. A partir de 2015, el LTV vuelve a aumentar, alcanzando su punto más alto en 2018, lo que podría estar relacionado con una recuperación del mercado y un entorno de tipos de interés bajos, incentivando la compra de viviendas. En el año 2023, el valor de dicha ratio se situaba en el 62,32%,, por debajo del máximo recomendado del 80%. De hecho, según los datos del Banco de España, en diciembre de 2023, sólo el 6,1% de las hipotecas superan el umbral del 80%.

Por otro lado, la duración media de las hipotecas ha mostrado una tendencia ascendente desde 2014, incrementándose gradualmente hasta superar los 24 años desde 2021 en adelante. Este incremento en el plazo está en línea con el encarecimiento de la vivienda en nuestro país. A medida que crece el precio de la vivienda, los particulares necesitan acceder a plazos más amplios de pagos para poder hacer frente a las cuotas hipotecarias. En conjunto, ambos indicadores muestran cómo las entidades bancarias han ajustado sus políticas hipotecarias en respuesta a cambios económicos y regulatorios, buscando un balance entre accesibilidad al crédito y control de riesgos.

Gráfico 2. Evolución de la duración del crédito hipotecario y cuantía del préstamo (2008 – 2023)

Fuente: Banco de España y elaboración propia.