¿Se implican por igual los grandes bancos centrales en la lucha contra el cambio climático?

Fecha: enero 2024

Emma Navarro y Judith Arnal*

Riesgos climáticos, supervisión bancaria, estabilidad financiera, política monetaria, bancos centrales, cambio climático

Cuadernos de Información Económica, N.º 298 (enero-febrero 2024)

Aunque se reconoce ampliamente que la formulación de políticas climáticas es responsabilidad primordial de los Gobiernos, los bancos centrales también están tomando medidas para abordar el cambio climático dentro de sus competencias. El examen de la integración de las consideraciones relativas al cambio climático en las operaciones del Banco Central Europeo (BCE), el Banco de Inglaterra (BoE) y la Reserva Federal (Fed), destaca que tanto el BCE como el BoE son más proactivos que la Reserva Federal en sus compromisos y medidas políticas para hacer frente a los riesgos climáticos. En particular, el Banco de Inglaterra ha sido pionero en varias iniciativas, mientras que el Banco Central Europeo ha realizado recientemente avances más significativos en otras áreas relativas a la supervisión y reglas de colateral. El grado en que los bancos centrales integran los riesgos climáticos en su labor varía en función del mandato respectivo de cada institución y de las preferencias políticas nacionales en relación con el cambio climático.

Introducción

El cambio climático se considera uno de los retos más urgentes para nuestra sociedad, y los bancos centrales no se están quedando al margen en la respuesta. Aunque se reconoce ampliamente que la formulación de políticas climáticas es responsabilidad primordial de los gobiernos, los bancos centrales están tomando actualmente, medidas para hacer frente a los riesgos financieros relacionados con el clima (en adelante, riesgos climáticos) dentro de sus competencias, que en general incluyen, la responsabilidad de la estabilidad de precios, la estabilidad financiera y la seguridad y solidez de las instituciones financieras.

Los bancos centrales y los supervisores no han empezado hasta hace poco a considerar el cambio climático como relevante para sus mandatos, pero su implicación ha cobrado gran impulso en los últimos años debido al creciente reconocimiento de los importantes riesgos que plantea para la estabilidad financiera y la economía mundial. Su labor en este ámbito se ha visto respaldada por la colaboración internacional a través de distintos foros (G20, FSB, Comité de Supervisión Bancaria de Basilea), en los que la Red para la Ecologización del Sistema Financiero (NGFS, por sus siglas en inglés) ha desempeñado un papel decisivo.

Pero, ¿están todos los bancos centrales igualmente implicados en la lucha contra el cambio climático o siguen planteamientos diferentes? Para responder a esta pregunta, exploramos cómo tres de los mayores bancos centrales, el Banco Central Europeo (BCE), el Banco de Inglaterra (BoE) y la Reserva Federal (Fed), están integrando el cambio climático en la supervisión microprudencial, la estabilidad financiera y la política monetaria. Los bancos centrales también participan con distintos grados de ambición en los esfuerzos por reducir su huella de carbono o considerar los riesgos climáticos en la gestión de sus carteras no relacionadas con la política monetaria. Sin embargo, estos aspectos no se tratarán en el artículo, por considerarse menos relevantes desde el punto de vista de política económica.

Tanto el BCE como el BoE parecen ir más lejos que la Fed en sus compromisos y medidas políticas para hacer frente a los riesgos climáticos, habiendo sido el BoE el primero en muchas áreas y el BCE el que ha ido más lejos en otras.

Tanto el BCE como el BoE parecen ir más lejos que la Fed en sus compromisos y medidas políticas para hacer frente a los riesgos climáticos, habiendo sido el BoE el primero en muchas áreas y el BCE el que ha ido más lejos en otras. Frente a ellos, las acciones de la Fed con respecto al cambio climático tienen un alcance más limitado, centrándose en la supervisión microprudencial y la estabilidad financiera y dejando completamente al margen la política monetaria.

¿Refleja esta situación únicamente la decisión de los bancos centrales o podrían otros elementos ayudar a explicarla? Como argumentaremos, el hecho de que algunas de las medidas relacionadas con el clima adoptadas por los bancos centrales vayan más allá de sus mandatos primarios, buscando apoyar políticas económicas generales, junto con la difícil situación política en Estados Unidos y una aparente rebaja de la ambición en las políticas climáticas del Gobierno del Reino Unido, podría explicar por qué es difícil para la Fed tomar medidas de gran alcance en lo que respecta al cambio climático y por qué el liderazgo del BoE en la materia parece estar perdiendo impulso.

Supervisión microprudencial y estabilidad financiera

El trabajo de los bancos centrales y los supervisores sobre el cambio climático comenzó con su reconocimiento como fuente de riesgo financiero, tanto a través de los riesgos físicos (como los fenómenos meteorológicos extremos) como de los riesgos de transición (derivados de la transición a una economía baja en carbono). Por tanto, se entendió que entraba dentro de sus competencias garantizar que el sistema financiero se mantuviese resistente a estos riesgos.

Reconocimiento temprano y pasos iniciales

De las tres instituciones consideradas, el Banco de Inglaterra ha sido la primera en actuar, empezando a considerar los riesgos financieros relacionados con el clima ya en 2015. En septiembre de ese año, Mark Carney, gobernador del Banco, pronunció su famoso discurso en el que alertó de los riesgos del cambio climático para el sistema financiero y de la posibilidad de una crisis financiera sistémica ocasionada por estos riesgos. Tras un primer informe en 2015 centrado en el sector asegurador, en septiembre de 2018, la Autoridad de Regulación Prudencial (PRA) publicó un análisis de los riesgos derivados del cambio climático a los que se enfrenta el sector bancario británico y estableció un programa de trabajo futuro sobre los riesgos climáticos. Y en el Informe de Estabilidad Financiera de 2019, el Comité de Política Financiera (FPC) realizó una evaluación top-down de las exposiciones de los bancos británicos a los riesgos físicos y de transición. Además, el liderazgo del BoE también es visible en su papel como uno de los miembros fundadores del Network for Greening the Financial System (NGFS) en 2017, así como en su pronta adopción de una estrategia climática y un marco de gobernanza interna para abordar las cuestiones climáticas.

El BCE se incorporó al NGFS como miembro permanente en mayo de 2018, año en el que se aceleró su labor en materia climática. Los riesgos climáticos se identificaron en la evaluación de riesgos de la supervisión bancaria del BCE para 2019. En un artículo especial de su Financial Stability Review de noviembre de 2019 también se evaluó el impacto de los riesgos físicos y de transición.

La Fed sigue por detrás de sus homólogos en la integración de los riesgos climáticos en sus funciones de supervisión y estabilidad financiera, pero su labor parece acercarse gradualmente a las tendencias dominantes entre los bancos centrales del G20. La Fed comenzó en 2019 a reconocer públicamente la naturaleza sistémica de los riesgos climáticos, un cambio posiblemente influido por los debates que tenían lugar en foros internacionales en los que participaba la institución. La Fed dio un paso importante al unirse formalmente al NGFS en diciembre de 2020, poco después de la toma de posesión de la nueva administración Biden. A principios de 2021, la Fed creó dos grupos de comités internos para mejorar su comprensión de los riesgos climáticos: el Comité Climático de Supervisión (SCC, por sus siglas en inglés), centrado en las empresas supervisadas, y el Comité Climático de Estabilidad Financiera (FSCC, por sus siglas en inglés). La institución ha descrito en repetidas ocasiones su mandato en relación con los riesgos climáticos como importante, pero limitado y estrechamente vinculado a sus responsabilidades de supervisión bancaria y estabilidad financiera.

Expectativas de supervisión

En línea con su papel pionero, en abril de 2019, el BoE se convirtió en el primer banco central en establecer expectativas de supervisión climáticas. Abarcaban cuatro áreas clave (gobernanza, gestión de riesgos, análisis de escenarios y divulgación) e instaban a los bancos y aseguradoras a identificar, medir, gestionar e informar eficazmente sobre sus exposiciones a los riesgos climáticos. Desde entonces, los riesgos climáticos han figurado entre las prioridades de supervisión de la PRA, que ha proporcionado más información temática a través de dos “cartas a los directores generales”, incorporando observaciones de sus procesos de supervisión. En su carta de julio de 2020, la PRA puso de relieve algunas lagunas detectadas en las prácticas de las empresas y fijó finales de 2021 como plazo para que las empresas hubieran incorporado plenamente sus expectativas. A partir de 2022, la PRA pasó de evaluar cómo las entidades integraban sus expectativas climáticas a una supervisión activa de estas expectativas. En su carta de octubre de 2022, la PRA estimaba que todas las entidades debían seguir avanzando en la integración y advertía de que podría utilizar todo el arsenal de instrumentos de supervisión para aquellas cuyos esfuerzos se considerasen insuficientes. Esto sugiere que eventualmente podrían imponerse requisitos de capital adicionales dentro del marco del Pilar 2 de la regulación de capital.

En la eurozona, el Mecanismo Único de Supervisión (MUS) del BCE publicó en noviembre de 2020 su guía sobre riesgos relacionados con el clima y el medio ambiente, que establece sus expectativas de supervisión en materia de gestión y divulgación de riesgos. En 2022, puso en marcha una revisión temática que incluía la evaluación de las estrategias de las instituciones en materia de riesgos climáticos, gobernanza y marco y procesos de gestión de riesgos. Los resultados del ejercicio se publicaron en noviembre de 2022, junto con un código de buenas prácticas que las entidades podían utilizar para ajustar sus prácticas a las expectativas del BCE. El BCE también fijó plazos escalonados para que las entidades de crédito cumplieran progresivamente todas las expectativas de supervisión, con una plena alineación prevista para finales de 2024. En la actualidad, las conclusiones sobre los riesgos climáticos ya se han incorporado al proceso de supervisión y, en el caso de un número relativamente pequeño de bancos, esto ha repercutido en los requisitos de capital del Pilar 2. Además, en los últimos años, las autoridades de supervisión han adoptado una serie de medidas para reducir los riesgos climáticos. Por otro lado, en los últimos años, los riesgos climáticos han figurado entre las prioridades de supervisión del MUS, pasando a ser su segunda prioridad para el período 2024-2026.

En la actualidad, las conclusiones sobre los riesgos climáticos ya se han incorporado al proceso de supervisión y, en el caso de un número relativamente pequeño de bancos, esto ha repercutido en los requisitos de capital del Pilar 2.

En octubre de 2023, la Fed publicó, junto con los otros dos principales reguladores bancarios federales de Estados Unidos, los principios interinstitucionales para la gestión del riesgo financiero relacionado con el clima para las grandes instituciones financieras, consolidando las distintas propuestas que las instituciones habían realizado por separado en 2021 y 2022. Los principios proporcionan expectativas de supervisión de alto nivel sobre cómo deben gestionar los riesgos climáticos las organizaciones bancarias con más de 100.000 millones de dólares en activos consolidados. La Fed aclara explícitamente que los principios no prohíben ni desincentivan la prestación de ningún tipo o clase de servicios bancarios legales por parte de las instituciones financieras. A diferencia de las expectativas supervisoras de los otros bancos centrales, en su caso, también se espera que los bancos garanticen que las comunidades vulnerables y los clientes desatendidos no se vean perjudicados inadvertidamente por sus esfuerzos de mitigación de los riesgos climáticos. Es interesante observar los dos votos discrepantes en la aprobación de la Fed, que reflejan la falta de consenso en el país sobre los riesgos climáticos.

Pruebas de resistencia climática

El BoE fue el primer banco central en esbozar planes para realizar un ejercicio de pruebas de estrés climático. En julio de 2019, anunció que su Escenario Exploratorio Bienal de 2021,un ejercicio que el banco lleva a cabo regularmente para evaluar los riesgos no cubiertos por las pruebas de estrés de solvencia anuales, exploraría la resiliencia del sistema financiero del Reino Unido a los riesgos climáticos físicos y de transición. El ejercicio se puso en marcha en junio de 2021 y puso a prueba tanto a los gran- des bancos como a las compañías de seguros frente a tres escenarios climáticos a 30 años que incluían una actuación temprana, tardía y ninguna actuación política adicional. El ejercicio se concibió como una herramienta de aprendizaje para desarrollar las capacidades tanto del BoE como de los participantes, y no se pretendía utilizarlo para establecer requisitos de capital relacionados con los riesgos climáticos. Los resultados, publicados en mayo de 2022, revelaron un nivel importante de pérdidas para las empresas en todos los escenarios, provocando un lastre significativo en su rentabilidad anual. Las pérdidas previstas serían sustancialmente inferiores en un escenario temprano y ordenado (un 30 % menos en comparación con el escenario de actuación tardía). Estos resultados se han integrado en el diálogo de supervisión con las empresas.

En julio de 2022, el BCE hizo públicos sus resultados de la prueba de resistencia climática bottom-up. El ejercicio reveló que, en un escenario de riesgo de transición desordenada a corto plazo, de tres años de duración, y en los dos escenarios de riesgo físico (riesgo de inundación y riesgo de sequía y calor), las pérdidas combinadas por riesgo de crédito y de mercado de los 41 bancos que facilitaron proyecciones ascenderían a unos 70.000 millones de euros. Como en el caso del ejercicio del BdE, se preveía que las pérdidas serían notablemente inferiores en una senda de transición climática ordenada.

El BCE también realizó en septiembre de 2021 una prueba de resistencia climática top-down para toda la economía que mostró que los efectos de los riesgos climáticos se concentran en determinadas zonas geográficas y sectores, con un impacto potencial significativo para las empresas y los bancos más expuestos a los riesgos climáticos. Además, el impacto sobre los bancos en términos de pérdidas estaría impulsado principalmente por el riesgo físico y podría ser grave durante los próximos 30 años.

En septiembre de 2022, la Fed anunció un ejercicio piloto de análisis de escenarios climáticos para que los seis mayores bancos estadounidenses con objeto de analizar el impacto de diferentes escenarios de riesgos climáticos tanto físicos como de transición sobre activos específicos de sus carteras. El ejercicio buscaba conocer las prácticas de gestión de riesgos climáticos de los grandes bancos, así como mejorar la capacidad de la Fed y de los bancos participantes para identificar, medir, supervisar y gestionar estos riesgos. La Fed dejaba claro que los análisis de escenarios climáticos eran ejercicios distintos y separados de las pruebas de resistencia regulatorias, debido a su carácter exploratorio y a que no ten- drían consecuencias para el capital de las entidades. El ejercicio se puso en marcha a principios de 2023 y sus resultados agregados estaban previstos para finales de 2023. En el momento de redactar este informe, no se habían publicado los resultados.

Requisitos de capital

El BoE ha estudiado la relación entre el cambio climático y el marco de capital regulatorio. Su informe de adaptación al cambio climático de 2021 declaraba que el capital regulatorio no era una herramienta adecuada para abordar las causas subyacentes del cambio climático y advertía contra la introducción en los marcos de capital regulatorio de factores para apoyar inversiones verdes o penalizar exposiciones de carbono. Sin embargo, reconocía que los actuales marcos de capital regulatorio sólo captaban parcialmente los riesgos climáticos. Para profundizar en el tema, el BoE convocó una conferencia investigadora en octubre de 2022 y presentó sus conclusiones en marzo de 2023. Aunque no anunció ningún cambio de política, el banco se comprometió a seguir explorando las posibles carencias del marco de capital y si algunas las herramientas regulatorias específicas pueden resultar apropiadas, especialmente los instrumentos macroprudenciales.

En la UE, aunque el BCE no participa directamente, la Autoridad Bancaria Europea (ABE) ha recomendado mejoras específicas para acelerar la integración de los riesgos ambientales y sociales en el Pilar 1, aunque aún está por ver si esto se traducirá en cambios normativos efectivos. Además, el BCE y la Junta Europea de Riesgo Sistémico (JERS) están estudiando el posible uso de algunas herramientas macroprudenciales existentes para hacer frente a los riesgos climáticos, como el colchón de riesgo sistémico.

Política monetaria

Los bancos centrales de todo el mundo están integrando cada vez más las consideraciones relativas al cambio climático en sus funciones de política monetaria, aunque la integración está obviamente enmarcada en el mandato de cada uno. Como veremos, existen divergencias significativas a cada lado del Atlántico.

Mandatos

Tanto en el caso del BoE como del BCE, su función en materia de política monetaria persigue mantener la estabilidad de precios como objetivo primario y, supeditado a ello, como objetivo secundario, apoyar las políticas económicas generales del Gobierno del Reino Unido y de la Unión Europea, respectivamente.

Ambos bancos centrales consideran que el cambio climático podría tener implicaciones cruciales para su objetivo primario de estabilidad de precios, principalmente a través de cuatro canales que deben vigilar y comprender: 1) el deterioro de los mecanismos de transmisión de la política monetaria; 2) una posible disminución del tipo de interés real de equilibrio; 3) el impacto directo sobre la dinámica de la inflación y 4) la protección del balance del banco central. Por esta razón, están intensificando sus esfuerzos de investigación para comprender cómo afectarán a la macroeconomía el cambio climático y la transición la neutralidad climática e integrar estos aspectos en sus modelos macroeconómicos.

En cuanto a su objetivo secundario, tanto el Reino Unido como la Unión Europea tienen políticas climáticas ambiciosas y un compromiso decidido con la neutralidad climática.

En este sentido, y centrándonos en el BoE, las competencias de sus tres comités de política se actualizaron en marzo de 2021 en la carta que cada año envía el ministro de Finanzas esbozando las prioridades y objetivos del Gobierno para la institución. Los nuevos cometidos incluían “la transición hacia una economía con neutralidad climática, sostenible y resiliente desde el punto de vista medioambiental” como parte de la estrategia económica del Gobierno, que los comités deben tener en cuenta en relación con su objetivo secundario. En cualquier caso, la interpretación que el banco ha hecho de las nuevas competencias ha sido más bien conservadora. Ciñe su papel en la transición a la neutralidad climática a “entender cómo las diferentes vías de transición podrían afectar a la macroeconomía, a la estabilidad del sistema financiero en general y a la seguridad y solidez de las empresas que regula”.

La aprobación de la revisión de la estrategia del BCE para 2020-21 supuso un revulsivo para acelerar su implicación en asuntos climáticos. Posteriormente, en julio de 2021, el BCE presentó un plan de acción para incluir consideraciones sobre el cambio climático en la aplicación de la política monetaria. Como afirmó Christine Lagarde en su discurso de noviembre de 2023 ante el Parlamento Europeo, el BCE considera que el cambio climático es relevante para su trabajo tanto desde la perspectiva de su objetivo primario como secundario. Sin embargo, al mismo tiempo, varios miembros del Comité Ejecutivo del BCE han dejado claro que el BCE es un receptor de la política climática, más que un formulador de la misma.

La Fed entiende que su “doble mandato” de estabilidad de precios y máximo empleo no deja margen para integrar el cambio climático en su función de política monetaria. El presidente de la Fed, Jerome Powell, ha hablado sin ambigüedades en varias ocasiones alertando de que “la Fed debe ceñirse a sus objetivos y autoridades estatutarios” y que “sin una legislación explícita del Congreso, sería inapropiado [que la Fed] utilizara [su] política monetaria o sus herramientas de supervisión para promover una economía más verde o para lograr otros objetivos basados en el clima”. Como dijo a principios de 2023, la Fed no es ni será “responsable de formular la política climática”.

Divulgación y gestión del riesgo climático en las carteras de activos de política monetaria

El BoE fue el primer banco central en divulgar los riesgos climáticos asociados a sus activos de política monetaria, lo que comenzó a hacer como parte de su informe anual de divulgación financiera climática desde junio de 2020. Su informe de divulgación de 2023 evalúa los riesgos relacionados con el clima de sus distintas carteras de activos utilizando diferentes métricas asociadas a los riesgos climáticos físicos y de transición y mediante análisis de escenarios.

El BCE también realizó en 2022 una prueba de resistencia al riesgo climático del balance del Eurosistema, que reveló que tanto los riesgos de transición como los físicos tienen un impacto material en su perfil de riesgo. El Eurosistema publicó información relacionada con el clima sobre sus tenencias de bonos corporativos por primera vez en marzo de 2023, y los futuros informes se publicarán anualmente.

Incorporación del clima a las operaciones de política monetaria

En respuesta a su nuevo cometido, el BoE anunció en mayo de 2021 su intención de ajustar la composición de su Programa de Adquisición de Bonos Corporativos (CBPS, por sus siglas en inglés) para tener en cuenta el impacto climático de los emisores. El nuevo enfoque se adoptó en noviembre de 2021 con el objetivo de reducir en un 25 % la intensidad de carbono de esta cartera para 2025 y alcanzar la plena alineación a la neutralidad climática en 2050. Para ello, las compras corporativas se sesgarían hacia aquellas empresas que cumpliesen ciertos criterios de elegibilidad climática y que hubiesen obtenido los mejores resultados dentro de sus sectores, según un sistema de puntuación climática. Esto implicaba abandonar el principio de neutralidad del mercado que había guiado tradicionalmente las compras para minimizar las distorsiones en el coste relativo de crédito entre sectores.

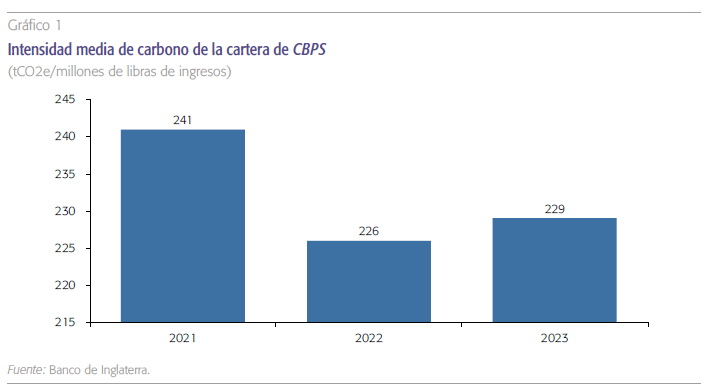

Hasta la fecha, la incorporación de criterios climáticos en el programa CBPS ha sido el instrumento político emblemático del BoE para apoyar la transición, ya que el banco aún no ha seguido una dirección similar con su marco de “colateral”. Sin embargo, la relevancia práctica de esta medida ha sido bastante limitada. Cuando se puso en marcha el nuevo enfoque de compras corporativas, el banco únicamente reinvertía vencimientos de los bonos corporativos, y pocos meses después, se interrumpieron esas reinversiones y se puso en marcha un programa de venta activa de bonos. De hecho, como se muestra en el gráfico 1, la intensidad media ponderada de carbono (WACI) de los CBPS sólo ha dis- minuido ligeramente entre 2021 y febrero de 2023, impulsada por una combinación de cambios en las ponderaciones de la cartera y cambios en la intensidad de carbono de las empresas. Sin embargo, el BoE podría reanudar las compras de bonos corporativos si se produce una nueva crisis.

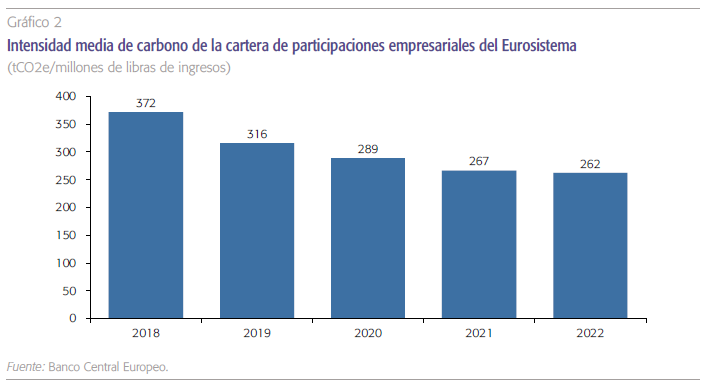

En el caso del BCE, el banco comenzó en octubre de 2022 a inclinar sus compras corporativas hacia emisores con un mejor comportamiento climático. Este giro abarcaba tanto el Programa de Adquisición de Activos (APP) como el Programa de Emergencia Pandémica (PEPP) y requería el cálculo de una puntuación climática específica para cada emisor. Sin embargo, desde que el Consejo de Gobierno del BCE decidió interrumpir las reinversiones de su programa APP a partir de julio de 2023, el avance del BCE hacia las inversiones verdes ha disminuido significativamente. Según el gráfico 2, el WACI de las carteras del sector corporativo del BCE se ha reducido notablemente, pero el 75 % de la disminución se produjo entre 2018 y 2020, en gran parte debido a los esfuerzos de descarbonización de los emisores. Después de 2021, se produjo un repunte de las emisiones de los emisores debido al aumento de la actividad económica y de la demanda de energía y materiales tras el COVID-19. El BCE inició sus prácticas de este tipo en el último trimestre de 2022, lo que dio lugar a un WACI más bajo para las reinversiones en los últimos meses de 2022 en compara- ción con los nueve meses anteriores. En cualquier caso, de forma similar al BoE, el impacto global de las prácticas de impacto climático ha sido relativamente limitado debido a su corta duración.

El BCE también ha tomado medidas para enverdecer su sistema de activos de garantía o “marco de colaterales”. Desde 2022, los riesgos climáticos se tienen en cuenta al revisar los recortes aplicados a los bonos corporativos utilizados como garantía, y antes de finales de 2024, la institución limitará la proporción de activos emitidos por entidades con una elevada huella de carbono que las contrapartes pueden pignorar como garantía al obtener préstamos del Eurosistema. Además, a partir de 2026, el BCE exigirá a los emisores que cumplan la Directiva sobre Informes de Sostenibilidad Corporativa (CSRD) para aceptar sus activos de garantía.

El BCE también está explorando otras medidas. Frank Elderson (2023), miembro del comité ejecutivo del banco, ha defendido extender la incorporación de los riesgos climáticos también a las tenencias de bonos del sector público, bonos que representan el grueso de los activos de política monetaria. También ha sugerido introducir consideraciones climáticas a las operaciones de refinanciación a plazo más largo con objetivo específico (TLTRO), aunque por el momento se ha descartado, ya que los problemas de datos dificultan la definición de criterios del objetivo ecológico.

Mirando al otro lado del Atlántico, la Fed no planea introducir aspectos climáticos en sus operaciones monetarias por las razones antes indicadas. Al hablar de ello en 2020, el presidente de la Fed, J. Powell, expresó su compromiso con la neutralidad del mercado, afirmando que “históricamente, la Fed ha rehuido enérgicamente asumir un papel en la asignación del crédito” y que sería reacio a que la institución “eligiera un área como solvente y otra no”.

Conclusiones

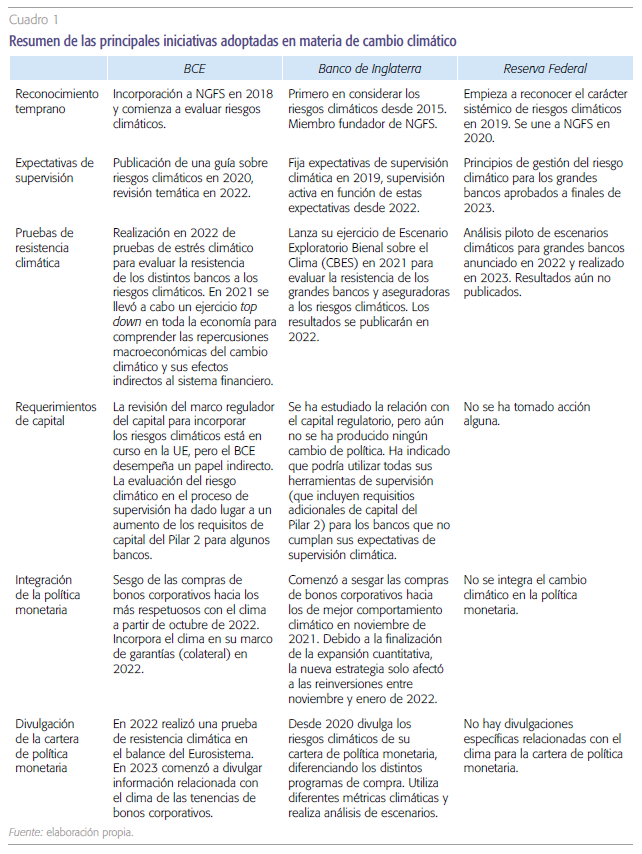

Aunque los bancos centrales suelen mostrar un alto grado de convergencia en cuanto a objetivos, marcos e instrumentos, el grado en que han integrado los riesgos climáticos en su labor varía en función del contexto político nacional. En el cuadro 1 se presenta un resumen de las principales acciones emprendidas por cada banco central. Como muestra el cuadro, la mayoría de las diferencias se encuentran en el ámbito de la política monetaria, a pesar de que comparten la opinión de que la transición hacia una economía con bajas emisiones de carbono debe ser dirigida por los Gobiernos.

El Banco de Inglaterra ha sido pionero en la mayoría de los ámbitos, pero su liderazgo en materia climática parece estar perdiendo impulso. Por ejemplo, el banco no ha lanzado ninguna nueva medida significativa en el último año y el cambio climático parece estar menos presente en los discursos públicos de la institución. Además, se ha mostrado bastante conservador en la interpretación de su objetivo secundario y parece asumir que su papel en la transición es garantizar la estabilidad financiera y monetaria. Acontecimientos recientes también podrían sugerir que el Gobierno británico ha relajado la prioridad de las políticas climáticas, como por ejemplo el anuncio de un nuevo enfoque más proporcionado y pragmático hacia la neutralidad climática realizado en septiembre de 2023. En la misma línea, la carta anual al FPC que el ministro Hunt publicó en noviembre de 2023 también se ha interpretado como una rebaja de la de los trabajos climáticos en las orientaciones del Gobierno a la institución. Por otro lado, las críticas que recientemente ha recibido la institución por su actuación en el con- trol de la inflación se han extendido a la labor climática del banco. En noviembre de 2023, la Cámara de los Lores recomendó al Tesoro “podar” las competencias del Banco de Inglaterra, al considerar que su ampliación al cambio climático y otras cuestiones podría poner en peligro su independencia y obstaculizar su capacidad de priorizar a su objetivo principal de estabilidad de precios.

El Banco de Inglaterra ha sido pionero en la mayoría de los ámbitos, pero su liderazgo en materia climática parece estar perdiendo impulso.

El BCE empezó a trabajar en relación con el clima más tarde que su homólogo británico, pero hoy en día tiene el enfoque más ambicioso y proactivo de las tres instituciones. Esto es visible en el frente de la supervisión, donde los riesgos climáticos ya están teniendo un impacto en los requisitos de capital del Pilar 2 para algunos bancos, pero también en la ambiciosa ecologización de sus normas sobre garantías, una medida que el BoE aún no ha tomado. Sin duda, la actuación del BCE en materia climática ha aumentado en paralelo a la presión del Parlamento Europeo y a la creciente ambición de las políticas climáticas de la UE, especialmente tras el lanzamiento del Acuerdo Verde Europeo. Esto también se refleja en las declaraciones públicas de los dirigentes del BCE.

La Fed tiene un enfoque diferenciado en comparación con las otras dos instituciones, no tanto en estabilidad financiera y supervisión, donde la institución se está acercando lentamente a la corriente principal de la banca central, aunque todavía con una postura más cautelosa. De hecho, las expectativas de supervisión sólo se han abordado en las instituciones más grandes, las pruebas de estrés climático se encuentran en fase piloto y sus declaraciones públicas están llenas de cautela. En cuanto a la política monetaria, aunque la Fed podría asumir un mayor papel debido al impacto potencial del cambio climático sobre la estabilidad de los precios y el empleo, se ha abstenido claramente de cualquier medida proactiva para integrar los riesgos climáticos o apoyar la transición. Tal divergencia con respecto a sus homólogos se explica no sólo por la ausencia de un objetivo secundario similar en su mandato, sino también debido a la tradicional y acusada polarización política y social en Estados Unidos en torno al cambio climático, que también repercute en las políticas climáticas o, como se ha visto recientemente, en el rechazo de algunos grupos a la corriente ESG o de finanzas sostenibles. Este panorama político nacional es una gran limitación para la Reserva Federal, aunque ahora la administración estadounidense (y en particular el Tesoro) apoyen firmemente la acción por el clima.