Impacto de la inflación sobre el IVA soportado por los hogares españoles en los años 2021 y 2022

Fecha: septiembre 2023

Desiderio Romero Jordán*

Inflación, IVA, Carga fiscal

Cuadernos de Información Económica, N.º 296 (septiembre-octubre 2023)

La recaudación de impuesto sobre el valor añadido (IVA) aumentó de forma extraordinaria en 2021 y 2022. Los datos de la Agencia Tributaria (2023) sitúan el crecimiento en dichos años en el 14,9 % y el 13,4 %, respectivamente. Esta dinámica se ha visto ayudada por el viento de cola de una elevada inflación que escaló del 3,1 % de 2021 al 8,4 % de 2022. Este trabajo analiza cuánto ha crecido el IVA soportado por los hogares en esos años y qué parte es atribuible exclusivamente a la inflación. Los resultados muestran que la factura fiscal total de IVA aumentó en media en 2022 en 263,6 euros de los cuales 138,2 (el 52,4 %) euros son atribuibles directamente a la inflación. Asimismo, la carga fiscal acumulada de IVA en los años 2021 y 2022 como consecuencia exclusiva de las tensiones inflacionistas fue en promedio de 297,0 euros. Esa cuantía se eleva, aproximadamente, hasta 350 euros para un hogar tipo con un nivel de gasto similar a la renta media existente en España en 2022 (32.200 euros).

Metodología para computar la recaudación de IVA generada por la inflación

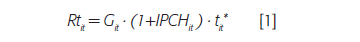

El IVA total soportado por los hogares puede aproximarse mediante la siguiente expresión:

donde Git es el gasto en bienes y servicios en el período t—neto de impuestos indirectos y de variación de precios en dicho período—, IPCH es el índice de precios de consumo específico de cada hogar y es su tipo medio ponderado de IVA. El IVA soportado por cada hogar puede ser desagregado en dos sumandos:

Para estimar la distribución de la recaudación total de IVA entre esos dos componentes, Rp y Ri, es preciso conocer los valores de las variables G, t* e IPCH de cada hogar. Tales variables han sido calculadas a partir de los microdatos de la Encuesta de Presupuestos Familiares (EPF) correspondientes a las olas de 2021 y 2022 (INE, 2022 y 2023). La EPF es una encuesta representativa con información socioeconómica de alrededor de 24.000 hogares residentes en España. La EPF es una encuesta idónea, y ciertamente la única de estas características, que permite estimar con un elevado nivel de detalle el IVA soportado por los hogares. Pese a ello, este tipo de encuestas tiene dos puntos de crítica que no pueden ser soslayados: i) la infradeclaración de algunos gastos como alcohol, cerveza o tabaco, y ii) las limitaciones en la representatividad de los hogares pertenecientes a las colas de la distribución. Los bienes incluidos en un ítem soportan, generalmente, el mismo tipo de IVA. En estos casos, la asignación del tipo de IVA es directa: a la totalidad del ítem se le imputa, según pro- ceda, el tipo superreducido del 4 %, el reducido del 10 % o el general del 21 %. Contrariamente, cuando un ítem incluye bienes sujetos a diferentes tipos de gravamen, se realiza un proceso de imputación manual teniendo en cuenta los bienes predominantes en cada ítem de acuerdo a fuentes estadísticas externas a la EPF1. El proceso de imputación seguido para las accisas es similar al del IVA.

El gasto de cada ítem recogido en la EPF corresponde al precio final pagado por los hogares (valoración a precio de mercado), incluyendo los impuestos indirectos soportados. El INE incluye en la cesta de consumo una estimación del alquiler imputado a los hogares. Esta magnitud se corresponde con el pago que habrían de realizar los propietarios de las viviendas si fueran inquilinos de las mismas. El alquiler imputado no es, por tanto, una transacción de mercado entre agentes. Por este motivo, hemos convenido en denominar Gasto Ajustado a la suma de todos los gastos (a precio de mercado) que componen la cesta de consumo definida en la EPF pero excluidos los citados alquileres imputados. Un aspecto relevante a efectos del cálculo del IVA es que la EPF solo incluye en su estructura los gastos corrientes, quedando fuera de su ámbito la inversión en activos reales como por ejemplo vivienda, locales comerciales o terrenos. Consecuentemente, la comparación de las cifras de recaudación estimadas a partir de la EPF y las ofrecidas por la Agencia Tributaria (así como los tipos medios) debe realizarse con las debidas cautelas.

El cálculo del IVA soportado así como su desagregación en efectos puro y precios exige conocer previamente el impacto de la inflación sobre cada uno de los hogares de la muestra. El índice de precios al consumo (IPC), publicado por el Instituto Nacional de Estadística (INE), ofrece información del valor medio del crecimiento de precios al que se enfrentan la totalidad de los hogares. Sin embargo, como se expone con detalle en Romero-Jordán (2023a), cada hogar tiene su propio índice de precios (IPCH) cuyo nivel es el resultado de la interacción de dos factores. Primero, de la composición específica de la cesta de consumo de cada hogar —hay importantes diferencias por variables como el nivel de renta— estructura familiar o localización geográfica. Y segundo, de la variación en los precios, en cada período, de los ítems que componen dicha cesta de consumo. Volveremos sobre esta cuestión más adelante.

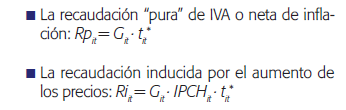

Estructura de bases de gravamen, tipo medio e IPCH

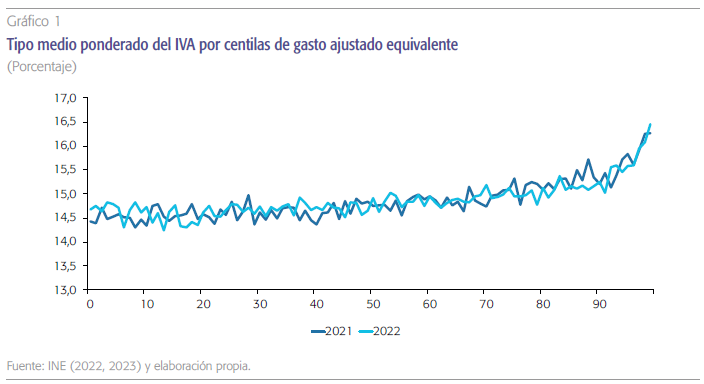

Como muestra el cuadro 1, en 2020 se produjo un súbito cambio en las pautas de consumo de los hogares debido al confinamiento, aumentando extraordinariamente el peso de las bases gravadas a tipo superreducido (2,52 puntos). Tales bases están esencialmente compuestas de una parte importante de los alimentos, como pan, leche, huevos, frutas y verduras frescas. 2021 supuso un lento tránsito hacia la situación prepandemia: las bases a tipo superreducido perdieron parte del protagonismo ganado durante la pandemia (cayeron en media 0,92 puntos) aumentando al mismo tiempo las bases gravadas a tipo reducido (0,70 puntos) y normal (0,21 puntos)2. La crisis energética de 2022 ralentizó la vuelta hacia la situación prepandemia reduciéndose nuevamente el peso de las bases gravadas a tipo normal con una caída de 0,32 puntos. En resumen, el período 2019-2022 se ha caracterizado por un aumento de las bases gravadas a tipo superreducido (6,51 %) y reducido (0,55 %) compensado con una caída del 2,00 % en las bases gravadas a tipo normal. La consecuencia de estos cambios ha sido una reducción en el tipo medio de IVA desde el 15,04 % de 2019 al 14,87 % de 2022. Será necesario esperar a los próximos años para determinar con más precisión: i) el grado de temporalidad de estos cambios en las estructuras de consumo; ii) su impacto sobre el tipo medio ponderado, y iii) su efecto recaudatorio, en un contexto en el que las menores tensiones inflacionistas restarán intensidad al crecimiento de la recaudación de IVA.

En 2020 se produjo un súbito cambio en las pautas de consumo de los hogares debido al confinamiento, aumentando extraordinariamente el peso de las bases gravadas a tipo superreducido.

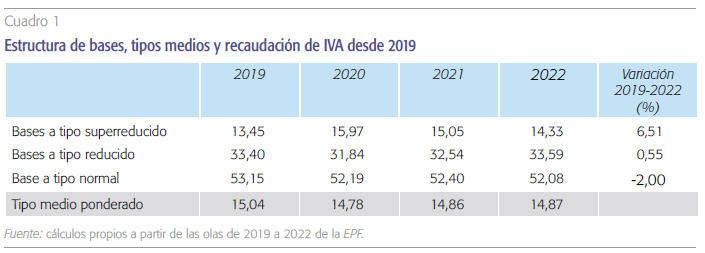

El gráfico 1 muestra la distribución del tipo medio por centilas de gasto ajustado equivalente, con dos conclusiones. Primera, la distribución del tipo medio no muestra diferencias visibles relevantes en 2021 y 2022. Segunda, excepto en los primeros cinco percentiles, el tipo medio del IVA español es progresivo en relación al gasto de los hogares.

En media, el IVA inducido por la inflación fue de 79,4 euros en 2021 frente a los 217,6 euros en 2022.

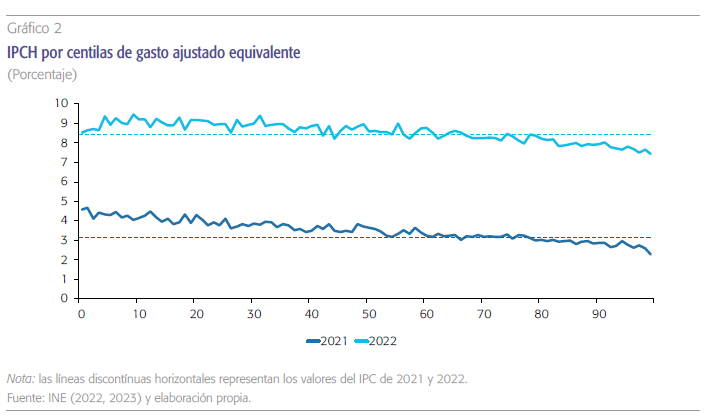

En cuanto a la inflación, los valores de IPC alcanzados en 2021 y 2022 fueron respectivamente del 3,1 y del 8,4 %. Siguiendo la metodología descrita en Romero-Jordán (2023a), el gráfico 2 muestra el IPCH por centilas de gasto ajustado equivalente al que se enfrenta cada hogar en cada uno de esos años. Como se puede ver, los hogares más afectados por la inflación fueron los de menor capacidad de gasto. La explicación es sencilla: alimentos y energía, dos de los componentes de mayor peso en tales hogares en 2021 y 2022, han sido los más afectados por la presión de los precios. El gráfico 2 muestra además que el porcentaje de hogares con un IPCH superior al promedio fue en 2021 del 70 % elevándose al 80 % en 2022. Es decir, en términos relativos el porcentaje de hogares más afectados por el crecimiento de precios se intensificó en 2022 (para un mayor detalle, ver Romero-Jordán, 2023a).

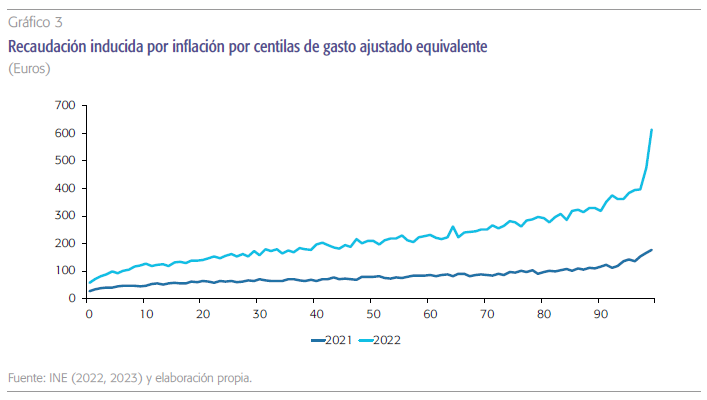

En media, el IVA inducido por la inflación fue de 79,4 euros en 2021 frente a los 217,6 euros en 2022 (gráfico 3). Asimismo, los hogares situados por encima del percentil 30 de gasto ajustado equivalente soportaron en 2022 más de 150 euros de IVA como consecuencia de la inflación. En 2021, sin embargo, únicamente superaron ese umbral los situados en los últimos cinco percentiles.

Incidencia absoluta y relativa de la recaudación por inflación en 2021 y 2022

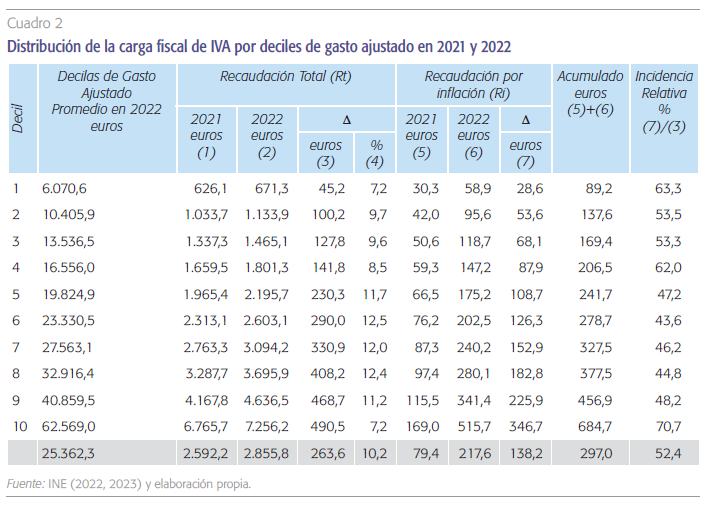

Como muestra el cuadro 2, la factura fiscal media de IVA fue en 2021 de 2.592 euros elevándose a 2.855 euros en 2022, con un incremento medio de 263,6 euros. Como se puede ver, existen importantes diferencias según el nivel de gasto de los hogares. Los situados en la primera decila, cuyo gasto ajustado promedio es de 6.070,6 euros, soportaron 671,3 euros de IVA en 2022 con un incremento de 45,2 euros. Debe hacerse notar que en esta decila se sitúan los hogares con un gasto medio de alrededor de 500 euros mensuales. Por su parte, los hogares situados en la última decila, cuyo gasto ajustado medio supera los 62.500 euros, soportaron 7.256,2 euros en 2022 con un incremento de 490,5 euros. Es decir, entre la primera y última decilas hay una diferencia en el aumento del IVA soportado en 2022 de alrededor de 450 euros. En este sentido, el aumento está próximo a los 400 euros para un hogar tipo con un gasto ajustado similar a la renta media existente en España en 2022 (32.300 euros). En términos relativos, el crecimiento promedio de la recaudación fue del 10,2 % en 2022 alcanzando el nivel máximo en los hogares situados en la sexta decila (12,5 %). Aunque no son estrictamente comparables, dicho crecimiento del 10,2 % es ligeramente inferior, aunque en línea, con la variación del 13,4 % que recogen las estadísticas de la Agencia Tributaria (2023) para el total de recaudación de IVA.

La carga fiscal media por IVA generada específicamente por efecto de la inflación fue en 2021 de 79,4 euros. En 2022 se elevó hasta 217,6 euros.

La carga fiscal media por IVA generada específicamente por efecto de la inflación (Ri) fue en 2021 de 79,4 euros, oscilando entre los 30,3 euros de la primera decila y los 169,0 euros de la última. En 2022, la media se elevó hasta 217,6 euros, siendo de 58,9 euros para el 10 % de los hogares con menos gasto y 515,7 euros para el 10 % con mayor nivel de gasto. En comparación, la carga fiscal media de IVA generada por inflación en 2022 es 2,74 veces superior a la de 2021. Como vimos en la sección anterior, el tipo medio apenas varió en esos dos años mientras que el crecimiento de los precios de 2022 prácticamente triplicó el de 2021 al tiempo que el gasto ajustado aumentó un 10,3 %3. En términos acumulados para 2021 y 2022, el aumento de la carga fiscal debida exclusivamente a la inflación ha sido en media de 297,0 euros por hogar. Dicha carga impositiva oscila entre 89,2 euros de la primera decila y 684,7 euros de la última. La cuantía de dicha carga acumulada está próxima a los 350 euros para un hogar tipo con un gasto ajustado similar a la renta media española de 20224.

El IVA inducido por la inflación aumentó en promedio en 138,2 euros entre 2021 y 2022. Dicho aumento es creciente con el nivel de gasto ajustado de los hogares desde 28,6 de la primera decila a 346,7 euros en la última. La última columna del cuadro 2 muestra que, en promedio, el 52,5 % del aumento recaudatorio de 2022 viene determinado por el efecto de la inflación, ligeramente inferior, aunque en línea, con el 60,6 % estimado por AIREF (2022) para la totalidad de la recaudación por IVA. Este valor ayuda a entender el extraordinario crecimiento de la recaudación por IVA en 2022 amplificado por el muy favorable efecto viento de cola de la inflación5. En media, de los 263,4 euros de aumento en la factura fiscal de IVA soportado por los hogares en 2022, 138,2 euros son resultado directo del aumento de los precios.

IVA acumulado por inflación en 2021 y 2022 por CC. AA. y categorías socioeconómicas

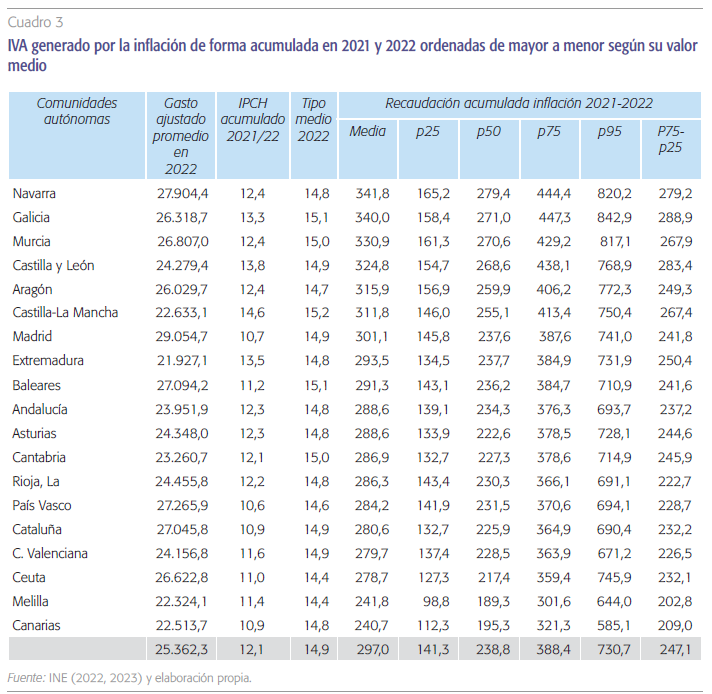

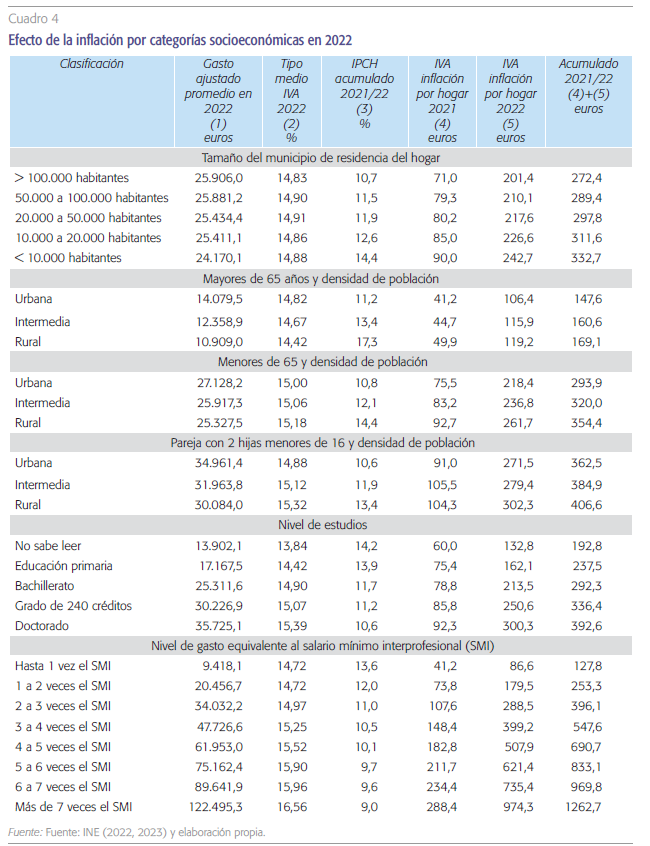

Por comunidades autónomas, el cuadro 3 recoge la carga fiscal media de IVA generada por la inflación. La información ofrecida se refiere al acumulado de los años 2021 y 2022. Las comunidades han sido ordenadas en orden descendente según la citada carga fiscal. El cuadro 4 replica estos cálculos según el tamaño del municipio donde residen los hogares así como la estructura del hogar, el nivel de estudios del sustentador principal y el nivel relativo de gasto. En cuanto a las comunidades autónomas, la mayor carga impositiva acumulada corresponde a Navarra con 341,8 euros, esta comunidad ocupa el primer puesto en gasto ajustado, además de tener un crecimiento acumulado del IPCH ligeramente superior a la media (12,4 % frente a 12,1 %). Contrariamente, Canarias es la comunidad con menos recaudación acumulada (240,7 euros) y ocupa el penúltimo puesto en gasto ajustado, además de tener un crecimiento en los precios muy inferior a la media (10,9 % frente a 12,1 %). El IVA acumulado por inflación es mayor en los hogares que residen en municipios de menor tamaño. Este patrón en contra de los hogares que residen en zonas rurales se observa con independencia de la edad del sustentador principal (mayor o menor de 65 años) y de que existan hijos menores dentro del hogar. En todo caso, las diferencias dentro de cada una de esas categorías de hogar son muy reducidas. Por ejemplo, en los hogares mayores de 65 años, la diferencia entre zona urbana y rural no supera en media los 25 euros (169,1 euros frente 147,6 euros).

La incidencia acumulada de IVA es una función creciente del nivel de estudios del sustentador principal al ser esta una proxy de la capacidad económica de los hogares. La media acumulada se acerca a los 400 euros para los hogares donde el sustentador principal tiene estudios de doctorado, no superando los 240 en aquellos que alcanzaron un nivel de estudios equivalentes a primaria. Por último, se ofrecen cálculos de la recaudación soportada para diferentes tramos de gasto tomando como referencia el salario mínimo interprofesional (SMI) vigente en 2023 –actualmente es de 15.120 euros anuales–. Los datos confirman que la incidencia es una función creciente del gasto oscilando entre 127 euros de promedio para un hogar con un gasto inferior a 15.120 euros anuales y 1.262 para hogares con un gasto medio superior a 105.000 euros.

Referencias

AEAT. (2023). Series históricas de bases, tipos e impuestos devengados. https://sede.agenciatributaria.gob.es/Sede/datosabiertos/catalogo/hacienda/Informe_ mensual_de_Recaudacion_Tributaria.shtml

AIREF. (2022). Informe sobre los proyectos y líneas fundamentales de los presupuestos de las Administraciones Públicas 2023: Comunidades Autónomas y Corporaciones Locales. Informe 52/22. https://www.airef.es/wp-content/uploads/2022/10/LINEAS_FUNDAMENTALES/Informe-Li %CC %81neas-Fundamentales-2023-1.pdf

INE. (2022). Encuesta de Presupuestos Familiares referida a 2021. https://www.ine.es/dyngs/INEbase/ es/operacion.htm?c=Estadistica_C&cid=1254736176806&menu=resultados&idp=1254735976608#!tabs-1254736195147

INE. (2023). Encuesta de Presupuestos Familiares referida a 2022. https://www.ine.es/dyngs/INEbase/ es/operacion.htm?c=Estadistica_C&cid=1254736176806&menu=resultados&idp=1254735976608#!tabs-1254736195147

Ministerio de AgriculturA, PescA y AliMentAción. (2022). Informe del consumo de alimentación en España 2021. https://www.mapa.gob.es/es/alimentacion/temas/consumo-tendencias/informe-consumo-alimentario-2021-baja-res_tcm30-624017.pdf

roMero-Jordán, D. (2023a). Incidencia de la inflación en España en 2021 y 2022: ¿cuáles han sido los hogares más perjudicados? Cuadernos de Información Económica, 294, mayo-junio. https://www.funcas. es/articulos/incidencia-de-la-inflacion-en-espana-en-2021-y-2022-cuales-han-sido-los-hogares-mas-perjudicados/

roMero-Jordán, D. (2023b). La rebaja del IVA sobre los alimentos en 2023: estimación del ahorro fiscal esperado por los hogares. Funcasblog. https://blog.funcas.es/la-rebaja-del-iva-sobre-los-alimentos-en- 2023-estimacion-del-ahorro-fiscal-esperado-por-los- hogares/

Notas

* Universidad Rey Juan Carlos y Funcas.

1 Un ejemplo es el ítem de gasto 01113 que incluye todos los tipos de panes (común, integral, de molde, de pita e incluso congelado). Se ha imputado a todo el grupo el tipo reducido al ser el de consumo más habitual (Ministerio de Agricultura, Pesca y Alimentación, 2022).

2 A tipo reducido se encuentran gravados, entre otros, la carne, el pescado, todo tipo de alimentos procesados así como transporte público y agua. Por su parte, todos los servicios así como la energía son gravados a tipo reducido.

3 Dicho aumento del gasto ajustado es inferior, aunque en línea, con el 15,0 % de gasto final sujeto a IVA recogido en las estadísticas de la Agencia Tributaria (AEAT, 2023).

4 La rebaja del IVA a los alimentos vigente desde enero de 2023 reducirá la factura fiscal media de los hogares en alrededor de 100 euros anuales (Romero-Jordán, 2023b). Dicha reducción impositiva equivale, aproximadamente, a una tercera parte del aumento del IVA acumulado por la inflación.

5 A efectos comparativos, según la Agencia Tributaria (2023), la recaudación de IVA creció un 1,9 % con un IPC del 0,7 frente, por ejemplo, al crecimiento de recaudación del 13,9 % de 2022 con un IPC del 8,4 %.